Что делать если при дтп у виновника нет страховки осаго

Борьбу с отсутствием у водителей обязательного страхования в РФ ведут давно, но с переменным успехом, т. Найти среди всего этого золотую законодательную средину властям непросто. Поэтому на сегодня вероятность столкнуться с отсутствием у водителя-виновника ОСАГО еще высока, останется она такой и в 2017 г. Пока власть решает эти проблемы, водители должны осознавать имеющийся риск и знать, что делать при столкновении с незастрахованным транспортным средством ТС. Давайте во всем этом по порядку разберемся. Сперва определимся с вариантами, которые можно исключить сразу: Стандартный вариант страхового возмещения — если у виновника ДТП нет страховки, то по обычной схеме получить компенсацию не удастся.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

Если виновник ДТП без страховки: действуем правильно

ВИДЕО ПО ТЕМЕ: Что делать потерпевшей стороне, если у виновника нет ОСАГО?Многие автолюбители не страхуют свою ответственность только потому, что штраф за отсутствие полиса составляет всего 800 рублей. Неисполнение владельцем транспортного средства установленной федеральным законом обязанности по страхованию своей гражданской ответственности, а равно управление транспортным средством, если такое обязательное страхование заведомо отсутствует, влечет наложение административного штрафа в размере восьмисот рублей. Федеральных законов от 22.

В данной статье мы поговорим о том, как взыскать ущерб, если у виновника ДТП нет страховки, что делать, если вы не виноваты, но ОСАГО у вас нет, а так же обсудим другие нюансы, касающиеся страхового покрытия. Если у виновника ДТП нет страховки ОСАГО, как возместить ущерб в 2020 году Принцип действия страхования заключается в том, что когда происходит ДТП, страховая компания виновной стороны выплачивает некую денежную сумму для осуществления ремонта пострадавшей стороне.

Но что делать? Так как у водителя ответственность не застрахована, то и страховой компании никакой нет, которая могла бы осуществить выплаты страхового покрытия. Согласно части 1 статьи 1064 Гражданского Кодекса РФ, нанесенный вред подлежит полному возмещению лицом, которое нанесло ущерб. Вред, причиненный личности или имуществу гражданина, а также вред, причиненный имуществу юридического лица, подлежит возмещению в полном объеме лицом, причинившим вред.

Законом обязанность возмещения вреда может быть возложена на лицо, не являющееся причинителем вреда. Законом или договором может быть установлена обязанность причинителя вреда выплатить потерпевшим компенсацию сверх возмещения вреда. Законом может быть установлена обязанность лица, не являющегося причинителем вреда, выплатить потерпевшим компенсацию сверх возмещения вреда.

Федерального закона от 28. Помимо выплат на ремонт двух автомобилей, вам придется оплатить штраф за управление ТС без страхового полиса, а также понести дополнительные финансовые потери в качестве компенсаций и морального вреда. Как быть, если попал в ДТП, а у виновника аварии нет страховки по ОСАГО Все мы люди, а это значит, что для урегулирования споров, для начала можно прибегнуть к досудебному разбирательству стоит учесть, что обращение к виновнику с претензией - не обязательная процедура, предшествующая подаче иска.

Поэтому изначально обращаем внимание еще на месте ДТП, чтобы инспектор зафиксировал в справке с места аварии тот факт, что у виновника отсутствует полис ОСАГО. Если это сделано, то обязательно фиксируем себе данные виновной стороны: ФИО; Адрес прописки; Номер телефона. Если вы не можете это сделать самостоятельно, то стоит обратиться к инспектору ГИБДД, который оформлял аварию. Он предоставит вам необходимые данные. Следующим шагом нам необходимо собрать необходимый пакет документов для юридической претензии.

Отчет о независимой экспертизе. Средняя цена оценки варьируется от 2 000 до 7 000 рублей. Данный документ очень важен, так как он содержит в себе информацию обо всех повреждениях, в том числе и скрытых а также калькуляцию ущерба. Кроме того, вам будут предоставлены бумаги о законности организации, которая занимается данной деятельностью. Отчет об УТС.

Он составляется только в том случае, если ТС не подлежит восстановлению. Стоимость документа в среднем составляет от 2 000 до 5 000 рублей. В первом и втором случае необходимо присутствие виновного в аварии, для этого необходимо уведомить его по почте с уведомлением о получении.

Досудебная претензия. За составление такой бумаги юристы могут потребовать от 3 000 до 5 000 рублей. Но так, как в ней нет ничего сложного, вы можете составить ее самостоятельно. В претензии нужно указать направление маршрута, место и обстоятельство ДТП.

Все собственные утверждения подкрепляем выдержками из законодательства. А в самом конце указываем общую сумму причиненного ущерба. Важно: итоговая сумма может быть больше, чем указано в акте независимого эксперта. Туда можно включить услуги эвакуации, хранение автомобиля, проведение всех экспертиз и услуги адвоката и соответственно, моральный ущерб в случае если имело место причинение вреда здоровью. К претензии, в обязательном порядке подкрепляем следующие документы: Копия справки о ДТП; Копия постановления об административном правонарушении; Копии писем с вызовом на осмотр; Экспертная оценка ущерба; Копии документов на транспортное средство; Чеки, которые будут подтверждать все ваши расходы.

Зачастую после направления досудебной претензии большинство виновников ДТП соглашаются на цену, выставленную независимыми экспертами. Так как если доводить дело до суда, то помимо ущерба, придется оплачивать дополнительные издержки.

Отсутствие работы и любого вида имущества, в случае судебного разбирательства, не могут стать причиной для отказа в выплате компенсации. Юридическая консультация Получить консультацию Попал в ДТП без страховки ОСАГО и я не виноват Как мы уже говорили ранее, страховая компания виновника будет оплачивать страховое покрытие пострадавшей стороне.

Если вы являетесь пострадавшей стороной и у вас нет ОСАГО, но у виновника полис имеется, то оплата будет вам произведена в полной мере, с учетом особенностей расчета суммы страхового возмещения, установленной законом.

Единственные траты, которые вам придется понести - это оплата штрафа за управление автомобилем без полиса ОСАГО, в размере 800 рублей. Конечно же, пострадавшая сторона начинает нервничать и переживать о своих выплатах. Ответ на это вопрос можно найти в Федеральном Законе от 25. Часть 1 статьи 14 Федерального Закона от 25. Однако, как нам известно, все тайное рано или поздно становится явью. Если вы выявили у себя подделку до ДТП, то постарайтесь как можно скорее заменить полис на новый в другой страховой компании.

В данном случае наличие поддельного полиса, будет приравниваться к его отсутствию. Следовательно все расходы на ремонт обоих автомобилей пострадавшего и своего , ложатся на плечи виновника. Помимо этого, вам также может грозить следующее: Лишение права на управление ТС; Привлечение к уголовной и административной ответственности; Оплата нескольких значительных штрафов.

В том случае, если страховая компания даже и согласится произвести выплат пострадавшему по фальшивому полису, то в дальнейшем можно смело ожидать приглашения в суд, так как СК в качестве регресса потребует вернуть всю выплаченную сумму. Пострадавшей же стороне, придется провести ряд действий в отношении виновника; Для начала подаем заявление в РСА с просьбой выявить подлинность полиса; На основании их ответа, составляем досудебную претензию о компенсации ущерба в отношении виновной стороны; В случае отказа подаем иск в суд и требуем компенсировать нанесенный ущерб и все затраты; Пишем заявление в полицию с приложенным ответом от РСА по части мошенничества.

Юридическая консультация.

Виктория Базылева Аварии — как серьезные, так и совсем незначительные — случаются по самым разным причинам на дорогах нашей необъятной Родины ежедневно. Однако в рядах автомобилистов присутствуют и те, кто ездит вообще без ОСАГО или же — сами того не подозревая — с фальшивыми полисами. Сами они рискуют, разве что, нарваться на небольшой штраф в размере 800 рублей, который еще и подразумевает 50-процентную скидку при оплате в первые 20 дней после вынесения постановления. Фото: Московский Комсомолец Как известно, принцип действия ОСАГО довольно прост, и заключается он в следующем: после аварии пострадавшая сторона получает компенсацию от страховой компании виновника. Но неужели потерпевшим ничего не остается, кроме как плакать над разбитым автомобилем и откладывать деньги на ремонт?

Что делать, если у виновника ДТП нет ОСАГО?

Представьте, что, возвращаясь домой после работы, вы попали в ДТП, виновник которого не застрахован. Что делать в такой ситуации, к кому обращаться, чтобы получить свою страховую выплату? Подобные случаи происходят повсеместно в России, и это неудивительно: по данным РСА, около трёх миллионов водителей в нашей стране или купили поддельный полис, или не приобрели его вовсе. Современное законодательство предусматривает весьма демократичные штрафы за вождение без страховки 800 рублей , поэтому многие автолюбители ездят без ОСАГО годами. Мы решили рассказать, как поступать, если что-то похожее произошло с вами. Чем это грозит?

Что делать, если у виновника ДТП нет ОСАГО

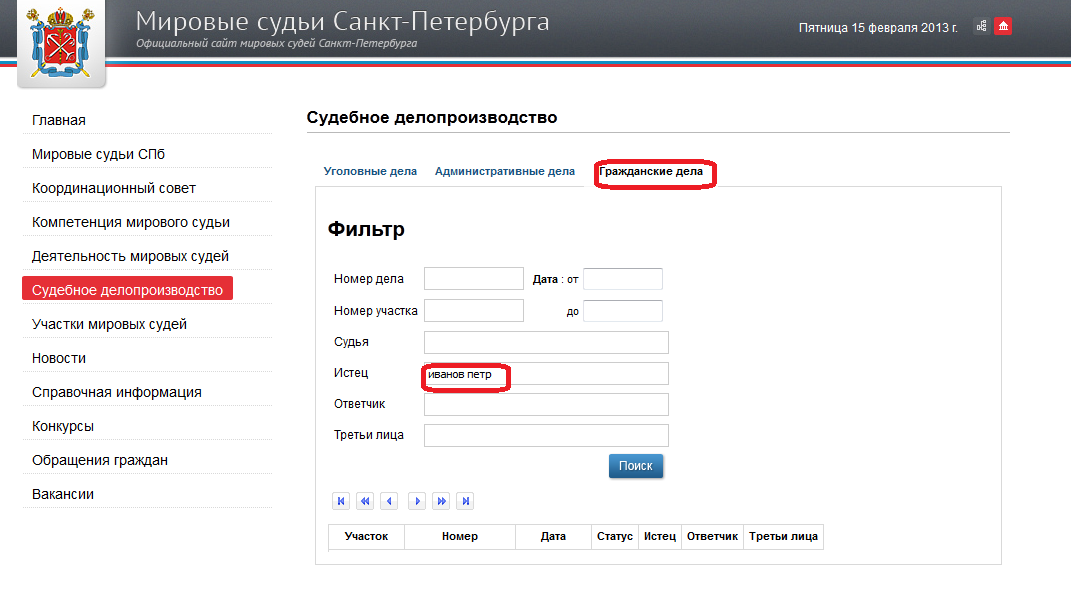

Все исковые заявления составляют в соответствии с требованиями статьи 131 Гражданского процессуального кодекса РФ. В них содержится то же, что и в досудебной претензии, плюс информация о неудавшейся попытке разрешения спора до суда. Одновременно с компенсацией основного ущерба пострадавший может претендовать на выплату за нанесение морального вреда статья 94 Гражданского процессуального кодекса РФ. Исковое заявление виновнику дтп без страховки подается не позднее трех лет со дня дорожно-транспортного происшествия.

Цифра устрашающая, учитывая аварийность на наших дорогах. Как действовать пострадавшему по вине такого водителя? Страховое возмещение по автогражданке разделено на две категории: вред жизни либо здоровью; имущественный ущерб. В зависимости от наличия пострадавших или погибших действия по получению страхового возмещения сильно отличаются, поэтому стоит рассматривать их отдельно от имущественного ущерба. Но чаще дорожные происшествия все-таки обходятся без жертв, а значит начинать надо с порядка действий при повреждении имущества, когда нет травмированных или погибших людей. Это значит, что владелец поврежденного имущества не сможет получить возмещение по автогражданке. В таком случае он обратится за направлением на СТОА в рамках добровольной автостраховки, машину починят, а страховая компания сама будет разбираться с виновником дорожного происшествия. Владельцу поврежденного транспорта или другого имущества нужно заказать независимую экспертизу. Реестр таких организаций можно найти на сайте Российского Союза Автостраховщиков. Далее пострадавший предлагает виновнику ДТП возместить ущерб в добровольном порядке.

Автогражданская безответственность. Что делать, если у виновника ДТП отсутствует полис ОСАГО?

.

.

.

.

.

.

.

.

.

Пока нет комментариев. Будь первым!