Финансовая помощь учредителя

Такая обязанность участников общества может быть предусмотрена уставом общества при учреждении общества или путем внесения в устав общества изменений по решению общего собрания участников общества, принятому всеми участниками общества единогласно. В этом случае имеет место безвозмездная передача денежных средств от учредителя Обществу. Бухгалтерский учет Порядок отражения в бухгалтерском учете ООО финансовой помощи учредителя прямо не регламентирован, в связи с чем, в данном случае применимы общие положения бухгалтерского законодательства. В бухгалтерском учете Организации данная операция будет подлежать отражению следующим образом: Дт 51 Кт 91 — оказана финансовая помощь учредителем.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

- О порядке отражения финансовой помощи учредителя

- Как оформить получение безвозмездной финансовой помощи от учредителя

- Заключаем договор о предоставлении финпомощи учредителю

- Помощь учредителя фирме: какой вариант выбрать и как правильно оформить

- Пример проводок для безвозмездной финансовой помощи от учредителя

- Финансовая помощь от учредителя?

- Безвозмездная помощь учредителя: проводки

- Безвозмездная помощь учредителя налогообложение

- Финансовая помощь от учредителя. Как выбрать наименее рискованное основание получения денег

О порядке отражения финансовой помощи учредителя

Помощь учредителя фирме: какой вариант выбрать и как правильно оформить Помощь учредителя фирме: какой вариант выбрать и как правильно оформить 24. Обычно в такой ситуации на помощь приходит учредитель. Варианты помощи учредителя могут быть различными, но каждый из них имеет свои подводные камни.

Рассказываем, какой вариант выбрать. Безвозмездная помощь от учредителя Самый простой способ финансовой помощи - учредитель просто дарит необходимую сумму денег компании, оформляя при этом договор дарения.

Может ли здесь ожидать компании или учредителю какой-нибудь подвох? С правовой точки зрения риски могут возникнуть в том случае, если учредителем является не гражданин, а организация материнская компания. Как известно, дарение между двумя коммерческими организациями на сумму более 3000 рублей запрещено п. Если стороны нарушат этот запрет, то сделка может быть признана ничтожной при возникновении судебного спора ст. Шпаргалка по статье от редакции БУХ.

Если компании нужны деньги, то учредитель может помочь собственными средствами. Варианты помощи от учредителя: безвозмездная помощь, оформленная договором дарения; возмездная помощь, оформленная договором займа с начислением процентом или без такового; вклад учредителя в имущество фирмы; дополнительный вклад в уставный капитал.

Облагается ли налогом помощь учредителя? Для нее полученная сумма будет признаваться внереализационным доходом, а освобождение, предусмотренное пп. Возвратная помощь учредителя Наиболее распространено в практике оформление помощи от учредителя договором займа. Особенностью данного способа является необходимость возврата денежной суммы впоследствии. Но и возврата при желании можно избежать, оформив, например, прощение долга.

Итак, чем чреват такой договор? Беспроцентный заем Начнем с того, что договор бывает процентный и беспроцентный. Если в договоре займа нет пункта о процентах или об их отсутствии, то заем по умолчанию считается возмездным, то есть процентным. Получив такой заем, компания обязана начислить проценты по ключевой ставке п.

Если вы планируете оформить беспроцентный заем, то условие о неначислении процентов нужно прописать в договоре. Никаких налогов, как в случае с безвозмездной помощью, здесь не возникает. Полученные по договору займа суммы не образуют у организации дохода пп.

Во-первых, в перечне внереализационных доходов, приведенном в ст. Во-вторых, для соответствия определенной суммы доходу необходимо, чтобы возможность ее оценки была предусмотрена в главе 25 НК РФ ст. А глава 25 НК РФ не содержит порядка оценки дохода в рассматриваемом случае. Поэтому материальная выгода, полученная организацией от беспроцентного пользования заемными средствами, не увеличивает налоговую базу по налогу на прибыль.

Такого же мнения придерживается и Минфин, о чем свидетельствуют, например, письма от 23. Процентный заем При оформлении помощи учредителя договором процентного займа у фирмы-заемщика возникают расходы в виде процентов.

Эти расходы при условии экономической обоснованности учитываются при налогообложении прибыли. Здесь имеется одна особенность, о которой следует знать обязательно, дабы при проверке не столкнуться с неприятностями.

В отношении займов, признаваемых контролируемой сделкой, расходы по процентам лимитируются. Относить на расходы фактическую сумму процентов можно только в одном случае: если эта сумма меньше максимального значения интервала предельных значений порядок расчета такого интервала приведен в п. При невыполнении данного условия организации при отнесении на расходы суммы процентов придется учитывать положения раздела V.

С помощью методов, закрепленных в статье 105. Но Минфин путается в своих разъяснениях, которые дает по вопросу учета процентов. В одних письмах ведомство считает, что данная особенность применяется только в отношении сделок, признаваемых контролируемыми письмо от 17.

Контролируемыми считаются сделки между взаимозависимыми лицами, если они удовлетворяют условиям, предусмотренным ст.

Но, помимо этого, должно соблюдаться условие по сумме дохода. Так, чтобы сделка между взаимозависимыми лицами превратилась в контролируемую, необходимо, чтобы доход по ней превысил за календарный год 1 млрд рублей. Следовательно, сделка по предоставлению займа между взаимозависимыми лицами будет считаться контролируемой, если величина полученных процентов превысит 1 млрд рублей за год. Согласитесь, такое бывает редко.

При этом из п. Бухгалтеру компании придется решать: какой позицией чиновников ему руководствоваться. Но это не единственный подвох, который может ожидать фирму, взявшую заем у учредителя. Расходы, учитываемые при налогообложении прибыли, должны быть произведены для осуществления деятельности, направленной на получение дохода п.

Это относится к любому расходу, в том числе и к процентам. Поэтому если компания взяла заем у учредителя и направила его, предположим, на благотворительную деятельность или выдачу беспроцентного займа другому лицу, то в такой ситуации могут возникнуть проблемы при налоговой проверке. Например, из письма Минфина России от 19.

Однако вероятность возникновения рисков крайне мала. Достаточно сложно проследить движение привлеченных денежных средств, поскольку все денежные средства в том числе, и выручка аккумулируются на одном расчетном счете. Если учредителем, предоставившим заем, является гражданин, то при выплате ему процентов организации придется удержать НДФЛ и перечислить его в бюджет, выступая налоговым агентом по НДФЛ. Для учредителя эти проценты являются доходом, облагаемым налогом на доходы физлиц.

Вклад учредителя в имущество фирмы Учредитель может передать компании денежные средства как вклад в имущество общества не стоит путать с внесением имущества в виде вклада в уставный капитал! При таком виде помощи не меняется ни стоимость доли учредителя, ни уставный капитал общества. Что касается налогообложения, то если получение денег оформляется через вклад в имущество, то облагаемого дохода у организации не возникает. Причем независимо от доли участия учредителя в уставном капитале общества.

А все потому, что имущество, полученное в качестве вклада в имущество общества, отнесено к доходам, не учитываемым при налогообложении прибыли пп. Главное, чтобы у компании были в наличии документы, подтверждающие факт получения денег от учредителя именно в качестве вклада в имущество.

Например, решение учредителя, в котором указано, что активы переданы именно с целью вклада в имущество. Дополнительный вклад в уставный капитал И, наконец, самый непопулярный способ: когда финансовая помощь оказывается за счет дополнительных вкладов учредителя в уставный капитал компании. Почему непопулярный? В этом случае происходит увеличение уставного капитала, которое влечет за собой целый ряд действий по регистрации данного факта в налоговой инспекции.

А вот с позиции налогообложения дополнительной налоговой нагрузки данный способ помощи в себе не несет. Имущество, которое получено в качестве вклада в уставный капитал, также отнесено к доходам, не учитываемым при налогообложении прибыли пп. Данный вариант помощи компании от учредителя применяется не слишком часто, так как есть другие варианты, при которых не возникает налога на прибыль, и нет необходимости вносить изменения в ЕГРЮЛ.

Делаем выбор Чтобы выбрать наиболее подходящий вариант, нужно учитывать, в частности, долю участия учредителя в уставном капитале компании.

Если учредитель владеет только половиной уставного капитала или меньше половины , то в этом случае лучше прибегнуть к беспроцентному займу или оказанию помощи через вклад в имущество.

Дарение денежной суммы таким учредителем приведет к тому, что организации придется с нее заплатить налог на прибыль. Когда спонсором является единственный учредитель, он может выбрать любой из рассмотренных способов. На наш взгляд, самые простые варианты - дарение либо беспроцентный заем.

Проводки по бухучету Законодательство разрешает безвозмездную передачу активов от одного юридического лица другому. Частный случай такой передачи — предоставление средств непосредственно учредителем. Так можно действовать далеко не во всех случаях. Рассмотрим, какие ситуации правомерны для передачи финансов учредителем без ожидания каких-либо ответных шагов или обязательств, какой смысл этой операции, как правильно это оформить и провести по бухгалтерии. Средства предоставляются без расчета на какие-либо действия в ответ, однако, такая операция должным образом оформляется и в большинстве случаев облагается налогом. Если речь идет об ООО, то имущество каждого учредителя не является собственностью всего юридического лица.

Как оформить получение безвозмездной финансовой помощи от учредителя

Произведено отчисление в резервный фонд в соответствии с уставом 84 82 Безвозмездная финансовая помощь от учредителя: налогообложение В налоговом учете прибыль в виде безвозмездной финансовой помощи, полученной от юридического или физического лица, относят в состав внереализационных доходов, облагаемых налогом. Но, в отличие от бухучета, в налоговом безвозмездные поступления от учредителя фиксируются не всегда. Это зависит от размера доли в уставном капитале, которой владеет учредитель. В этом случае помощь от учредителя не считается налогооблагаемым доходом. Однако если помощь оказана не финансовая, а имущественная, и активы эти реализованы в течения года с момента принятия к учету, то доход придется отразить.

Заключаем договор о предоставлении финпомощи учредителю

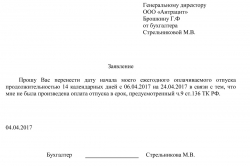

Возвратная финпомощь от учредителя как способ пополнения денежных средств Для кого эта статья: для сельхозпредприятий, которые собираются предоставить финансовую помощь учредителю, директору или своему работнику. Из этой статьи вы узнаете: о порядке оформления отношений в случае предоставления денежной помощи с образцом договора займа , существенных условиях договора, процентности или беспроцентности пользования средствами. Хоть как прописывай правила, а жизнь и обстоятельства диктуют свои. Повседневной является ситуация, когда учредитель, директор или рядовой работник обращается к работодателю с просьбой предоставить ему финансовую помощь. Предприятие частной формы собственности имеет возможность свободно распоряжаться своими средствами, в частности предоставлять их взаем работникам. Поэтому в этой консультации рассмотрим юридический аспект предоставления финансовой помощи, требования к наполнению содержания договора, а также выясним, может ли юридическое лицо, которое не является финансовым учреждением, предоставлять заем под процент. Определение финансовой помощи приведено в пп.

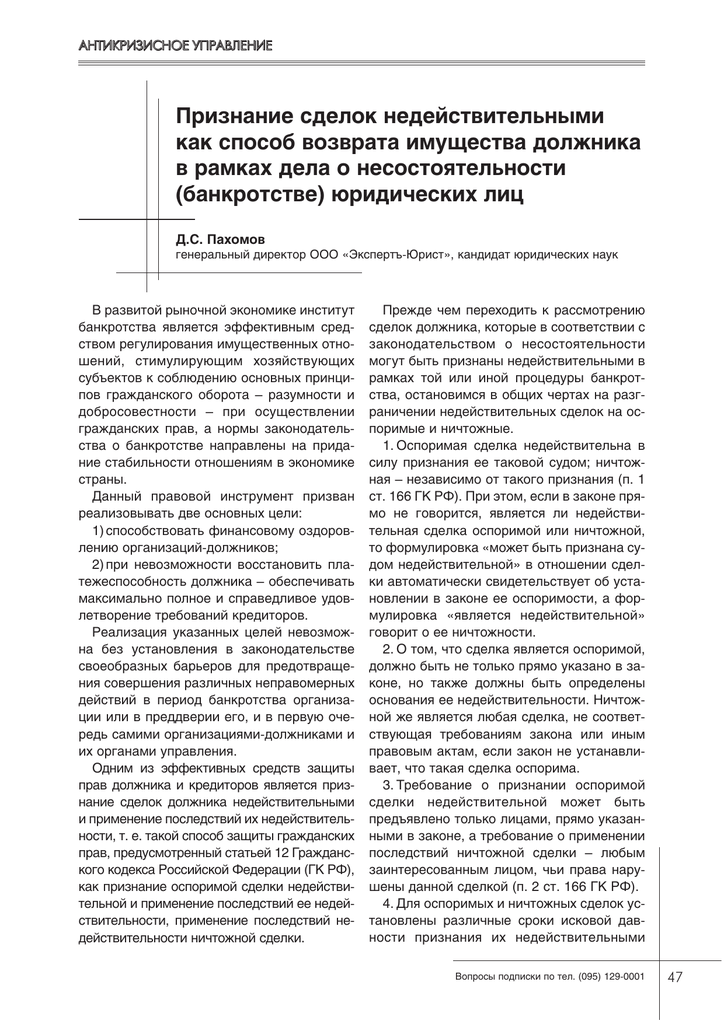

Финансовая помощь от учредителя. Как выбрать наименее рискованное основание получения денег 15. Перед юристом компании, получающей такую поддержку, встает вопрос, как оформить передачу денег. Существует несколько способов: безвозмездная передача целевое финансирование , беспроцентный заем, дополнительный вклад в уставный капитал, вклад в имущество общества с ограниченной ответственностью. Эффективность любого из этих способов зависит не только от простоты оформления, но и от возможных гражданско-правовых рисков и налоговых последствий. А те, в свою очередь, связаны с особенностями каждой конкретной ситуации — кем является участник, предоставляющий финансовую помощь физическим или юридическим лицом , какова доля его участия в уставном капитале получающей компании, в какой организационно-правовой форме создана компания, принимающая помощь общество с ограниченной ответственностью или акционерное общество. Выбрать конкретное основание передачи денежных средств поможет анализ всех возможных аспектов.

Помощь учредителя фирме: какой вариант выбрать и как правильно оформить

Безвозмездная помощь учредителя: проводки Безвозмездная финансовая помощь учредителя при УСН, проводки Андрей Кизимов действительный государственный советник РФ 3-го класса, кандидат экономических наук. Участники, в том числе учредители или акционеры, могут оказывать своей организации финансовую помощь. Когда есть необходимость, пополнять оборотные средства, чтобы предотвратить банкротство и покрыть убытки.

.

.

Пример проводок для безвозмездной финансовой помощи от учредителя

.

Финансовая помощь от учредителя?

.

Безвозмездная помощь учредителя: проводки

.

Безвозмездная помощь учредителя налогообложение

.

Финансовая помощь от учредителя. Как выбрать наименее рискованное основание получения денег

.

.

Очень полезный блог, автор всегда (почти) описывает актальные темы. Спасибо.

Да, все логично

Пришел. Прочел. Много думал.