Налог от продажи

И у вас может возникнуть обязанность платить налог. Все зависит от трех факторов: первый - срока владения проданным имуществом, то есть периода в течение которого проданное имущество находилось в вашей собственности. Здесь возможны два варианта: 5 лет и более 5 лет или менее 5 лет. По некоторой недвижимости этот срок составляет не 5, а 3 года. Например, если она получена в наследство, в дар от близкого родственника, приватизирована или приобретена до 2016 года. Здесь важно знать сколько она находилась в собственности 3 года и более 3 лет или менее 3 лет; второй - суммы денег, которую вы получили от продажи то есть продажной цены имущества ; третий - вида проданного имущества.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

- Налог с продажи квартиры: сколько, когда и за что платить?

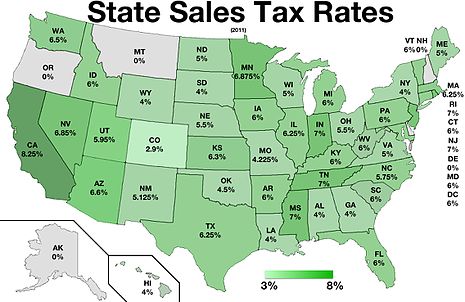

- Налог с продаж

- Уплата налога с продажи квартиры

- Налог с продажи квартиры

- НАЛОГ С ПРОДАЖИ КВАРТИРЫ 2020 г. ИЗМЕНЕНИЯ. РАСЧЕТ

- Налог с продажи квартиры - изменения за 3 года

- Продажа квартиры без налога и декларации: что изменится с 2020 года

- Налог с продажи квартиры, дома, земельного участка и другой недвижимости

- Налог при продаже недвижимости

- Я продал или собираюсь продать недвижимость

Налог с продажи квартиры: сколько, когда и за что платить?

ВИДЕО ПО ТЕМЕ: Налоги при продаже недвижимости: когда, какие, сколькоСроки подачи декларации 3-НДФЛ и оплаты налога Если вы продали недвижимость, то должны заплатить налог с продажи. Тем не менее существуют законные способы, как уменьшить налог или не платить его вовсе. Сегодня мы расскажем, в каких случаях наступает обязанность по оплате налога, какой налог с продажи не требует оплаты, как рассчитывается сумма налога и как уменьшить его размер. Какая продажа не облагается налогом Существует понятие минимального срока владения имуществом.

Если квартира или другая недвижимость находится в вашей собственности дольше минимального срока, вы не должны платить налог при ее продаже. Основание: п. Для недвижимости установлено два минимальных срока — 3 года и 5 лет.

Срок зависит от того, когда и как была получена недвижимость. Трехлетний срок владения применяется, если: недвижимость была куплена до 01. Для всех остальных случаев действует срок в пять лет. Ниже мы подробно рассмотрим все возможные ситуации. Несмотря на то, что в 2016 году в Налоговый кодекс были внесены изменения, это правило действует и на сегодняшний день.

Пример: В феврале 2015 вы купили дом по договору купли-продажи и оформили его в собственность. В марте 2018 дом был продан. В 2019 году вам не нужно платить налог с продажи, так как дом был куплен до 01.

В вашем случае действует минимальный срок 3 года. Также вы не обязаны подавать декларацию 3-НДФЛ и уведомлять налоговую инспекцию о проведенной сделке. Налог с продажи, если недвижимость была приобретена после 1 января 2016 года С 01. Теперь, для того чтобы продать квартиру и не платить налог, нужно, чтобы она была в собственности не менее 5 лет.

Это правило касается жилья, купленного после 01. При этом в п. Ниже рассмотрим каждый случай. Основание: пп. Пример: В марте 2016 года вы получили в наследство от мамы земельный участок.

Вы имеете право не подавать декларацию 3-НДФЛ и не уведомлять налоговую инспекцию о сделке. Близкие родственники, согласно п. Пример: В феврале 2017 года брат подарил вам комнату в коммунальной квартире. Пример: В мае 2019 года вы решили продать квартиру, которую приватизировали в январе 2016 года. С момента приватизации прошло больше трех лет, значит, по закону, вы освобождены от подоходного налога с продажи.

Кроме того, вам не нужно информировать налоговый орган и подавать декларацию 3-НДФЛ. Пример: Вы заключили договор ренты и пожизненного содержания с иждивением с пожилой соседкой. Ежемесячно вы выплачивали ей ренту. После того, как соседка скончалась, вы на законных основаниях стали собственником ее квартиры. Через три года после оформления квартиры в собственность вы можете продать ее без налога. Для всех остальных ситуаций недвижимость, купленную после 01.

Консультаций: 11 В течение последних лет произошли изменения в сфере налогообложения объектов недвижимости. Так, до января 2015 года процедура уплаты налога на имущество физических лиц регламентировалась Законом РФ от 09. Согласно закону ставка налога исчислялась на основе инвентаризационной стоимости объекта недвижимости, которая существенно отличается от его рыночной стоимости. Кадастровая стоимость объекта недвижимости Прежний закон утратил силу с января 2015 года, когда в Налоговом кодексе РФ появилась новая глава гл.

Налог с продаж

Сумма налога Налоговый вычет при продаже квартиры Первый способ - имущественный вычет. Продав квартиру которая была менее 3 или 5 лет в собственности вы имеете право получить имущественный налоговый вычет. Вычет, эта определенная сумма, установленная законом, которая уменьшает доход от продажи при расчете налога. В отношении квартир и другой недвижимости она составляет 1 000 000 руб. Это установлено подпунктом 1 пункта 1 и подпунктом 1 пункта 2 статьи 220 Налогового кодекса. Итак, налог начисленный по ставке 13 процентов нужно платить с суммы, превышающей 1 000 000 руб. Если продажная или кадастровая стоимость квартиры равна или меньше 1 млн.

Уплата налога с продажи квартиры

Налог с продажи недвижимости. Поэтому перед тем, как заключать сделку, эксперты советуют проконсультироваться с работниками Налогового ведомства. Портал Delfi разобрался, в каких случаях, какую сумму и в какие сроки придется заплатить. Как установить сумму дохода при продаже? Для того, чтобы понять, с какой суммы придется заплатить подоходный налог, из цены продажи надо вычесть цену покупки и ваши инвестиции, если таковые были.

Опыт работы в недвижимости с 2005 года. В публикации также отражены изменения с 2020 года. Сократить сумму, с которой рассчитывается налог, можно было или на 1 000 000 рублей воспользоваться налоговым вычетом , или на сумму, ранее потраченную на приобретение продаваемой недвижимости. Сумма налога никак не привязывалась к кадастровой стоимости, поэтому граждане занижали стоимость недвижимости в договоре купли-продажи до размера налогового вычета до 1 000 000 рублей или до ранее потраченной суммы на приобретение недвижимости Продажа квартиры менее 5 лет в собственности новый закон С 01. Речь в данной статье пойдет не о налоге на квартиру, а именно о налоге с продажи жилого недвижимого имущества, о налоге с продажи имущества менее 3 лет в собственности, а также налог с продажи имущества, которое находится в собственности продавца менее 5 лет. В настоящей статье в максимально адаптивной форме Вы можете узнать подробнее о налоге с продажи квартиры в 2019 году. Сразу оговоримся, что в данной статье речь идет только о тех физических лицах — граждан РФ, которые продают следующее, НЕ используемое в предпринимательской деятельности, имущество: жилые дома, квартиры, комнаты, включая приватизированные жилые помещения, дачи, садовые домики или земельные участки или доли долей в указанном имуществе. Эти изменения продолжают действовать и в 2019 году.

Налог с продажи квартиры

Сроки подачи декларации 3-НДФЛ и оплаты налога Если вы продали недвижимость, то должны заплатить налог с продажи. Тем не менее существуют законные способы, как уменьшить налог или не платить его вовсе. Сегодня мы расскажем, в каких случаях наступает обязанность по оплате налога, какой налог с продажи не требует оплаты, как рассчитывается сумма налога и как уменьшить его размер.

.

НАЛОГ С ПРОДАЖИ КВАРТИРЫ 2020 г. ИЗМЕНЕНИЯ. РАСЧЕТ

.

Налог с продажи квартиры - изменения за 3 года

.

Продажа квартиры без налога и декларации: что изменится с 2020 года

.

Налог с продажи квартиры, дома, земельного участка и другой недвижимости

.

Налог при продаже недвижимости

.

Я продал или собираюсь продать недвижимость

.

По большому счёту я с вами согласен. Просто некоторым кажется, что им обязательно надо чем-то выделиться из общей массы. А чем выделяться, это уже не важно.

Я разбираюсь в этом вопросе. Давайте обсудим.