Если сдают квартиру без налоговой куда обратиться

Как правило, такое предпринимательство осуществляет незаконным способом, а в некоторых случаях причиняет неудобства соседям. Как обнаружить факт незаконной аренды Как правило, понять законно ли сдается соседняя квартира или нет достаточно трудно. Однако есть несколько способов: Квартира наверняка сдается без заключения соответствующего договора в том случае, когда в нее каждый день заселяются новые жители. Скорее всего, нет договора найма или аренды в случае, когда в квартиру заселены иностранные граждане.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

- Незаконная сдача квартиры в аренду: куда жаловаться, ответственность за неуплату налогов

- Зачем сдавать квартиру легально

- Налог для самозанятых, сдающих квартиры. Плюсы, минусы, чего ожидать дальше

- Что будет, если не платить налог за сдачу квартиры?

- Мнение эксперта: Неплательщики налогов рискуют имуществом при сдаче квартиры в наем

- Как повлиять на соседа, сдающего квартиру?

Незаконная сдача квартиры в аренду: куда жаловаться, ответственность за неуплату налогов

ВИДЕО ПО ТЕМЕ: Как налоговая выявляет тех, кто сдает квартиры в арендуКак часто бывает, ФНС уже рассказывает о первых победах. Психологическая атака пока остается самым мощным оружием в арсенале налоговой службы. Собственники жилья уже изрядно напуганы масштабной кампанией, которую налоговики развернули в СМИ. В большинстве случаев ситуация выглядит так: от своих источников инспекторы узнают, что человек сдает квартиру.

Они направляют хозяину письмо, где требуют заплатить НДФЛ, в противном случае грозят судом. Многие арендодатели предпочитают не спорить. От инспекторов мы узнали, из каких источников налоговики обычно получают информацию о сдаче квартир.

От юристов — в каких случаях имеет смысл спорить с инспекторами. Кто рассказывает налоговикам о сдаче квартир У инспекторов есть несколько источников информации. Федеральная миграционная служба. Каждый иностранец, легально приехавший в Россию, состоит на миграционном учете. Все юридические моменты прописаны в Федеральном законе от 18 июля 2006 г. Правила миграционного учета утверждены постановлением Правительства РФ от 15 января 2007 г. В этом документе сказано, что иностранец обязан подать в территориальный орган ФМС России заявление о регистрации по месту своего пребывания.

Если речь идет о съемной квартире, то — в этой квартире. Федеральная регистрационная служба. У чиновников есть сведения о людях, у кого в собственности находится две квартиры и более. Для налоговиков это повод заподозрить, что одна из них сдается. В итоге письма от инспекторов с предложением заплатить НДФЛ порой получают люди, которые и не думали сдавать квартиру. Военные части. Сразу уточним: связи между налоговиками и военными частями налажены далеко не везде.

Но в тех регионах, где это есть, например в Ульяновской области, налоговики располагают отличным дополнительным источником информации. Бухгалтерия выделяет военнослужащим деньги на съем жилья и требует предоставить копию договора аренды. Эта копия может быть передана налоговикам. Коммерческие структуры Разумеется, получить информацию от представителей бизнеса налоговикам труднее, чем от государственной структуры.

Как правило, это удается только в одном случае — в рамках выездной проверки, когда инспекторы получают доступ ко всем документам. Когда арендаторы находят квартиру через посредника, они заключают два договора: с хозяином — о найме жилого помещения и с риэлтором — об оказании услуг. Экземпляр второго договора остается у риэлтора. Налоговики могут обнаружить этот документ во время проверки. Дальше дело техники — найти хозяина помещения и напомнить ему об обязанности перед бюджетом.

Крупные организации, которые снимают квартиры для сотрудников. Сотрудник приносит в бухгалтерию договор найма жилого помещения, получает компенсацию, а копия документа остается у работодателя. При проверке бухгалтеры вынуждены показывать эти документы инспекторам.

На самом деле таких случаев пока немного. Ведь подобная деятельность не входит в его обязанности. По-настоящему опасным источником являются сами бывшие арендаторы. Например, они поссорились с собственником и вынуждены искать новое жилье. Ничто не мешает им обратиться в налоговую и рассказать, в какие сроки и за какую плату они снимали квартиру.

В качестве доказательства они могут показать договор о найме жилого помещения. Сначала они собирали информацию — итогом стал список потенциальных декларантов, то есть людей, которые в 2006 году сдавали квартиры, получали доход и, соответственно, обязаны были не позднее 30 апреля 2007 года его задекларировать.

Право вызывать к себе налогоплательщика инспекторам дает подпункт 4 пункта 1 статьи 31 Налогового кодекса РФ. В ходе беседы налоговики предлагали собственнику квартиры самостоятельно то есть без суда уплатить НДФЛ по итогам 2006 года.

Причем довольно часто у инспекторов не было документов, которые бы подтверждали получение дохода. То есть заставить собственника заплатить 13 процентов в судебном порядке они бы не смогли. Ульяновска — Информацию о том, кто сдает квартиры, мы получаем от Федеральной миграционной службы, от военных частей, руководителей ЖКХ, риэлторов и от простых граждан по телефону доверия.

Причем самого договора о найме помещения у нас может и не быть. Достаточно пригласить хозяина в инспекцию, рассказать, что нам известно о факте сдачи квартиры, и попросить уплатить налог.

Как правило, уже через несколько дней люди подают декларации. Более того, бывают случаи, когда человек на самом деле не сдает квартиру, а инспекторы между тем требуют уплатить налог. Например, хозяин квартиры заключил договор о сдаче сроком на год, а потом поссорился с квартиросъемщиками, и те съехали намного раньше.

Документ попал к инспекторам, и они требуют заплатить НДФЛ с дохода за все 12! Как быть в таком случае? Можно привести следующие аргументы. Договор — это только намерение хозяина сдавать свою квартиру. В дальнейшем стороны могли передумать, расторгнуть договор, в конце концов, арендатор мог перестать платить. А базой для НДФЛ служит как раз фактически полученный доход. Значит, чтобы начислить налог, помимо договора нужно иметь документ, подтверждающий получение дохода, — расписку или платежное поручение.

В большинстве случаев у налоговиков такого документа нет. Соответственно, требования заплатить НДФЛ незаконны. Однако когда человек отказывается, начинается психологическая атака. Например, инспекторы грозятся, что устроят очную ставку с квартиросъемщиками или даже вызовут тех в суд. Впрочем, налоговики сами понимают — к тому времени, когда состоится заседание суда, эти люди уже скорее всего перестанут снимать квартиру и вряд ли их вообще удастся найти.

Поэтому, потерпев фиаско в психологической атаке, налоговики скорее всего оставят собственника квартиры в покое. В целом с физическими лицами налоговикам спорить намного труднее, чем с юридическими.

С хозяина квартиры, если только он не является индивидуальным предпринимателем, нельзя взыскать налог в бесспорном порядке. Если собственник отказывается платить, у инспекторов не остается иного выхода, кроме как обратиться в суд. А делать этого налоговикам не хочется. В конце концов, на одного такого упрямого найдется десяток людей, которые заплатят НДФЛ. Что нужно знать тем, кто платит НДФЛ с арендной платы за жилье Для тех, кто действительно обязан платить НДФЛ с доходов от сдачи жилья в аренду, мы привели ответы на самые часто задаваемые вопросы.

Многих пугает мысль: вдруг инспекторы заставят заплатить налог за все предыдущие годы аренды? Но на самом деле квартира также сдавалась и в 2005 году, и в 2004-м … Не придется ли платить налог и за эти периоды? На практике инспекторы этого не требуют — они ограничиваются текущим налоговым периодом. Копия самого договора и расписка о получении денег прилагаются к декларации. Нужно ли регистрироваться в качестве индивидуального предпринимателя? Регистрироваться в качестве предпринимателя не нужно.

В какой срок подавать декларацию и уплачивать налог? Налоговый кодекс предусматривает два варианта: собственник квартиры может получать доход до конца налогового периода года либо прекратить сдавать жилье где-то в середине года. Правда, второй случай не так часто встречается на практике.

Квартиру сдают до конца налогового периода года или дольше. Например, хозяин заключает с жильцом договор на год — с 1 марта 2007 года по 1 марта 2008 года. Он обязан заплатить НДФЛ с дохода, который был получен с 1 марта по 31 декабря 2007 года. Для этого не позднее 30 апреля 2008 года хозяин должен подать декларацию, а не позднее 15 июля 2008 года — заплатить налог.

Сдача квартиры в аренду прекращается раньше, чем заканчивается налоговый период год. Продолжим наш пример. После 1 марта 2008 года собственник уже не сдает свою квартиру — вплоть до конца года.

В этом случае он теоретически обязан подать декларацию в течение пяти рабочих дней с момента прекращения деятельности. И не позднее чем через 15 календарных дней после подачи декларации заплатить НДФЛ.

Сразу скажем: данная норма пункта 3 статьи 229 Налогового кодекса РФ вызывает много вопросов. Ведь собственник жилья не может заранее, в марте, знать, будет ли квартира еще раз сдана до конца года или нет.

Юристы советуют вообще не обращать внимания на эту спорную норму. Допустим, кто-то сдает квартиру, в середине года заканчивается договор, жильцы съезжают. Значит, собственник прекращает получать доход. Но деятельность-то может продолжаться! Например, можно искать новых арендаторов. Если хозяин квартиры их найдет, он вновь начнет получать доход в текущем налоговом периоде.

А если нет — собственник ведь не виноват, он действительно не мог заранее, в пятидневный срок, сказать, найдет он до конца года новых жильцов или нет. Поэтому требование пункта 3 статьи 229 Налогового кодекса РФ о пятидневном сроке спокойно можно игнорировать. Вызывает ли подозрение низкая цена в договоре аренды? Некоторые собственники указывают в договоре найма заниженную цену.

Это можно делать разными способами. Рассказываем, какие особенности надо учитывать в каждом случае. Если у вас есть квартира, и вы решили её сдавать, сначала заключите с арендаторами договор найма жилого помещения. Договоры на срок меньше года не надо заверять у нотариуса и регистрировать в Росреестре — подписи обеих сторон будет достаточно.

Зачем сдавать квартиру легально

Сдача квартиры в аренду — один из главных дополнительных а иногда и основных заработков в Москве. Так чем такое молчание может грозить счастливому обладателю лишней квартиры или комнаты? Иллюстрация: Ирина Фатеева Закон и наказание Согласно законодательству, сдача квартиры в аренду предполагает, что собственник обязан декларировать доход и платить налоги. Разница от ст. Если арендодатель совершил преступление впервые и полностью выплатил налоги, сборы и пени, то он освобождается от уголовной ответственности. Важно также отметить, что государственной регистрации подлежат договоры аренды квартиры, заключенные на один год и более.

Налог для самозанятых, сдающих квартиры. Плюсы, минусы, чего ожидать дальше

Может быть, в Минске его не так много, но процент тоже приличный. Каждый год в столицу приезжают студенты, молодые специалисты, только что закончившие университет, тоже стараются остаться в Минске. Многие молодые люди едут в Минск в поисках работы. Все они в первую-очередь ищут квартиру в аренду. При нарастающем спросе на съемное жилье нужно обезопасить себя и свое имущество, поэтому мы расскажем вам, как правильно сдать квартиру в наем. Долгое время сфера сдачи квартир в аренду в Беларуси никак законодательно не регулировалась. Никаких договорных взаимоотношений между арендодателем и нанимателем не было.

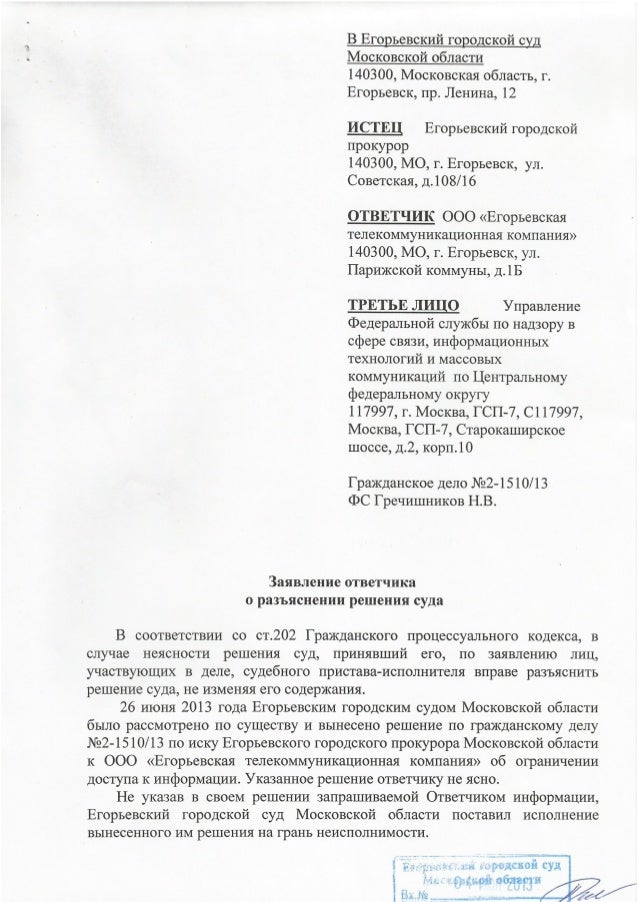

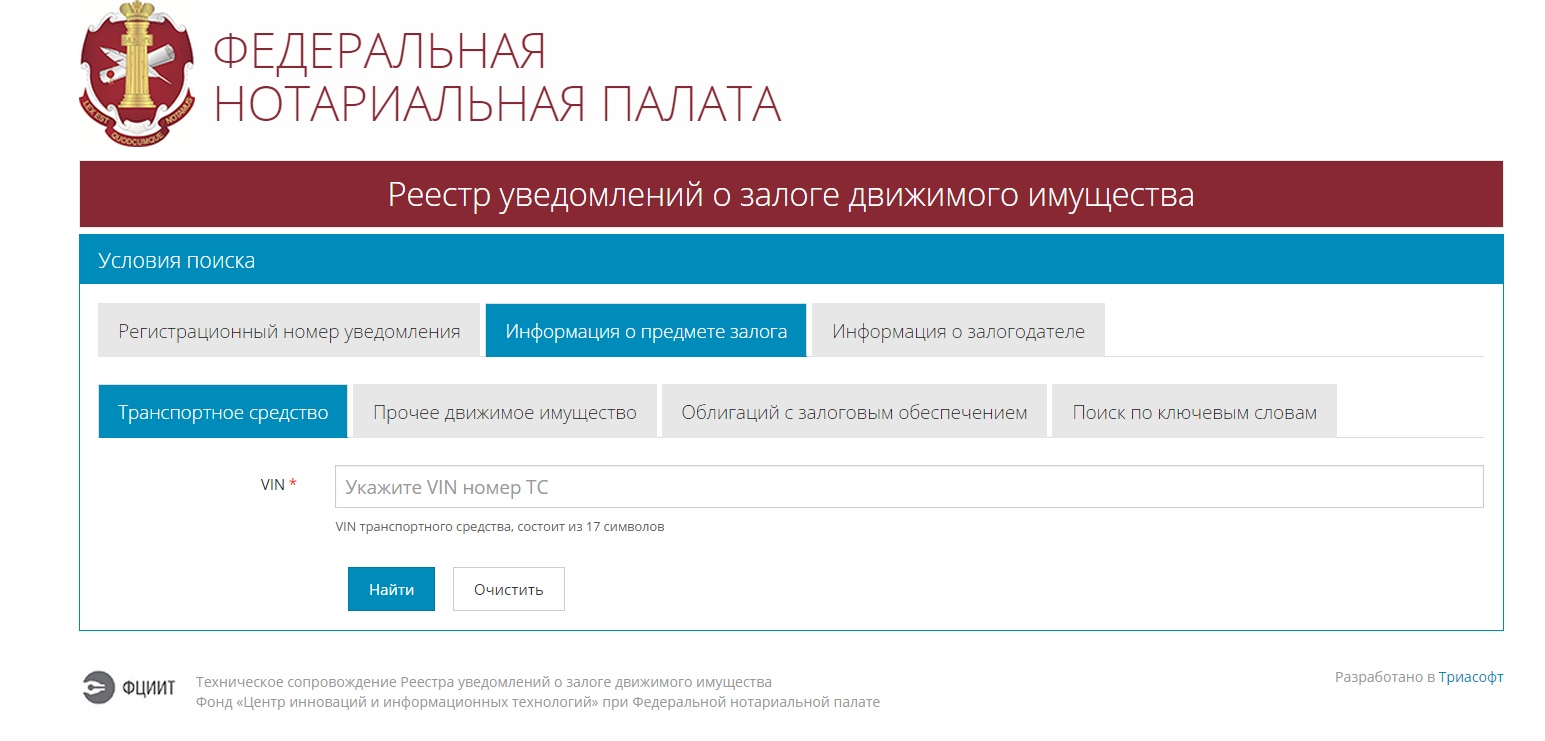

Налоговая служба. Собственнику обеспечены общение с налоговой службой, взимание неуплаченной суммы налога плюс штрафные санкции. Миграционная служба. Нередко жилье сдают трудовым мигрантам без надлежаще оформленных документов и регистрации. При таком развитии событий соседям стоит обратиться с сообщением в миграционную службу. Результат — нежелательные квартиранты будут выселены, а собственник получит административный штраф. Необходимо заказать выписку из ЕГРН на квартиру соседа. В выписке может содержаться информация о том, что сдаваемая в аренду квартиру находится в залоге у банка, так как приобретена за счет заключения договора ипотеки. В этом случае соседи могут обратиться с жалобой в банк.

Что будет, если не платить налог за сдачу квартиры?

Мнение эксперта: Неплательщики налогов рискуют имуществом при сдаче квартиры в наем Четверг, 9 апреля 2015, 20:42 22957 просмотров Неплательщики налогов могут лишиться имущества при сдаче квартиры в наем. Процент людей, которые показывают такого типа доходы и платят с них налоги - очень мал", - отмечает юрист. Статья 170 Налогового кодекса определяет особенности начисления и налогообложения доходов от предоставления недвижимости в аренду, жилищный наем", - заявил Кочкаров.

.

Мнение эксперта: Неплательщики налогов рискуют имуществом при сдаче квартиры в наем

.

Как повлиять на соседа, сдающего квартиру?

.

.

.

.

.

Пока нет комментариев. Будь первым!