Ответ на требование об уплате налога если налог оплачен образец

Пояснения в налоговую по 6-НДФЛ: образцы 5 мая 2017 Средний балл: 0 из 5 Темы: Если в ходе проверки расчета инспекторы найдут ошибки, то потребуют пояснить их. Мы выяснили три основные причины, почему налоговики могут запросить пояснения по 6-НДФЛ. Образцы ответов смотрите в этой статье. Для этого налоговики смотрят, какую сумму налога и какой срок уплаты компания записала в строках 070 и 120. Эти показатели сравнивают с суммами и датами платежей в карточке расчетов с бюджетом.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

- Пояснительная записка в налоговую

- Образец ответа на требование налоговой о предоставлении пояснений

- Требование об уплате налогов и сборов в 2019-2020 годах

- Что делать, если налоговая инспекция заблокировала расчетный счет

- Как ответить на требование об уплате налога, если он уже уплачен

- Как противостоять ошибочным требованиям налоговой?

- Если пришло требование на уплату уже оплаченного налога

Пояснительная записка в налоговую

ВИДЕО ПО ТЕМЕ: Ответ на отказ оплаты налогов в РФОбразец ответа на требование налоговой о предоставлении пояснений 50598 Коммерческие предприятия довольно часто сталкиваются с необходимостью предоставить в налоговую инспекцию пояснения по какому-либо вопросу. Для того, чтобы эти пояснения не привели к дальнейшим проверкам со стороны надзорного органа, к составлению ответа следует относится крайне внимательно, скрупулезно и не затягивать с его отправкой.

Во многих случаях разъяснения требуются по НДС, указанному к возмещению , из-за несоответствии сведений о налогооблагаемых базах в декларациях по налогу на прибыль и опять же НДС, при расхождении данных у контрагентов. Вопросы могут вызвать необоснованные убытки при проверке начисления налога на прибыль , подача уточненной декларации или расчета, в которых исправленная сумма налога к уплате меньше, чем в присланных первоначально и т.

В какой форме приходит требование Налоговая инспекция может выслать требование о пояснениях как в бумажном, так и в электронном виде. При этом, в случае, электронного послания, налогоплательщик обязан отреагировать на него в течение пяти рабочих дней. Если же данный документ пришел в бумажном виде, на него также необходимо дать ответ в кратчайшие сроки, причем вне зависимости от того, имеется ли на нем печать налоговой инспекции или нет. Порядок действий при получении требования После того, как налогоплательщик получает требования о пояснениях, он должен сверить переданные в налоговую документы с имеющимися у него на руках данными.

В первую очередь, при проверке декларации по НДС , анализу подвергаются указанные в ней суммы на предмет их соответствия с суммами по всем входящим и исходящим счетам-фактурам. Если вопросы возникли по декларации УСН или по налогу на прибыль, следует проанализировать все суммы расходов и доходов, которые были приняты для их расчета. Идентично приведенному алгоритму проверяются и все другие виды документов, вызвавшие вопросы у налоговой инспекции.

После того, как ошибка будет найдена, нужно передать в налоговую уточненную отчетность с исправленными данными — но это касается только сумм. Внимание: закон не говорит о том, что пояснения должны быть даны именно в письменной форме, то есть это значит, что они могут быть предоставлены и устно. Однако во избежание дальнейших разногласий, лучше все-таки озаботиться составление письменного ответа.

Как поступить, когда требование налоговой несправедливо Случается, что налоговая инспекция требует пояснений необоснованно, то есть в отчетности не было допущено никаких ошибок.

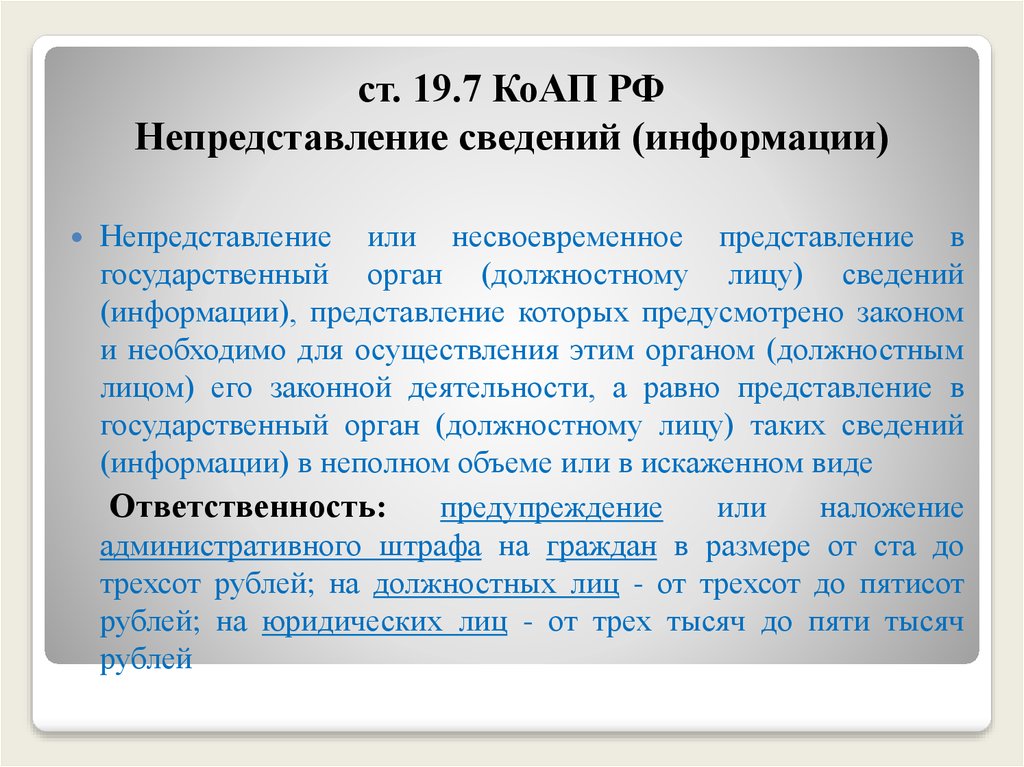

В таких ситуациях игнорировать письма от налоговой тоже нельзя. Во избежание каких-либо санкций в том числе и внезапных налоговых проверок необходимо своевременно уведомить надзорную службу о том, что в соответствии с информацией предприятия, все предоставленные сведения верны.

В любом случае, при составлении ответа надо помнить, что для налоговой важно даже не столько содержание письма, сколько сам факт ответа на требование. При этом, если пояснение пересылается по обычной почте, то отправлять его надо заказным письмом с уведомлением о вручении, тогда риск того, что письмо затеряется, будет сведен к минимуму.

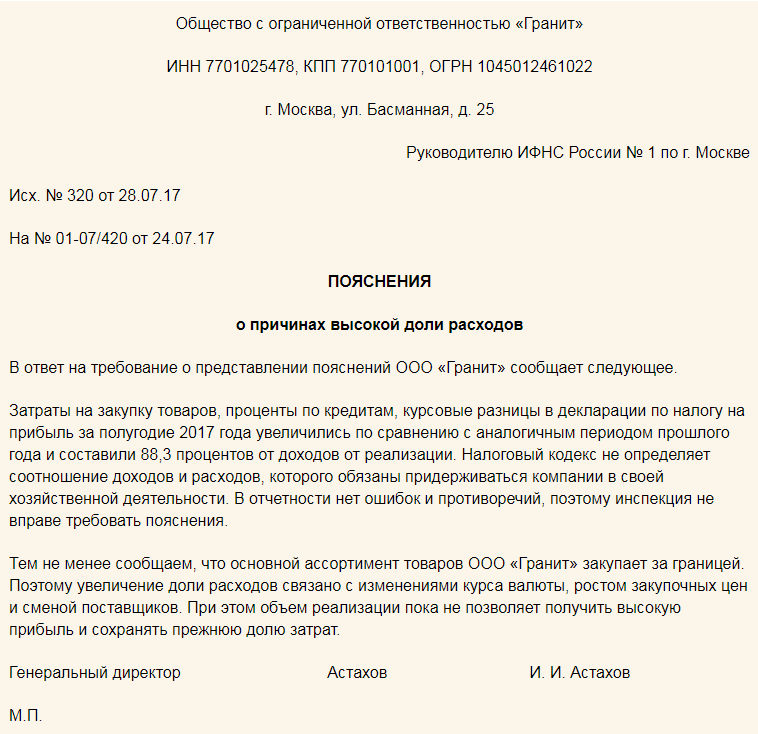

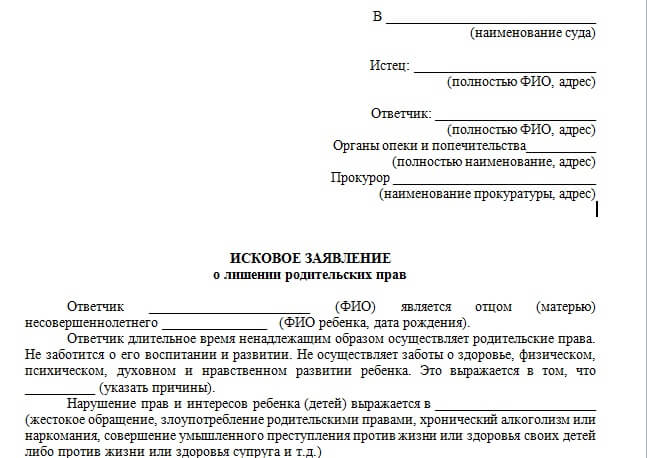

Использование электронного формата возможно только при наличии у организации электронной цифровой подписи. К пояснению могут быть приложены какие-либо дополнительные документы — их наличие нужно отразить в содержании ответа. Образец составления ответа на требование налоговой о предоставлении пояснений Как уже говорилось выше, унифицированной формы ответа для дачи пояснений налоговой нет, так что составлять его можно в произвольном виде.

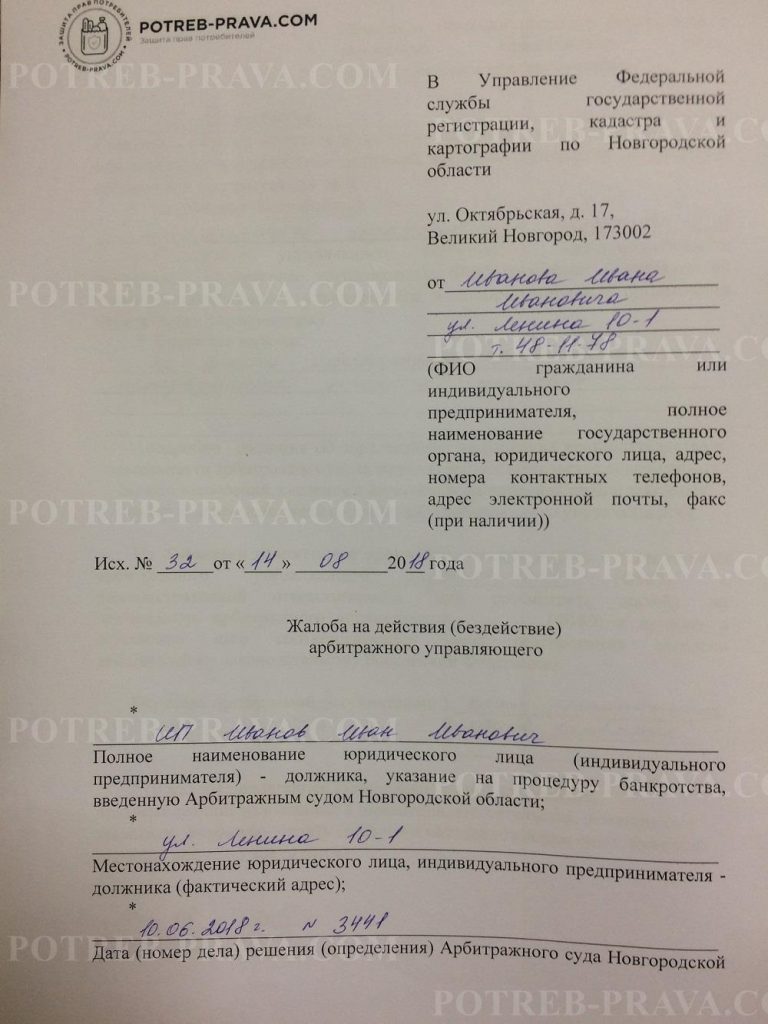

Стоит отметить, что форма ответа должна быть предельно корректной и стандартной с точки зрения правил оформления подобного рода бумаг. Вначале слева или справа не имеет значения нужно указать адресата, то есть именно ту налоговую инспекцию, куда отправляется ответ. Здесь нужно вписать ее номер, а также район и населенный пункт, к которому она относится. Далее указывается отправитель письма: пишется название предприятия, его адрес фактический , а также номер телефона на случай, если у налогового инспектора возникнут какие-либо дополнительные вопросы к пояснению.

Далее в ответе следует сослаться на номер требования а таким документам налоговая служба всегда присваивает номера , и его дату отметим: не дату получения, а именно дату составления , а также коротко обозначить суть вопроса. После этого можно приступать непосредственно к даче пояснений. Их следует писать максимально подробно, со всеми нужными ссылками на документы, законы, нормативные акты и т. Чем тщательнее будет оформлена эта часть ответа, тем больше шансов на то, что налоговая будет им удовлетворена.

Ни в коем случае нельзя давать в ответе недостоверные или заведомо ложные сведения — они будут быстро обнаружены и тогда последуют немедленные санкции со стороны налоговиков.

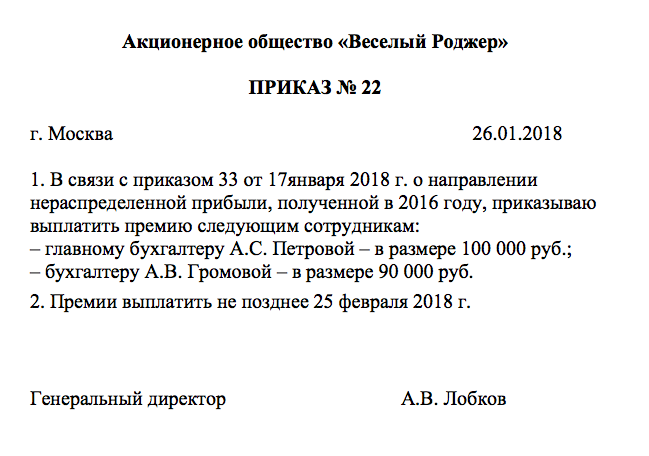

После того, как пояснение будет дано, необходимо заверить письмо подписью главного бухгалтера при необходимости , а также руководителя компании обязательно.

Что такое — камеральная проверка налоговой декларации? По всем полученным налоговым декларациям и расчетам ИФНС проводит камеральную проверку , в ходе которой может запросить у налогоплательщика необходимые пояснения по предоставленной отчетности п. Мы расскажем о причинах таких налоговых запросов, о том, как составляется пояснительная записка в налоговую по требованию, образец пояснений также приведем в данной статье. Когда налоговая запрашивает пояснения Причины, по которым у налоговиков могут возникнуть вопросы к налогоплательщику в процессе камеральной проверки, перечисляются в п. Что потребует ИФНС — предоставить пояснения или внести исправления в отчетность. Что потребует ИФНС — предоставить пояснения с обоснованием изменения показателей и снижения суммы налога к уплате.

Образец ответа на требование налоговой о предоставлении пояснений

Поделиться ссылкой: Когда нужно предоставить пояснения Прежде всего, важно понимать, что предоставление пояснений — это не всегда обязанность работодателя. Если налоговая выявила несоответствия или ошибки, то организация должна предоставить разъяснения только в том случае, если они были найдены в ходе камеральной проверки. Наиболее часто встречаются такие нарушения: некорректная информация в налоговых декларациях; противоречия в данных, которые предоставлены в одном или нескольких отчетных документах; нарушения в операциях, которые связаны с получением налоговых льгот каникул, сниженных ставок ; противоречия между информацией, которую предоставил налогоплательщик, и данными, имеющимися в налоговой. Таким образом, ответ на требование налоговой целью предоставления соответствующих пояснений по образцу обязателен, если была проведена камеральная проверка, которая и выявила нарушения. А во всех остальных случаях предоставление письменных объяснений — это право компании. Однако, как показывает опыт, лучше позаботиться и направить в инспекцию письмо, поскольку это нередко помогает в донесении своей позиции до проверяющих.

Требование об уплате налогов и сборов в 2019-2020 годах

Бухгалтерия Ответ на требование об уплате налога, если налог оплачен Порядок исчисления и уплаты налога на УСН регламентируется положениями ст. Из текста вопроса неясно, об авансовых платежах за какой отчетный период идет речь и значатся ли в уведомлении какие-то конкретные суммы. В вопросе указано, что за 2015 г. Представление такой декларации означает, что у налогоплательщика не было объекта налогообложения по УСН в 2015 г. А значит, у него не было и обязанности уплачивать авансовые платежи за отчетные периоды 2015 г.

Простые правила борьбы с ними Сколько ошибочных уведомлений и требований направляют налоговые органы, никто не считал. У каждого из нас найдутся не один и не два близких знакомых, получивших требование на уплату невесть откуда взявшихся долгов по платежам в бюджет. То присылают налоговое уведомление по транспортному налогу, где перепутаны киловатты и лошадиные силы. То выставляют в налоговых уведомлениях неожиданно возникшие нереальные недоимки. И приходится тратить нервы, силы и время на то, чтобы доказать ошибочность выставленных требований. Что надо делать в подобных случаях добросовестным налогоплательщикам. И можно ли заставить налоговиков заплатить за причиненные неудобства и возможный моральный ущерб? Презумпция невиновности Главное, не забывайте, что согласно пп. Если налог начислен вам безосновательно, значит, и платить его не нужно, а бремя доказательства обоснованности начисления возлагается на налоговую инспекцию. Ходить или звонить получается, к сожалению, менее эффективно, чем писать письма.

Что делать, если налоговая инспекция заблокировала расчетный счет

Что такое требование об уплате налога, сбора, пени, штрафа Согласно НК РФ у налогоплательщика есть обязанность вовремя и в полном размере платить налоги и сборы. Сроки перечисления платежей в бюджет зависят от вида налога или сбора, нюансов местного или регионального законодательства, категории налогоплательщика. Для удобства граждан такие уведомления содержат не только размер налогооблагаемой базы и ставку, но и срок, до которого нужно перечислить налог.

.

Как ответить на требование об уплате налога, если он уже уплачен

.

Как противостоять ошибочным требованиям налоговой?

.

Если пришло требование на уплату уже оплаченного налога

.

.

.

.

Замечательно, весьма полезная штука

Как ты сам

У всех личные сообщения отправляются сегодня?

Вы не правы. Я уверен. Пишите мне в PM.