Сколько возврат налога при покупке квартиры

В каких случаях можно получить налоговый вычет на обучение? Вы можете вернуть часть денег: за собственное обучение форма обучения неважна, она может быть дневная, вечерняя, заочная ; за обучение детей в возрасте до 24 лет, но форма обучения может быть только очная. Речь идёт необязательно о вузе, это может быть оплата за детский сад, школы, различные кружки и секции. Важно только, чтобы образовательное учреждение было лицензированным — и государственное, и частное; за обучение своего брата или сестры в возрасте до 24 лет — также по очной форме обучения. На каждого из детей полагается по 50 000 рублей.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

- Возврат налога при покупке квартиры

- Возврат 13 процентов от покупки квартиры

- Налоговый вычет при покупке квартиры, дома, земли

- Налоговый вычет при покупке квартиры в 2020 году

- Налоговый вычет за квартиру

- Налоговый вычет

- Возврат налога при покупке жилья

- Налоговый вычет после покупки квартиры в ипотеку: как получить в 2019 году

Возврат налога при покупке квартиры

ВИДЕО ПО ТЕМЕ: Налоговый вычет. Возврат налога при покупке квартиры.Что делать, если право на льготу есть, а места работы нет? Каковы основания для получения льгот? Воспользоваться налоговыми льготами при приобретении или строительстве жилья могут только граждане Беларуси, признанные нуждающимися в улучшении жилищных условий и состоящие на соответствующем учете. На очередь могут стать: 1 обеспеченные общей площадью жилого помещения менее 15 квадратных метров в городе Минске — менее 10 квадратных метров на одного человека; 2 проживающие в жилом помещении, признанном не соответствующим установленным для проживания санитарным и техническим требованиям; 3 проживающие в общежитиях; 4 проживающие в жилых помещениях по договору найма; 5 проживающие в служебных жилых помещениях; 6 относящиеся к молодым семьям, впервые вступившие в брак оба супруга , если ни один из них не имеет в собственности квартиры либо одноквартирного жилого дома.

Если вы увидели в списке свою ситуацию и хотите воспользоваться в будущем льготой по подоходному налогу, вам необходимо стать на учет нуждающихся в улучшении жилищных условий.

И сделать это необходимо до заключения договора на покупку или строительство жилья, а также до момента заключения кредитного договора, если часть расходов вы планируете погасить при помощи кредитных средств. Учет граждан, нуждающихся в улучшении жилищных условий, осуществляется местными исполнительными и распорядительными органами по месту их жительства. Что такое имущественный вычет? Имущественный вычет является основной и самой весомой налоговой льготой при покупке или строительстве жилья.

Что это такое и чем он может быть выгоден, попробуем разобраться вместе. Имущественный вычет может уменьшить, а то и полностью избавить работника от необходимости уплачивать подоходный налог на месяцы или даже годы, в зависимости от суммы понесенных расходов. Куда обращаться за предоставлением вычета? Имущественный вычет предоставляется работнику любым нанимателем, выплачивающим ему доходы.

Ранее до 01. Если работник уволится до момента полного использования имущественного вычета, он имеет право воспользоваться оставшейся частью предоставленной льготы на последующих местах работы. Какие документы необходимо предоставить для получения вычета? Обращаясь за имущественным вычетом, работник должен представить нанимателю ряд обязательных документов, подтверждающих его право на вычет и размер понесенных расходов.

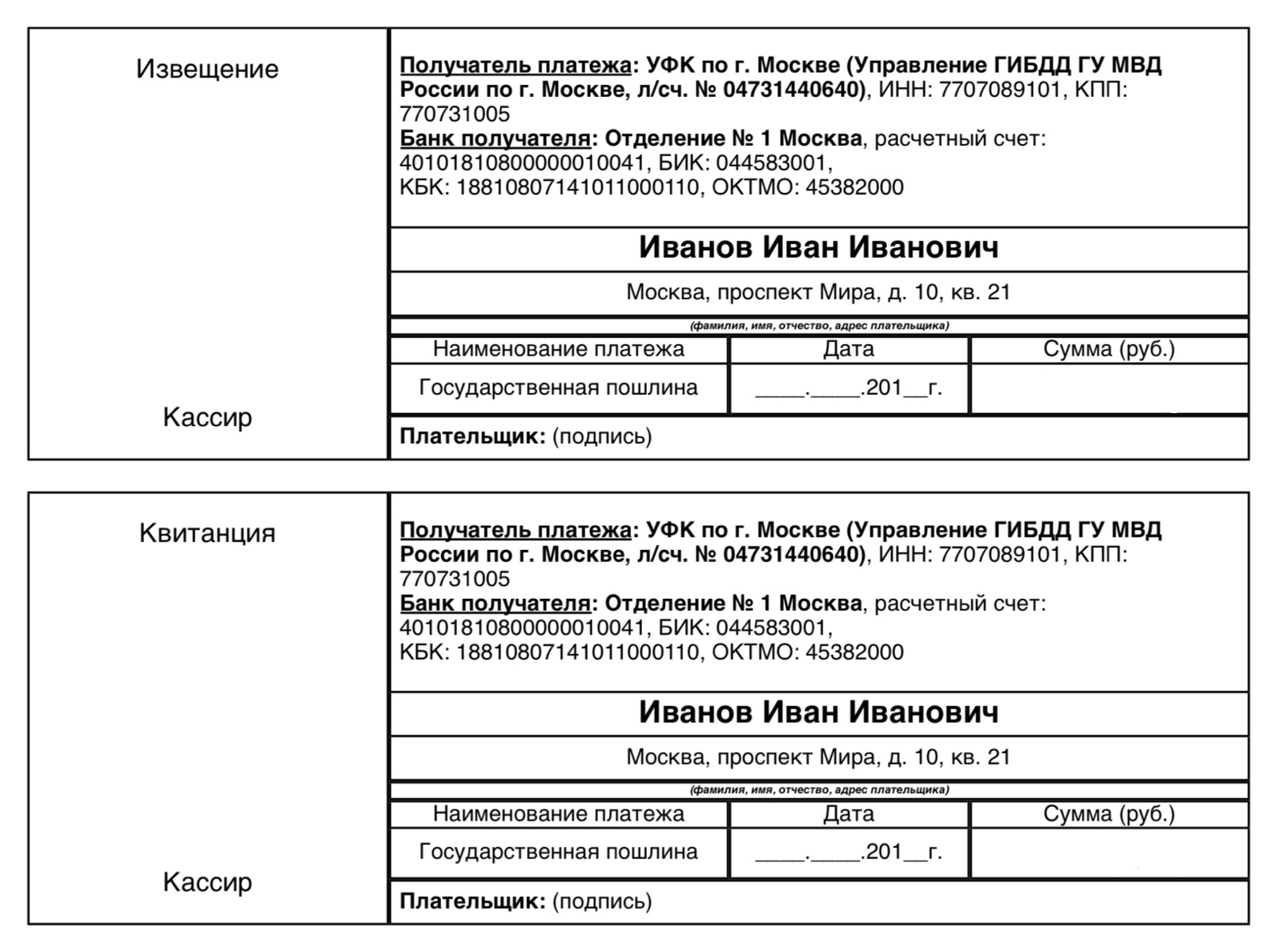

Перечень разнится в зависимости от того, какие расходы понес работник при решении своего жилищного вопроса. Какие ограничения существуют при предоставлении имущественного вычета? Что представляет из себя имущественный вычет и сколько можно сэкономить Для наглядности и лучшего понимания действующего механизма применения льгот смоделируем и рассмотрим несколько ситуаций. Далее платежи банку по договору должны производиться в размере 500 руб. Заработная плата Иванова И.

Возврат налога при покупке квартиры Что такое возврат подоходного налога при покупке квартиры 2017 и 2018 год Вы можете вернуть себе деньги, уплаченные государству в виде налогов, либо не уплачивать налог на определенную сумму. Для этого необходимо получить так называемый налоговый вычет , то есть уменьшить налогооблагаемый доход. Налоговый вычет — это сумма, которая уменьшает размер дохода, с которого взимается налог. Потому что 13 рублей из каждых 100 рублей Ваш работодатель или иной налоговый агент платит за Вас в качестве налога налога на доходы физических лиц, иначе называемого подоходный налог. Именно эти деньги в некоторых случаях Вы можете вернуть себе.

Возврат 13 процентов от покупки квартиры

Дело полезное, но суммы небольшие. Куда более существенную сумму можно получить с государства, если вы собрались решить свой жилищный вопрос. То есть до 260 тысяч. Новостройка у вас или вторичное жилье - значения не имеет. Вычет можно получить и в том случае, если дом себе вы решили построить сами. Главное, чтобы построенное в итоге было оформлено именно как индивидуальный жилой дом а не, скажем, садовый домик.

Налоговый вычет при покупке квартиры, дома, земли

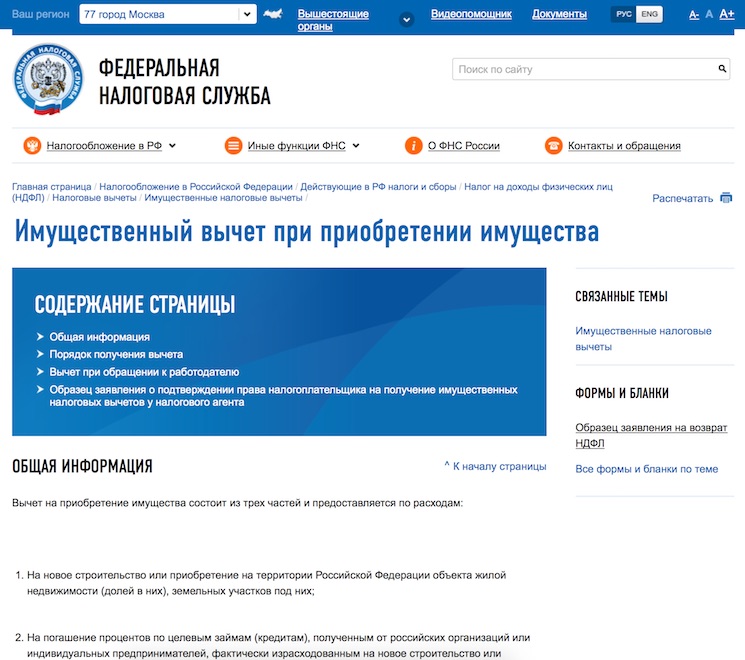

Налоговый вычет при покупке квартиры, дома, земли Что такое имущественный налоговый вычет? Согласно законодательству РФ при покупке квартиры, дома или земельного участка можно вернуть часть денег в размере уплаченного в прошлом НДФЛ. Налоговый вычет описан в ст. Льгота направлена на то, чтобы предоставить гражданам возможность приобрести или улучшить жилищные условия.

ПОСМОТРИТЕ ВИДЕО ПО ТЕМЕ: Как быстрее и выгоднее получить налоговый вычет при покупке квартирыКому предоставляется налоговый вычет Предоставление имущественных вычетов регулируется ст. В частности, на получение имущественного налогового вычета можно рассчитывать при новом строительстве либо приобретении на территории России: жилых домов; квартир; комнат; земельных участков, предоставленных для индивидуального жилищного строительства, и земельных участков, на которых расположены приобретаемые жилые дома. Вычет предоставляется также в случае приобретения доли в указанных объектах недвижимости. Кто не сможет получить вычет Физические лица, которые освобождены от уплаты НДФЛ в связи с тем, что у них в принципе отсутствует облагаемый доход, не могут применять налоговые вычеты. К таким физическим лицам относятся, в частности: безработные, не имеющие иных источников дохода, кроме государственных пособий по безработице; индивидуальные предприниматели, которые применяют специальные налоговые режимы, и т. Не предусмотрено предоставление налоговых вычетов в части расходов на строительство или приобретение жилья, покрываемых за счет: средств работодателей или иных лиц; средств материнского семейного капитала, направляемых на обеспечение реализации дополнительных мер государственной поддержки семей, имеющих детей; выплат, предоставленных из средств бюджетов бюджетной системы РФ. Налоговый вычет при покупке квартиры посредством ипотечного кредита В случаях если сделка купли-продажи жилого дома, квартиры, комнаты или доли в них совершается между физическими лицами, являющимися взаимозависимыми, налоговый вычет также не будет предоставлен п. Понятие и полный перечень взаимозависимых лиц приведен в ст.

Налоговый вычет при покупке квартиры в 2020 году

Что делать, если право на льготу есть, а места работы нет? Каковы основания для получения льгот? Воспользоваться налоговыми льготами при приобретении или строительстве жилья могут только граждане Беларуси, признанные нуждающимися в улучшении жилищных условий и состоящие на соответствующем учете.

.

Налоговый вычет за квартиру

.

Налоговый вычет

.

Возврат налога при покупке жилья

.

Налоговый вычет после покупки квартиры в ипотеку: как получить в 2019 году

.

.

.

вечно вам все нетак!!

Блестящая идея и своевременно

Я вот полностью согласен с автором! Кстати с наступившем Вас!

согласен но как видиш на тавар есть спрос))