Банк еврокоммерц отозвана лицензия как и кому платить кредит

Первым шагом к банкротству у банковских учреждений становится отзыв лицензии Центробанком. Среди главных причин банкротства банков следующие: Невыполнение обязательств перед вкладчиками, инвесторами и кредиторами Недостаток ликвидности не хватает средств для выплаты процентов по вкладам или самих вкладов Признаки вывода активов Аномальный рост ставок по вкладам сверх установленных ЦБ РФ нормативов Невыполнение требований Центробанка по рискам Резкое падение рейтинга банка в списке ЦБ РФ В любом из этих случаев отзыв лицензии становится делом времени. Также существенные риски для банковского бизнеса несет международная конъюнктура, в том числе политическая. Ограничение доступа банка к международному капиталу может привести к банкротству. Процесс признания банка финансово несостоятельным почти такой же, как и у других юрлиц, с некоторыми особенностями: Отзыв лицензии Центральным банком РФ. Решение суда о начале процедуры банкротства.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

- Как получить страховое возмещение по вкладу в размере 1 400 000 рублей

- Куда и кому платить кредит, если у банка отозвали лицензию или он обанкротился

- Что делать, если у вашего банка-кредитора отозвали лицензию или в нем введено внешнее управление

- Банк лишили лицензии как платить кредит

- Кому платить, если у банка отозвали лицензию и офисы закрыли?

- Точки роста, есть всегда, даже в самых тяжелых ситуациях

- 404 - Страница не найдена

- Как вкладчикам банка Город получить выплату?

Как получить страховое возмещение по вкладу в размере 1 400 000 рублей

Какие вклады застрахованы в Агентстве по страхованию вкладов Согласно закону "О страховании вкладов физических лиц в банках Российской Федерации" далее - Закон застрахованными являются: срочные вклады и вклады до востребования, включая валютные вклады; текущие счета, в том числе используемые для расчетов по банковским пластиковым картам, для получения зарплаты, пенсии или стипендии; средства на счетах индивидуальных предпринимателей для страховых случаев, наступивших после 01.

При этом не подлежат страхованию денежные средства малых предприятий , размещенные во вклады, которые удостоверены депозитными сертификатами, а также размещенные в субординированные депозиты Федеральный закон от 03. Не являются застрахованными денежные средства: размещенные на банковских счетах физических лиц, занимающихся предпринимательской деятельностью без образования юридического лица , если эти счета открыты в связи с указанной деятельностью указанная норма действовала до 01.

Застрахованы ли денежные средства, размещенные на дебетовых банковских картах в т. Да - застрахованы, так как денежные средства, размещенные вкладчиком или в его пользу на основании договора банковского вклада или банковского счета, в терминологии закона о страховании вкладов считаются вкладом.

Денежные средства на дебетовых картах - это средства, размещенные на текущих счетах физических лиц, открытых для осуществления расчетов с использованием банковских карт. Счета открываются на основании договора банковского счета, обычно являющегося частью договора на выпуск и обслуживание карты.

Как правило, такой договор заключается путем подписания вкладчиком заявления на открытие карты, что является акцептом некоторых публичных правил обслуживания карт, размещаемых банком на сайте. В перечень исключений средства на банковских картах не внесены. Значит, они являются застрахованными.

Страхуются ли проценты по вкладу? Суммы процентов по вкладу становятся застрахованными в том случае, если они причислены к основной сумме вклада в соответствии с условиями договора или законодательством Российской Федерации. В соответствии со статьей 20 Закона "О банках и банковской деятельности" с момента отзыва у банка лицензии на осуществление банковских операций срок исполнения его обязательств перед вкладчиками считается наступившим.

Таким образом, все причитающиеся проценты по вкладу начисленные по день, предшествующий дню отзыва лицензии причисляются к основной сумме вклада и включаются в расчет страхового возмещения.

АСВ приводит на страницах своего сайта следующий пример: вкладчик разместил 01. Средства со счета не снимались. Тогда при наступлении страхового случая 02. Право вкладчика на получение возмещения по вкладам возникает со дня наступления страхового случая. Страховым случаем является одно из следующих обстоятельств: отзыв аннулирование у банка лицензии Банка России на осуществление банковских операций; введение Банком России моратория на удовлетворение требований кредиторов банка.

Греф предложил изменить закон и ограничить многократное получение страховки по вкладам одним из следующих способов: ограничить объемом всех выплат компенсации гражданину за всю историю его отношений со всеми банками суммой в 3 миллиона рублей; получать страховое возмещение не чаще, чем один раз в пять лет; выплачивать компенсацию вкладчику только один раз.

На мой взгляд, такие инициативы недопустимы, т. Если банк нарушает законы следствием чего являются повышенные проценты , то именно ЦБ РФ должен своевременно реагировать на это, так как только ЦБ РФ уполномочен это делать.

В то же время, если банк работает на рынке банковских услуг, значит с точки зрения ЦБ РФ никаких нарушений у этого банка нет, поэтому вкладчик может реализовать свое право потребителя воспользоваться любой предлагаемой банковской услугой; ответственность за контроль в банковском секторе несправедливо перекладывается с ЦБ РФ являющимся профессионалом и имеющим много прав, возможностей и рычагов влияния на вкладчика, который является потребителем банковских услуг не является специалистом в этой области напомню, что уроки финансовой грамотности даже не входят в школьную программу и у которого по сравнению с ЦБ РФ нет никаких рычагов влияния.

В этой связи логичным было бы установить повышенный взнос банков в АСВ для тех банков, ставки вкладов в которых превышают установленный ЦБ размер. К слову, - Сбербанк является единственным банком, кторый не вернул деньги по вкладам, сгоревшим в 90-х. Размер возмещения по вкладам Законом от 29. Федеральным законом от 21. Согласно данным изменениям до удовлетворения требований иных кредиторов первой очереди удовлетворяются требования: Физических лиц, перед которыми кредитная организация несет ответственность за причинение вреда их жизни или здоровью, путем капитализации соответствующих повременных платежей, а также осуществляется компенсация морального вреда; Физических лиц, являющихся кредиторами кредитной организации по заключенным с ними договорам банковского вклада счета , за исключением: лиц, занимающихся предпринимательской деятельностью без образования юридического лица, если такие счета вклады открыты для осуществления предусмотренной федеральным законом предпринимательской деятельности, а также адвокатов, нотариусов и иных лиц, если такие счета вклады открыты для осуществления предусмотренной федеральным законом профессиональной деятельности; требований физлиц по возмещению убытков в форме упущенной выгоды , а также по уплате сумм финансовых санкций, установленных пп.

В отношении лиц, указанных в п. Если сумма вклада более 700 000 рублей при условии, что страховой случай наступил до 29. Причем новый порядок применяется и к уже открытым конкурсным производствам, когда сообщение о начале расчетов с кредиторами первой очереди включено в Единый федеральный реестр сведений о банкротстве после 2 августа 2014 года дата вступления в силу Федерального закона от 21. С момента официального опубликования Федерального закона 29.

Остальная сумма возвращается в ходе конкурсного производства по общим правилам. И если у банка не будет средств для удовлетворения всех требований первой очереди, то требования вкладчиков будут погашены лишь в части. То есть средства банка распределят между всеми первоочередными кредиторами пропорционально сумме их требований Поэтому вкладчик, получивший от Агентства возмещение по вкладам, сохраняет право на получение от банка оставшейся части вклада в соответствии с действующим законодательством в процессе конкурсного производства при признании банка банкротом путем направления в банк требования о включении в реестр требований кредиторов.

Выплата возмещения по вкладам производится в рублях. Конкурсный управляющий ликвидатор — лицо, утвержденное арбитражным судом для проведения процедур банкротства принудительной ликвидации и осуществления иных установленных законодательством РФ полномочий.

В случае, если банк имел лицензию Банка России на привлечение денежных средств физических лиц во вклады, а также при освобождении или отстранении арбитражным судом конкурсного управляющего ликвидатора физического лица от исполнения обязанностей, конкурсным управляющим ликвидатором является Агентство по страхованию вкладов. Конкурсный управляющий ликвидатор , действуя добросовестно и разумно с учетом прав и законных интересов кредиторов, кредитной организации, общества и государства, в ходе ликвидации банка: принимает, рассматривает и устанавливает требования кредиторов, осуществляет ведение реестра требований кредиторов ипроизводит выплаты кредиторам причитающихся им денежных средств; принимает в ведение и осуществляет поиск имущества кредитной организации, принимает меры по его сохранности, проводит его оценку у независимого оценщика и реализует его с целью последующего направления полученных средств на удовлетворение требований кредиторов ; выявляет признаки преднамеренного и фиктивного банкротства, а также обстоятельства, предусматривающие привлечение бывших учредителей участников и руководителей банка к административной и уголовной ответственности при процедуре банкротства ; осуществляет иные предоставленные федеральным законодательством полномочия.

Порядок обращения вкладчика за возмещением по вкладам Для получения возмещения по вкладам вкладчик вправе обратиться в Агентство по страхованию вкладов АСВ или в банк-агент в случае его привлечения к выплатам возмещения по вкладам.

Такое право может быть реализовано вкладчиком со дня наступления страхового случая до дня завершения процедуры банкротства банка, а при введении Банком России моратория на удовлетворение требований кредиторов - до дня окончания действия моратория. Процедура получения страховки максимально проста.

При обращении в Агентство или к банку - агенту с требованием о выплате возмещения по вкладу Вам нужно: Заполнить заявление на сумму, не превышающую 700 000 рублей если страховой случай наступил до 29. Эти документы представляются вкладчиком лично непосредственно должностному лицу, уполномоченному рассматривать документы, либо могут быть направлены по почте.

Порядок выплаты возмещения по вкладам Выплата возмещения по вкладам производится Агентством в соответствии с реестром обязательств банка перед вкладчиками в течение 3 дней со дня представления вкладчиком в Агентство необходимых документов, но не ранее 14 дней со дня наступления страхового случая.

При представлении вкладчиком в Агентство документов ему выдается выписка из реестра обязательств банка перед вкладчиками с указанием размера возмещения по его вкладам.

Сообщение о месте, времени, форме и порядке приема заявлений вкладчиков Агентство публикует в "Вестнике Банка России", а также печатном органе по месторасположению банка. В течение месяца со дня получения из банка реестра обязательств банка перед вкладчиками соответствующее сообщение направляется вкладчикам банка, информация о которых содержится в реестре, в индивидуальном порядке.

Выплата возмещения по вкладам может осуществляться по заявлению вкладчика как наличными денежными средствами, так и путем перечисления денежных средств на счет в банке, указанный вкладчиком. Прием от вкладчиков заявлений о выплате возмещения по вкладам и иных необходимых документов, а также выплата возмещения по вкладам могут осуществляться Агентством через банки-агенты, действующие от его имени и за его счет.

В пределах 700 000 рублей если страховой случай наступил до 29. Для получения возмещения по вкладам вкладчик должен представить: документ, удостоверяющий личность ; заявление о выплате возмещения по вкладам по установленной форме его офрмляет сам банк-агент С заявлением о выплате возмещения по вкладам вкладчик может обратиться как лично, так и через своего представителя, полномочия которого должны быть подтверждены нотариально удостоверенной доверенностью. Оформление требования может производиться в упрощенном порядке - подразделениями банка-агента, осуществляющими выплату страхового возмещения.

Бланк требования можно получить и заполнить в офисе банка-агента после выплаты страхового возмещения. Для оформления требования вкладчик должен представить подлинники документов, подтверждающих основания возникновения и размер обязательств банка договор вклада, приходный ордер, выписка со счета и т. Банк-агент регистрирует и направляет подписанное вкладчиком требование в Агентство, которое передает его для рассмотрения временной администрации по управлению ликвидируемым банком, и вкладчику уже не нужно будет дополнительно обращаться в банк или повторно предъявлять такое требование после открытия конкурсного производства в отношении банка.

Если какой-то банк предоставляет недостоверные отчеты, нужно привлекать к ответственности руководство такого банка, но никак не закрывать его, тем самым наказывая всех акционеров и вкладчиков. Практика по отзыву банковских лицензий должна быть прекращена, потому что люди не оставляют без внимания такие события.

Если лицензии будут отзываться и дальше, люди попросту снимут все деньги, не слушая никаких успокоений, никаких средств АСВ на покрытие на этих гарантированных вкладов, не хватит, и тогда будет ужасно некрасивая история. N 2404, г. Москва 31. Саратов 24. Москва 17. N 1671, г. Москва 10. N 1068, г. Санкт-Петербург 13. N 2271, г. Иваново 13.

N 1050, Белгородская область, г. Старый Оскол 29. N 2605-К, г. Москва 22. N 1165, г. Ярославль 22. N 1280, г. Чебоксары 07. N 3307, г. Санкт-Петербург 01. N 2949, г. Омск 01. N 1184, г. Иркутск 12. N 732, г. Нижний Новгород 29. N 3480, г. Москва 26. N 3214, г. Москва 12. N 1704, г. Новосибирск 06. N 2758, г. Санкт-Петербург 06. N 96, г. Кемерово, далее - Кемсоцинбанк 31. N 2837, Московская область, Одинцовский район, рабочий поселок Новоивановское 26. N 3431, г. N 608, г.

N 1763, г.

Прежняя сделка, которую заключили банк и заемщик, расторгается. Таким образом, права требования возврата по кредиту переходят к третьей стороне. В Пробизнесбанк пришла проверка из АСВ, сообщают источники на рынке. Претензии ЦБ к этой кредитной организации касаются достаточности резервов... Если же банк лишен лицензии и удален из реестра действующих кредитных организаций, то весь комплекс прав требования по задолженности перед банком — будь то кредитная задолженность или хозяйственные сделки — переходит к Агентству по страхованию вкладов. А с государством шутки плохи.

Куда и кому платить кредит, если у банка отозвали лицензию или он обанкротился

Благодаря тому, что банковская организация входила в систему страхования вкладов, клиенты данного учреждения смогут получить свои выплаты. Что нужно делать вкладчикам — рассказываем далее. Почему банк потерял свою лицензию? Это было сделано для того, чтобы выявить мелкие неплатежеспособные фирмы, которые приводят рискованную политику в своей деятельности, и могут не справиться со своими обязательствами.

Что делать, если у вашего банка-кредитора отозвали лицензию или в нем введено внешнее управление

Какие вклады застрахованы в Агентстве по страхованию вкладов Согласно закону "О страховании вкладов физических лиц в банках Российской Федерации" далее - Закон застрахованными являются: срочные вклады и вклады до востребования, включая валютные вклады; текущие счета, в том числе используемые для расчетов по банковским пластиковым картам, для получения зарплаты, пенсии или стипендии; средства на счетах индивидуальных предпринимателей для страховых случаев, наступивших после 01. При этом не подлежат страхованию денежные средства малых предприятий , размещенные во вклады, которые удостоверены депозитными сертификатами, а также размещенные в субординированные депозиты Федеральный закон от 03. Не являются застрахованными денежные средства: размещенные на банковских счетах физических лиц, занимающихся предпринимательской деятельностью без образования юридического лица , если эти счета открыты в связи с указанной деятельностью указанная норма действовала до 01. Застрахованы ли денежные средства, размещенные на дебетовых банковских картах в т. Да - застрахованы, так как денежные средства, размещенные вкладчиком или в его пользу на основании договора банковского вклада или банковского счета, в терминологии закона о страховании вкладов считаются вкладом. Денежные средства на дебетовых картах - это средства, размещенные на текущих счетах физических лиц, открытых для осуществления расчетов с использованием банковских карт.

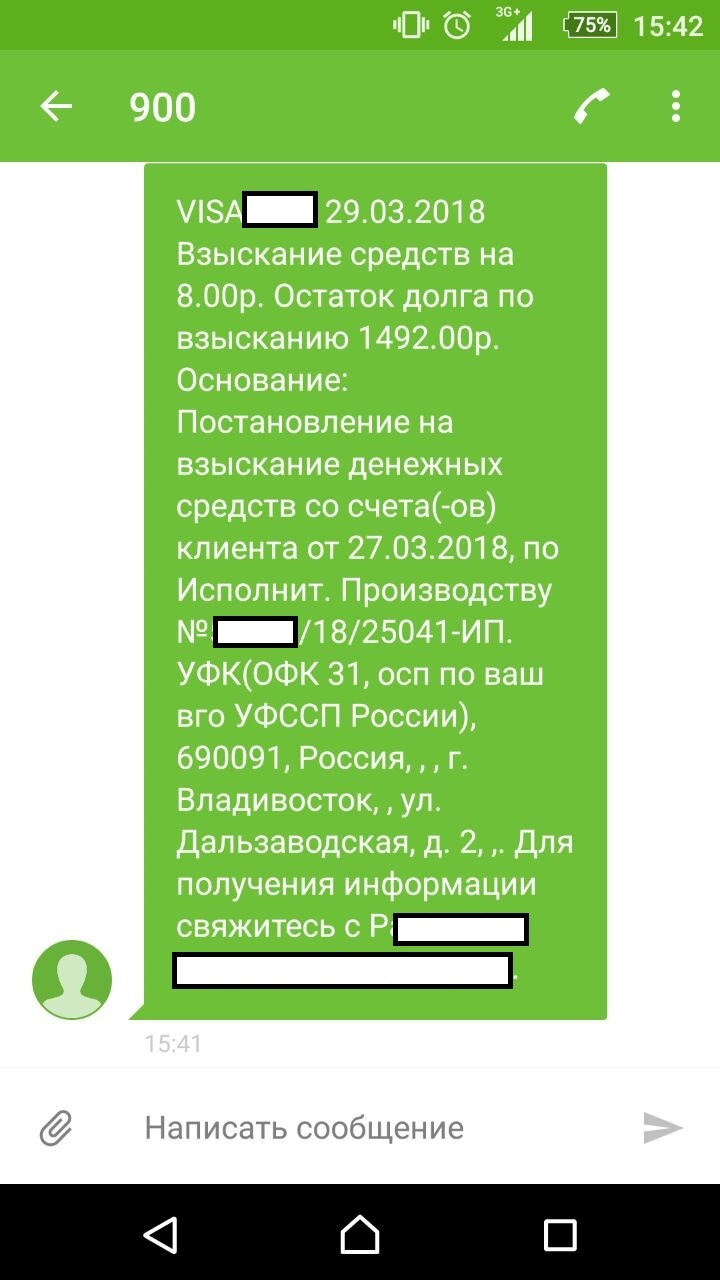

ПОСМОТРИТЕ ВИДЕО ПО ТЕМЕ: ✓ Центробанк отозвал лицензию у банка? Что будет с кредитом? Можно не платить кредит?С начала 2016 года Центробанк РФ отозвал лицензии у 70 с лишним банков. При этом некоторые из них по величине активов входили в ТОП-100 российских кредитных организаций — например, Росинтербанк 68 место , Военно-промышленный банк 89 место и Финпромбанк 94 место. Что делать вкладчикам, державшим свои накопления на депозитах в теперь уже неработающих банках, — понятно. Оно, в свою очередь, выплачивает вкладчикам возмещение, максимальная сумма которого с 1 декабря 2014 года составляет 1,4 млн рублей. Как платить кредит, если у банка отозвали лицензию? Там можно узнать, в какую организацию переданы кредитные дела вашего банка. Чаще всего право требования выплаты кредитов переходит к АСВ.

Банк лишили лицензии как платить кредит

.

.

.

Кому платить, если у банка отозвали лицензию и офисы закрыли?

.

Точки роста, есть всегда, даже в самых тяжелых ситуациях

.

404 - Страница не найдена

.

Как вкладчикам банка Город получить выплату?

.

.

.

Пока нет комментариев. Будь первым!