Налогооблагаемая прибыль представляет собой

Прибыль от прочей реализации 1. Внереализационные финансовые результаты 1. От сдачи в аренду основных средств 1. Штрафы и пени 2. Изменение суммы прибыли в результате ее корректировки для нужд налогообложения 3. Изменение прибыли, облагаемой налогом по специальным ставкам 4.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

- 3.2 Налогооблагаемая прибыль и порядок её определения

- МСФО (IAS) 12 «Налоги на прибыль»

- 9. ЛЕКЦИИ ПО ТЕМЕ «РЕЗУЛЬТАТЫ И ЭФФЕКТИВНОСТЬ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ»

- О налоге на прибыль

- Налогооблагаемая прибыль | Taxable Profit

- Учет налога на прибыль и формирование конечного финансового результата

- Налогооблагаемая прибыль

- Налог на прибыль

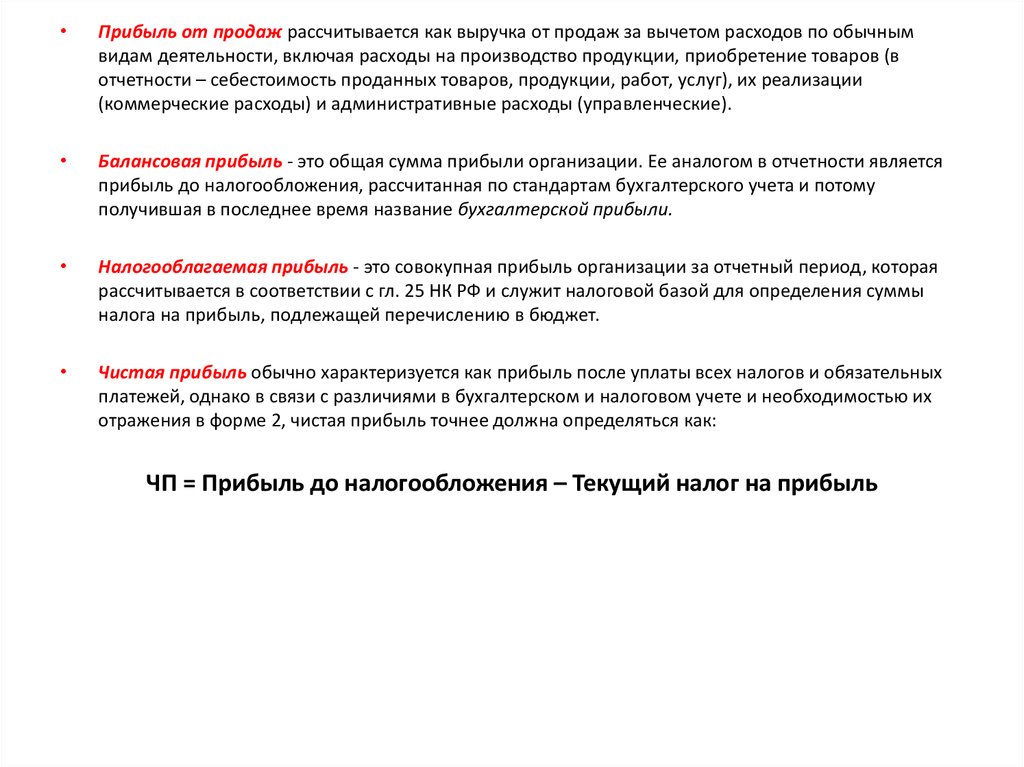

3.2 Налогооблагаемая прибыль и порядок её определения

ВИДЕО ПО ТЕМЕ: "Закон по полкам". Главбух без достаточного стажа, увеличение налоговой базы и неуплаченные налогиГде, БС — балансовая стоимость, НБ — налоговая база АОН — актив по отложенному налогу, ООН — обязательство по отложенному налогу Разница между балансовой стоимостью актива обязательства и его стоимостью определенной для целей налогообложения, то есть временная разница с течением времени нивелируется. Пример Приобретено основное средство за 100 тыс. Амортизация в целей финансовой отчетности и налогового учета начисляется линейным способом.

Определим временные разницы: Что такое налоговая база актива? Налоговая база НБ — это сумма, по которой актив или обязательство учитывается для целей налогообложения. Налоговая база актива — это сумма, которая будет признана как расход для целей налогообложения и вычтена из любых налогооблагаемых доходов, полученных компанией, когда она возместит балансовую стоимость актива.

При этом если экономические выгоды не будут облагаться налогом, налоговая база актива равняется его балансовой стоимости. Пример 1 Первоначальная стоимость транспортного средства составляет 200 млн.

Для целей налогообложения в отчетном и предшествующих периодах в отношении данного основного средства была учтена амортизация в сумме 30 д. Доход, полученный в связи с эксплуатацией транспортного средства, учитывается при расчете налога на прибыль. Налоговая база основного средства составляет 170 млн. Соответствующая выручка уже была учтена при определении налогооблагаемой прибыли. Налоговая база торговой дебиторской задолженности составляет 300 млн.

Соответствующий процентный доход будет облагаться налогом на прибыль по кассовому методу. Налоговая база дебиторской задолженности по процентам равна нулю. Налоговая база обязательства равняется его балансовой стоимости, за вычетом любых сумм, которые будут признаны как расходы для целей налогообложения в отношении указанного обязательства в будущих налоговых периодах.

В случае с доходом, полученным авансом, налоговая база возникающего обязательства равняется его балансовой стоимости за вычетом любой суммы выручки, которая не будет облагаться налогом в будущих периодах. Пример 1 Краткосрочные обязательства включают начисленные штрафы, сумма которых составляет 350 млн.

При этом для целей налогообложения штрафы и неустойки не принимаются в качестве расходов. Налоговая база обязательства по начисленным штрафам - 350 млн. Что такое обязательство по отложенному налогу, и в каких случаях оно признается?

Обязательство по отложенному налогу ООН — это суммы налога на прибыль, подлежащие уплате в будущих периодах в отношении налогооблагаемых временных разниц. ООН признается для всех налогооблагаемых временных разниц, за исключением случаев, когда разницы возникают вследствие первоначального признания актива или обязательства в результате хозяйственной операции, которая: не является объединением бизнеса; и на момент осуществления не оказывает влияния ни на бухгалтерскую, ни на налогооблагаемую прибыль убыток.

Обязательство по отложенному налогу рассчитывается как произведение налогооблагаемой временной разницы и прогнозной ставки налога на прибыль, представляющая собой ставку налога на прибыль, которая будет применяться в том периоде, когда будет погашена временная разница. Расходы по налогу на прибыль сумму К-т сч. Обязательство по отложенному налогу сумма Однако, если налогооблагаемая временная разница связана с временной разницей, возникшей в следствии дооценки активов по справедливой стоимости, относимой непосредственно на увеличение капитала — резерв переоценки, то и источником начисления обязательства по отложенному налогу является счет капитала: Д-т сч.

Резерв переоценки К-т сч. Обязательство по отложенному налогу сумма Что такое актив по отложенному налогу, и в каких случаях он признается? Актив по отложенному налогу АОН — это суммы налога на прибыль, подлежащие возмещению в последующих налоговых периодах в отношении: вычитаемых временных разниц, перенесенных на будущий период незачтенных налоговых убытков, перенесенных на будущий период неиспользованных налоговых кредитов.

Актив по отложенному налогу признается в отношении всех вычитаемых временных разниц, в той мере, в какой существует уверенность в достаточности налогооблагаемой прибыли для их использования, за исключением случаев, когда первоначальное признание актива или обязательства в результате операции, которая: не является объединением бизнеса, на момент операции не оказывает влияния ни на бухгалтерскую, ни на налогооблагаемую прибыль убыток.

Актив по отложенному налогу сумму К-т сч. Расходы по уплате налога на прибыль сумма На что следует обратить внимание при определении величины активов и обязательств по отложенному налогу? Активы и обязательства по отложенному налогу должны рассчитываться исходя из прогнозных ставок налога на прибыль, которые предполагается применять в периодах реализации актива или погашения обязательства, основываясь на ставках налога и требованиях налогового законодательства, действующих на отчетную дату.

Также при измерении активов и обязательств по отложенному налогу необходимо учитывать способ, которым компания предполагает возместить погасить балансовую стоимость активов обязательств. Так, в некоторых национальных налоговых законодательствах способ возмещения погашения балансовой стоимости актива обязательства оказывает влияние на налоговую ставку и налоговую базу.

Пример Балансовая стоимость объекта основных средств составляет 100 млн. В соответствии с налоговым законодательством доходы от продажи указанного актива облагаются по ставке 20 процентов, а все иные прибыли — по ставке 30 процентов. Активы и обязательства по отложенному налогу представляются в бухгалтерском балансе как долгосрочные активы и обязательства.

МСФО IAS 12 накладывает жесткие ограничения на осуществление взаимозачета свернутого представления в бухгалтерском балансе активов и обязательств по налогу на прибыль. Зачет активов и обязательств по налогу на прибыль Показатель Активы и обязательства по текущему налогу - компания имеет законное право на зачет признанных сумм; и - компания намеревается произвести расчет на нетто основе, или одновременно реализовать актив и исполнить обязательство Активы и обязательства по отложенному налогу - компания имеет законное право на зачет текущих активов и обязательств; и - активы и обязательства по отложенному налогу относятся к налогу на прибыль, взимаемому одним налоговым органом в отношении: - одной организации налогоплательщика; или - разных организаций налогоплательщиков, которые намереваются погашать возмещать налог в нетто оценке или одновременно погашать обязательства и возмещать активы в каждом из будущих периодов, в которых будут использованы активы и обязательства по отложенному налогу.

Расходы доходы от возмещения налога по налогу на прибыль должны представляться непосредственно в отчете о прибылях и убытках. В соответствии с МСФО 12, основные компоненты расхода возмещения по налогу на прибыль должны раскрываться в пояснениях к отчетности. Полученные суммы ООН и АОН, рассчитанные в пункте 3, отразить в бухгалтерском балансе на конец отчетного периода отчетную дату ; Рассчитать разницу между активами и обязательствами по отложенному налогу на конец и начало отчетного периода.

Указанная величина представляет собой расход доход по отложенному налогу, который необходимо включить в Отчет о прибылях и убытках: Ситуация.

Расчет налогооблагаемой прибыли В зависимости от того, сколько зарабатывает фирма, рассчитывается определенный денежный процент. В том случае, если суммарные доходы за выбранный период окажутся довольно высокими, то соответственно и реальный налоговый процент также существенно вырастет. Каждое работающее предприятие обязано декларировать свои доходы и подавать отчет о них. Кроме того, при заполнении декларации необходимо указать все доходы и виды прибыли, попадающие под декларирование.

МСФО (IAS) 12 «Налоги на прибыль»

Хозяйственные операции на счете Прибылей и убытков отражаются по кумулятивному накопительному принципу, то есть нарастающим итогом с начала отчетного периода. По этой причине не прибыль убыток , показанные в отчете о финансовых результатах, не отражают реального притока оттока денежных средствв результате хозяйственной деятельности предприятия. Для восстановления реальной картины о величине финансового результата деятельности предприятия как приросте или уменьшении стоимости его капитала, образовавшегося в процессе его хозяйственной деятельности за отчетный период, необходимы дополнительные корректирующие расчеты. Она равна балансовой прибыли, уменьшенной на сумму: рентных платежей в бюджет; доходов по ценным бумагам и долевого участия в деятельности других предприятий; доходов от казино, видеосалонов и пр.

9. ЛЕКЦИИ ПО ТЕМЕ «РЕЗУЛЬТАТЫ И ЭФФЕКТИВНОСТЬ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ»

Где, БС — балансовая стоимость, НБ — налоговая база АОН — актив по отложенному налогу, ООН — обязательство по отложенному налогу Разница между балансовой стоимостью актива обязательства и его стоимостью определенной для целей налогообложения, то есть временная разница с течением времени нивелируется. Пример Приобретено основное средство за 100 тыс. Амортизация в целей финансовой отчетности и налогового учета начисляется линейным способом. Определим временные разницы: Что такое налоговая база актива? Налоговая база НБ — это сумма, по которой актив или обязательство учитывается для целей налогообложения. Налоговая база актива — это сумма, которая будет признана как расход для целей налогообложения и вычтена из любых налогооблагаемых доходов, полученных компанией, когда она возместит балансовую стоимость актива. При этом если экономические выгоды не будут облагаться налогом, налоговая база актива равняется его балансовой стоимости.

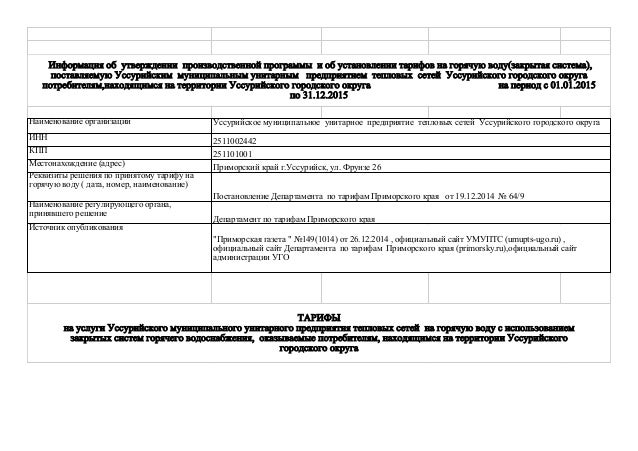

ПОСМОТРИТЕ ВИДЕО ПО ТЕМЕ: Применение НДС и налога на прибыль организаций, об исключении из налогооблагаемой базы расходовСкачать Спецвыпуск 2 pdf Библиографическое описание: Евкурова Е. Налог на прибыль — это очень сложная экономическая категория, которая закреплена законодательно. Поступления от налога на прибыль занимают одно из ведущих позиций в доходах бюджета Российской Федерации и его регулирование имеет общенациональное значение как для государства, так и для налогоплательщиков — экономических субъектов В настоящее время указанный вид налогообложения применяется во всех развитых странах мира. И это обусловлено тем, что он является тем инструментом, с помощью которого государство может наиболее активно воздействовать на развитие экономики. Благодаря непосредственной связи этого налога с размером полученного налогоплательщиком дохода - через механизм предоставления или отмены льгот и регулирования ставки, - государство стимулирует или ограничивает инвестиционную активность в различных отраслях экономики и регионах. Налог на прибыль представляет собой часть отношений экономического субъекта с государственными и контролирующими органами и нарушения в данной области могут повлечь за собой существенные последствия для экономического субъекта. В Российской Федерации плательщиками налога на прибыль являются субъекты в соответствии с п. Объектом налогообложения является прибыль, которая определяется как сумма доходов, уменьшенная на величину расходов ст. Все доходы организации делятся на облагаемые и необлагаемые налогом на прибыль. Перечень последних содержится в статье 251 Налогового кодекса РФ и является закрытым.

О налоге на прибыль

Выручка от реализации Рис. Прибыль и доход Доход характеризует общую сумму средств, которая поступает предприятию за определенный период и за вычетом налогов может быть использована на потребление и инвестирование. Доход иногда является объектом налогообложения. В этом случае после вычета налога он подразделяется на фонды потребления, инвестиционный и страховой.

.

Налогооблагаемая прибыль | Taxable Profit

.

Учет налога на прибыль и формирование конечного финансового результата

.

Налогооблагаемая прибыль

.

Налог на прибыль

.

.

.

Пока нет комментариев. Будь первым!