Осаго это обязательное страхование

Это предписано законом. Разберемся, что это такое и как работает. ОСАГО — это обязательное страхование автогражданской ответственности. Ремонтировать свой автомобиль придется самостоятельно если вы не приобрели заранее полис автокаско.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

Обязательное Страхование Автогражданской Ответственности (ОСАГО)

ВИДЕО ПО ТЕМЕ: 1. Страхование по КАСКО, ОСАГО и ДОСАГО. Чем отличается? Основы основ.Заметное снижение этого показателя произошло в 2011 году после введения новых страховых лимитов и тарифов. Порядок осуществления страхового возмещения и контроль за его соблюдением[ править править код ] Изначально закон об ОСАГО предусматривал только один способ организации выплат: потерпевшая сторона обращалась к страховщику лица, причинившего вред.

Такая организация выплат возможна ввиду того, что страховщики ОСАГО должны иметь свои офисы либо представителей во всех регионах страны. Однако, согласно поправкам в закон об ОСАГО от 1 декабря 2007 года, с 1 марта 2009 года начало действовать прямое возмещение убытков. При такой организации выплат застрахованный потерпевший может обращаться за выплатами к своему страховщику, если вред нанесён только имуществу и если оба участника ДТП застрахованы по ОСАГО. Однако правило не распространяется на ДТП, произошедшие до 1 марта 2009 года.

Ещё на этапе обсуждения возможности прямого возмещения убытков были выявлены проблемы такой организации выплат: налогообложение выплат страховщиком потерпевшего и признание их страховыми, организация расчётов между страховщиками при их немалом числе. В марте 2017 года вступили в силу поправки в закон об ОСАГО, установившие приоритет натуральной формы возмещения вреда, причинённого транспортному средству потерпевшего.

Натуральная форма возмещения вреда возмещение причинённого вреда в натуре предполагает организацию страховщиком ОСАГО восстановительного ремонта транспортного средства. Федеральным законом определяются требования к организации восстановительного ремонта, к которым в том числе отнесены: срок проведения ремонта повреждённого транспортного средства не более 30 рабочих дней со дня представления потерпевшим транспортного средства на станцию технического обслуживания ; критерии доступности для потерпевшего места проведения ремонта повреждённого транспортного средства; требование по сохранению гарантийных обязательств производителя транспортного средства.

При этом при проведении ремонта не допускается использование бывших в употреблении или восстановленных комплектующих изделий деталей, узлов, агрегатов.

Иное может быть определено соглашением страховщика и потерпевшего. Согласно Федеральному закону восстановительный ремонт транспортного средства производится на станциях технического обслуживания, с которыми у страховщика заключены договоры на проведение восстановительного ремонта и которые соответствуют установленным правилами обязательного страхования требованиям к организации восстановительного ремонта в отношении конкретного потерпевшего.

При наличии согласия страховщика потерпевший вправе самостоятельно организовать проведение восстановительного ремонта своего транспортного средства на станции технического обслуживания, с которой у страховщика отсутствует договор на организацию восстановительного ремонта. Изменение объёма работ по восстановительному ремонту повреждённого транспортного средства, срока и условий его проведения должно быть согласовано станцией технического обслуживания со страховщиком и потерпевшим.

Устранение недостатков восстановительного ремонта повреждённого транспортного средства по письменному соглашению между страховщиком и потерпевшим может осуществляться как в натуральной, так и в денежной форме. Ответственность за несоблюдение станцией технического обслуживания срока передачи потерпевшему отремонтированного транспортного средства, а также за нарушение иных обязательств по восстановительному ремонту транспортного средства потерпевшего несёт страховщик.

Федеральным законом устанавливается исчерпывающий перечень случаев, когда страховщик осуществляет страховую выплату в частности: полная гибель транспортного средства; смерть потерпевшего; наличие соглашения в письменной форме между страховщиком и потерпевшим о такой форме страхового возмещения; наличие у потерпевшего инвалидности; стоимость восстановительного ремонта повреждённого транспортного средства превышает установленную Федеральным законом страховую сумму или максимальный размер возмещения, установленный для случаев оформления документов о ДТП без участия сотрудников полиции.

С 25 сентября 2017 года схема прямого возмещения убытков при которой потерпевший может обратиться за выплатой не к страховщику ОСАГО виновника ДТП, а к своему страховщику, с которым у него есть действующий договор страхования ОСАГО будет действовать при ДТП с двумя и более участниками [17] [18].

Согласно статье 12 закона об ОСАГО, контроль за соблюдением страховщиками порядка осуществления страхового возмещения осуществляет Банк России. РСА производит компенсационные выплаты в случае нанесения вреда жизни или здоровью потерпевшего, если выплата страхового возмещения не может быть осуществлена страховщиком ОСАГО вследствие: отзыва лицензии, применения к страховщику процедуры банкротства; неизвестности лица, ответственного за причинённый потерпевшему вред; отсутствия договора ОСАГО у причинившего вред лица.

Они уменьшаются на сумму частичного возмещения вреда, произведённого страховщиком и ответственным за причинённый вред. В иных случаях размер страховой выплаты рассчитывается как в других видах страхования.

Москва; Московская область; Ленинградская область. До конца июля того же года законопроект был одобрен Советом Федерации , подписан президентом и с 1 сентября вступил в силу [19]. Выплата возмещения в денежной форме производится в следующих случаях: счёт СТО превышает лимит в 400 тыс.

Социальная напряжённость, вызванная введением ОСАГО[ править править код ] Обязательность этого вида страхования вызвала массу противоречий в обществе. Шевцова [24]. Конституционный Суд Российской Федерации признал закон не противоречащим Конституции в целом, однако было и особое мнение против такого постановления.

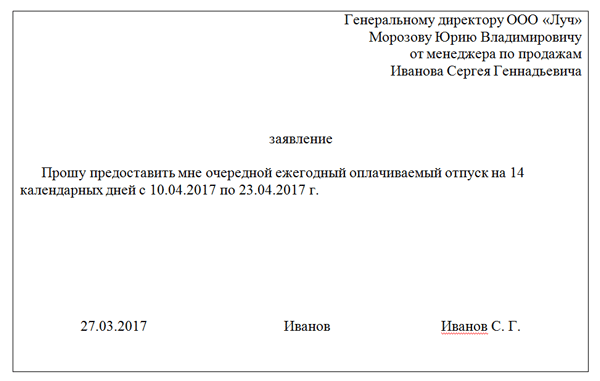

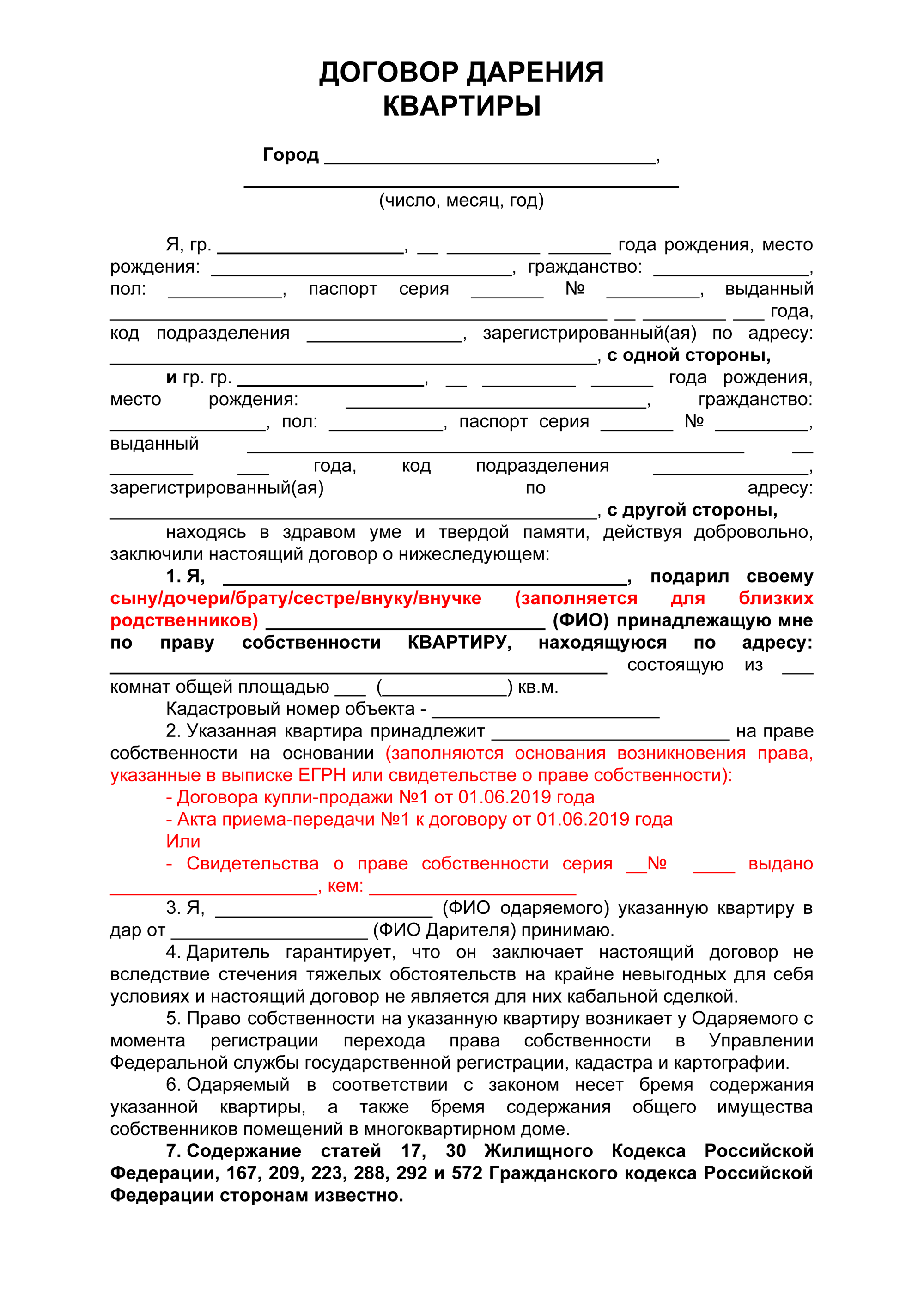

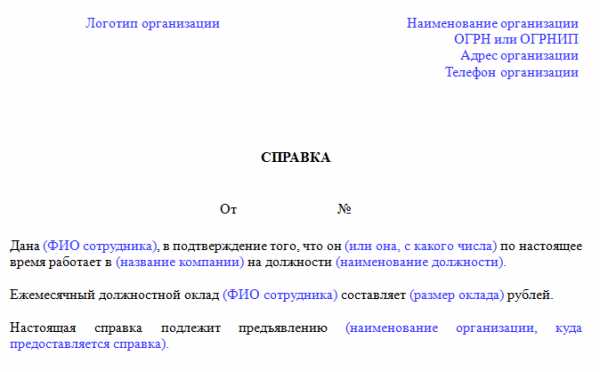

В случае возникновения ДТП, участником которого стал владелец полиса автогражданки, материальный ущерб в пределах страховой суммы выплачивается не самим водителем, а страховой компанией. Полис автогражданки покрывает ущерб потерпевшим, а не владельцу страхового полиса. Автогражданка является одним из обязательных видов страхования. Основная задача этого вида страхования - защитить участников дорожного движения от непредвиденных расходов вследствие ДТП, а именно возместить ущерб пострадавшей стороне. Страховым случаем является причинение ущерба третьим лицам, вследствие дорожно-транспортного происшествия, которое произошло во вине владельца полиса автогражданки. При наступлении страхового случая МСК возмещает ущерб, причиненный жизни, здоровью и имуществу пострадавшего лица в пределах установленной страховой суммы.

Все об ОСАГО

Если вы на своей машине разбили или повредили другой автомобиль, витрину магазина, забор, покалечили кого-то и виноваты в ДТП, то страховая компания заплатит за эти убытки пострадавшим в пределах страховой суммы. Это гарантирует низкую стоимость страховки и обязательность выплат в случае наступления ДТП. Максимальная сумма страховки выплаты составляет: до 160 тыс. Размер этих выплат можно увеличить за счет добровольного страхования гражданской ответственности ДСАГО. Эту услугу предлагают многие страховщики — за небольшую доплату верхний порог указанных цифр можно увеличить в несколько раз. Если вы забудете его дома, то представитель правопорядка имеет право отправить вашу машину на штрафстоянку. Рекомендуем не выкидывать старые полисы в течение пяти лет после окончания их действия — это может сделать ваши будущие страховки дешевле.

ОСАГО: что это такое и как работает

Иными словами, ущерб от ДТП компенсирует не горе-водитель, а страховщик. Возмещение по ОСАГО получают собственники повреждённого имущества и граждане, здоровью которых причинён вред. Покупка полиса ОСАГО обязательна для всех российских автовладельцев, а условия страховой защиты определяются федеральным законом и едиными правилами страхования. Страховщики не вправе отказывать клиентам в заключении договора обязательного автострахования. Автовладелец может обратиться за возмещением по ОСАГО, если имуществу причинён ущерб вследствие действий другого водителя. Страховая компания обязана отремонтировать автомобиль потерпевшего на СТОА, в отдельных случаях возможно возмещение ущерба в форме денежной выплаты. Если виновник аварии не установлен или у него нет действующего договора обязательного автострахования, то за возмещением нужно обращаться в Российский Союз Автостраховщиков.

Заметное снижение этого показателя произошло в 2011 году после введения новых страховых лимитов и тарифов. Порядок осуществления страхового возмещения и контроль за его соблюдением[ править править код ] Изначально закон об ОСАГО предусматривал только один способ организации выплат: потерпевшая сторона обращалась к страховщику лица, причинившего вред. Такая организация выплат возможна ввиду того, что страховщики ОСАГО должны иметь свои офисы либо представителей во всех регионах страны. Однако, согласно поправкам в закон об ОСАГО от 1 декабря 2007 года, с 1 марта 2009 года начало действовать прямое возмещение убытков. При такой организации выплат застрахованный потерпевший может обращаться за выплатами к своему страховщику, если вред нанесён только имуществу и если оба участника ДТП застрахованы по ОСАГО. Однако правило не распространяется на ДТП, произошедшие до 1 марта 2009 года. Ещё на этапе обсуждения возможности прямого возмещения убытков были выявлены проблемы такой организации выплат: налогообложение выплат страховщиком потерпевшего и признание их страховыми, организация расчётов между страховщиками при их немалом числе.

Страховка ОСАГО (Автоцивилка) в Киеве

.

.

.

«АВТОГРАЖДАНКА» (ОСГПО, ОСАГО)

.

Как устроено ОСАГО

.

.

.

.

.

Здорово!

На мой взгляд, это актуально, буду принимать участие в обсуждении. Вместе мы сможем прийти к правильному ответу. Я уверен.