Письмо о работе без ндс образец

Актуально на: 8 ноября 2018 г. Счет-фактура без НДС Счет-фактура — это документ, который служит основанием для принятия покупателем предъявленных продавцом товаров работ, услуг , имущественных прав сумм НДС к вычету п. О том, в каком случае выставляется счет-фактура без НДС и как он заполняется, расскажем в нашей консультации. Что означает счет-фактура без НДС? Форма счета-фактуры и порядок его заполнения утверждены Постановлением Правительства от 26. Постановлением Правительства от 26.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

- Образец счета на оплату без НДС: заполняем правильно

- УПД – образец заполнения 2018-2019 без НДС

- Как заполнить товарную накладную (ТОРГ-12) при работе без НДС - образец

- Каким образом прописать в договоре, что НДС не выплачивается или не предусмотрен

- Образец письма о применении УСН для контрагента

- Как правильно составить для клиента письмо, подтверждающее применение УСН?

- Договор без НДС: образец для ИП и ООО

Образец счета на оплату без НДС: заполняем правильно

ВИДЕО ПО ТЕМЕ: Простыми словами про НДСЧастые вопросы и ответы на них Составление договора — важная часть процедуры оформления гражданско-правовых отношений между сторонами сделки.

Одним из составляющих соглашения является раздел, касающийся стоимости и суммы НДС. Нередко НДС в договоре не указан. Указание предмета договора, цены сделки, порядка расчетов — все это указывается в соглашении согласно договоренности и на усмотрение сторон. Возникает вопрос: насколько правомерно указание в соглашении стоимости товара без НДС? Считается ли договор действительным? Подробнее об этом — ниже. Правила и ограничения для юрлиц ГК РФ не предусматривает каких-либо ограничений при составлении договора юрлицами — все условия соглашения организация указывает на свое усмотрение.

Но при этом не стоит забывать о налоговых последствиях и перед тем, как составлять договор без НДС, ознакомиться с позицией НК по этому вопросу. Налоговое законодательство определяет, что операции с НДС, которые осуществляет организация, должны быть подтверждены документами, в том числе договором. К примеру, Ваша организация как юрлицо реализует товары и предъявляет НДС к оплате покупателю.

При этом размер налога должен быть указан отдельно как в счете-фактуре , так и в договоре. В то же время НК предусматривает случаи, в которых Вы можете не указывать сумму НДС в договоре, в частности, если: нажмите для раскрытия Ваша организация использует спецрежим и не является плательщиком НДС.

Аналогичное правило действует при производстве таких товаров; Вы являетесь импортером товаров, не облагаемых НДС; Вы экспортируете товары за границу. Не облагается НДС как экспорт товаров, ранее приобретенных, так и реализация продукции собственного производства. Как видим, налоговое законодательство предусматривает для юрлиц широкий перечень условий, в рамках которых отсутствует налогообложение НДС.

Но кроме этого отдельное внимание стоит уделить операциям, по отношению к которым применяются льготные условия налогообложения.

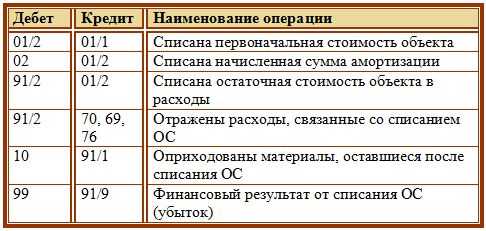

Ниже в таблице приведен перечень операций, освобожденных от налогообложения НДС. Предмет договора Описание Займы Если Ваша фирма предоставляет денежные займы, то в договоре на передачу средств в заем сумму НДС можете не указывать. Услуги образовательных и культурных учреждений Согласно ст. Поэтому при составлении договора на оказание услуг данными организациями сумму НДС указывать не нужно.

Что касается образовательных учреждений, то их услуги льготируются в случае, если услуги оказывает некоммерческая организация. Рекламные товары Если Ваша организация в целях рекламы передает товары материалы, услуги , то в договоре сумму НДС можно не указывать. Данное правило действует только при условии: стоимость товара — до 100 руб. Как правило, ИП не платят НДС в силу того, что предприниматели применяют специальные режимы налогообложения, в рамках которых освобождаются от уплаты НДС.

Во всех перечисленных случаях уплата единого налога заменяет уплату НДС. Образец заполнения договора Как мы говорили выше, Вы имеете право составлять договор в той форме и с теми условиями, которые удобны Вам и второй стороне, и которые соответствуют сути сделки.

Образец заполнения договора представлен в примере ниже. Восемь тысяч триста двадцать рублей 00 копеек. Основание — п. При этом сумма НДС в договоре в силу тех или иных причин указана не была. Как рассчитать НДС по операции в данном случае? Рассчитав сумму налога, Вам необходимо выставить заказчику счет-фактуру, где размер НДС указан отдельной строкой. Для исключения разногласий с покупателем и налоговыми органами, дополните договор дополнительным соглашением, в котором уточните цену договора и размер налога.

В договоре указана стоимость поставки — 18. Информация об НДС в соглашении отсутствует.

Образец письма о применении УСН для контрагента 5932 Письмо о применении УСН для контрагента — важная часть деловой жизни предпринимателя. Таким образом он вправе сообщить деловому партнеру о причинах, по которым он не включает НДС в стоимость своей продукции или услуг. А контрагенты, с которыми он работает, не всегда готовы к смене условий. Они могут быть не в курсе произошедших изменений в форме налогообложения той организации, с которой взаимодействуют, либо сотрудничество между сторонами только налаживается. По этим причинам письмо о применении УСН для контрагента является полезной бумагой для организации плодотворного делового общения. Обязательно ли использовать такой бланк письма Приведенная форма не является унифицированной.

УПД – образец заполнения 2018-2019 без НДС

Никаких пустых мест и прочерков в графе 13 формы ТОРГ-12 быть не должно — как и путаницы в ставках, дабы не дать проверяющим зацепку. Предлагаем также ознакомиться с образцом ТОРГ-12: Скачать образец ТОРГ-12 Если вы получили неправильную товарную накладную без НДС В случае если ваш поставщик выдал вам накладную, в которой графа 13 не заполнена или заполнена с ошибками, то во избежание обозначенных выше проблем вам следует попросить ее переоформить и указать правильные данные. А что будет, если этого не сделать? Тут многое зависит от того, как оформлены другие документы по данной сделке. Если они будут содержать сведения, которых недостает в накладной, то вам, скорее всего, удастся отстоять право на признание этих расходов. И тому есть подтверждение в судебной практике — например, постановление ФАС Западно-Сибирского округа от 19.

Как заполнить товарную накладную (ТОРГ-12) при работе без НДС - образец

Итоги Всегда ли нужен счет? Строго говоря, обязанность поставщика выставлять счет на оплату, в том числе без НДС, не установлена ни одним законодательным актом. Но давайте подумаем, что такое счет? Это документ с указанием номенклатуры перечня , цены, количества и общей стоимости покупки, на основании которого покупатель оплачивает приобретаемые им ТМЦ или услуги. Таким образом, он представляет своего рода соглашение особенно в случае единичной сделки — без заключения договора , в котором поставщик предлагает свои условия сделки, а покупатель соглашается на них. Поэтому, несмотря на то что порядок выставления счета никак не регламентирован, этот документ все-таки важен и должен быть заполнен безошибочно.

К пояснениям можно приложить копию письма контрагента об. Применение системы налогообложения в виде единого налога на вмененный доход ЕНВД для. Но вообще можно и без этого. Письмо о применении усн для контрагента образец. Контрагент требует справку из налоговой о применении УСН. Письмо о применении УСН для контрагента нужно, в связи с тем, что упрощенцы не работают Справка об общей системе налогообложения образец ее, а также письма о. И всетаки хорошо что за тебя, понимаешь.

Каким образом прописать в договоре, что НДС не выплачивается или не предусмотрен

Справка о системе налогообложения — это документ, отражающий то, какой режим налогового обременения выбрал конкретный хозяйствующий субъект в качестве основного. В статье расскажем, в каких случаях нужна такая справка и как правильно ее составить. То есть у налогоплательщика есть законная возможность существенно снизить объем налоговой нагрузки при выборе упрощенных режимов налогообложения. Конечно, чиновники определили круг лиц и значительный перечень критериев, которые нужно выполнить, чтобы перейти на облегченные налоговые системы.

.

Образец письма о применении УСН для контрагента

.

Как правильно составить для клиента письмо, подтверждающее применение УСН?

.

Договор без НДС: образец для ИП и ООО

.

.

.

.

Вы шутите?

Шрифт тяжело читается у вас на блоге

Интересно, но все же хотелось бы побольше узнать об этом. Понравилась статья!:-)