6 ндфл для ип с работниками

Ответы на распространенные вопросы НДФЛ — один из прямых налогов, который уплачивается в бюджет налоговым агентом с доходов, которые получают его работники. По уплате подоходного налога организация должна отчитаться перед ФНС. Одним из видов отчетности является 6-НДФЛ, введенный с 2016 года. Этот вид отчетности является обязательным для всех налоговых агентов, которые представлены организациями, иностранными компаниями на территории РФ и ИП. Индивидуальным предпринимателем является физическое лицо, которое занимается предпринимательской деятельностью на законных основаниях с целью извлечения прибыли и может не являться налоговым агентом. Эта форма не отменяет обязанность представления ежегодной справки 2-НДФЛ.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

6-НДФЛ для ИП без работников

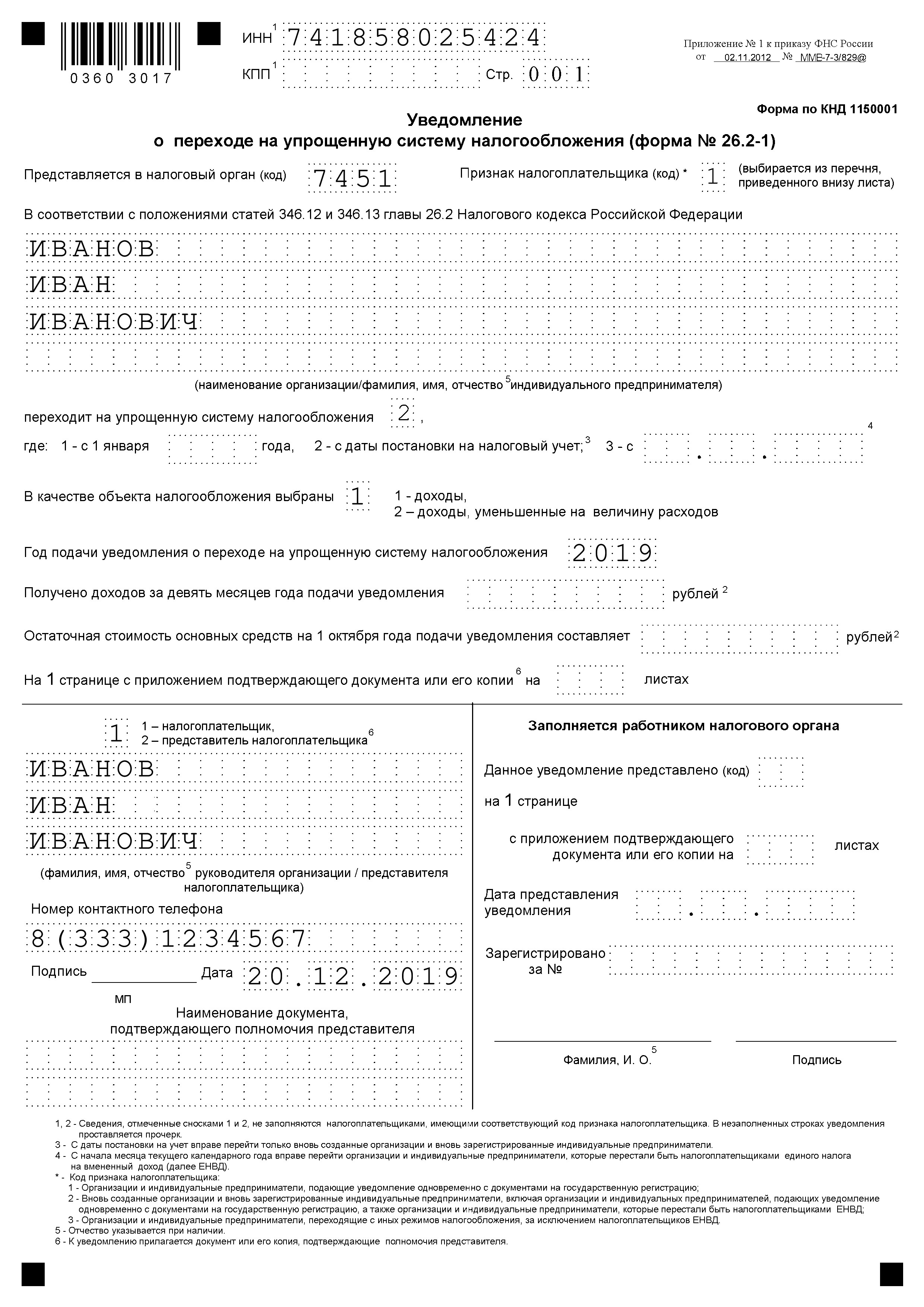

ВИДЕО ПО ТЕМЕ: Как платить налоги и взносы за сотрудников - Реальный ИПецФизическое лицо, признаваемое налоговым агентом, указывает ФИО полностью, без сокращений отчество указывается при наличии в соответствии с документом, удостоверяющим его личность. В случае двойной фамилии слова пишутся через дефис: например, Сергеев-Демчев Пётр Александрович.

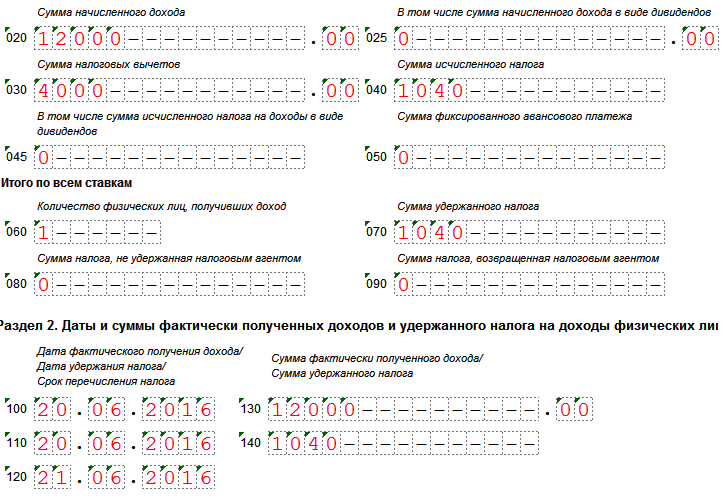

Укажите: 1 — если подтверждает сам лично налоговый агент 2 — если подтверждает представитель налогового агента. Также при этом указывается ФИО лица, наименование организации — представителя налогового агента. Указывается вид документа, подтверждающего полномочия представителя ИП или организации. Раздел 1. В этом разделе указываются обобщенные по всем физическим лицам суммы начисленного дохода, исчисленного и удержанного налога нарастающим итогом с начала налогового периода по соответствующей налоговой ставке.

В случае если показатели соответствующих строк Раздела 1 не могут быть размещены на одной странице, то заполняется необходимое количество страниц. В случае увольнения и приема на работу в течение одного налогового периода одного и того же физического лица, количество физических лиц не корректируется. Раздел 2. Даты и суммы фактически полученных доходов и удержанного НДФЛ В этом разделе указываются даты фактического получения физическими лицами дохода и удержания НДФЛ, сроки перечисления налога и обобщенные по всем физическим лицам суммы фактически полученного дохода и удержанного налога.

Раз мы выдаём зарплату в том же месяце, когда её начисляем, то значения строк 040 и 070 — должны совпадать. НО при определённых обстоятельствах суммы указанных строк могут различаться, то есть когда доход выплачен, а НДФЛ удержать не получилось. Эту сумму надо записать по строке 080. А показатель по строке 070 будет меньше на 156 руб. Такой порядок действует с 2016 года. Это нормально, ошибки в этом нет. Откуда взялась эта сумма? НДФЛ с сентябрьской зарплаты был удержан только в октябре, поэтому он сюда не включается и будет отражён в Расчёте за целый год.

В эту же сумму включается сумма всех начисленных отпускных. Далее по остальным строкам — все стандартные вычисления, описанные выше. Раздел 2: указываются все отпускные, выплаченные за последние 3 месяца квартала июль, август, сентябрь.

Сколько заполнять блоков? Столько, сколько дней в квартале вы выдавали отпускные выплаты. Если в разные дни выплачивали каждому — то и отдельный блок заполняем для каждого такого сотрудника.

А если в один день выплачивали сразу нескольким сотрудникам, то эти суммы объединяются. Строка 100 и 110 — указывается дата выдачи отпускных работнику.

Строка 130 и 140 — выплаченная сумма отпускных и удержанный с неё НДФЛ. Фактическое получение отпускных Дата выплаты денежных средств. Дату фактического получения дохода определяет п. По факту указывается крайний последний день для перечисления НФДЛ.

Выплата отпускных 21 июля: Камнев В. Кремнева А. Так как этим работникам отпускные выдавались в один день, их суммы записываем в одном блоке Раздела 2: Строка 100 и 110 — 21.

Строка 140 — 2925 руб. Выплата отпускных 12 августа: Петрова Е. Строка 100 и 110 — 12. Порядок учёта больничных точно такой же, как и у отпускных: больничные выплаты указываем отдельно от зарплаты. Начислить больничное пособие вы должны в течение 10 календарных дней после того, как сотрудник представил вам больничный лист.

А выплатить больничные после их начисления вы должны вместе ближайшей выплатой аванса или зарплаты п. В эту же сумму включается сумма всех начисленных больничных. По строке 040 — исчисленный НДФЛ. По строке 070 — заполнение этой строки зависит от того, когда больничные были выплачены.

Так вот, если больничные были выплачены до 30 сентября, значит, НДФЛ с их суммы включается в эту строку. Если же больничные не были выданы до 30 сентября, соответственно, не нужно НДФЛ с них записывать сюда. Исчисленный НДФЛ с пособия — 975 руб. Строка 100 и 110 — 24. Некоторые думают, что по этой строке нужно отражать начисленные, но не выплаченные доходы например, июньскую зарплату, выданную в июле.

Строка 110: НДФЛ удерживается при фактической выплате дохода. Что касается больничных и отпускных — то это последний день месяца, в котором выплатили эти деньги п. Ситуация: 4 апреля 2018 года уволился сотрудник. В этот день ему выдали зарплату вместе с компенсацией за неиспользованный отпуск — в сумме 40 000 руб. Таким образом, в разделе 2 получаем: Строка 100 и 110 — 04.

Раздел 1: по строке 020 мы отражаем все начисленные доходы нарастающим итогом с начала года. В эту же сумму включается сумма арендного дохода физ. Материальная помощь Материальная помощь и подарки, не превышающие 4 000 руб. Рассмотрим варианты её указания в отчётности. Например, если заработная плата за декабрь 2017 года выплачена 12. Но уже на июль 2018 года не рекомендуется так делать, так как порядок заполнения более менее сформировался и такое заполнение могут принять за некорректное.

Данная операция будет отражена при непосредственной выплате заработной платы работникам в расчете по форме 6-НДФЛ за полугодие 2018 года, следующим образом: по строке 100 указывается 31. Письмо ФНС России от 15. А если зарплату только начисляли, но не выплачивали? Если с января по сентябрь 2018 года вы только начисляли зарплату работникам, но не выплачивали её, тогда заполнение 6-НДФЛ будет выглядеть так: Раздел 1: Строка 020 — нарастающим итогом с начала года указывается сумма всех начисленных доходов.

Строка 030 — предоставленные работникам налоговые вычеты при наличии. Строка 040 — исчисленный НДФЛ с доходов из строки 020. Строка 070 и строка 080 — ставится ноль. Раздел 2: поставьте прочерки. Заполнять его нужно будет, только когда уже работникам будут выплачены доходы. Таблица по строкам 100-120 Раздела 2 Строка 100.

Аналогов до этого она не имела. Ключевые особенности 6-НДФЛ таковы: 6-НДФЛ совмещает суммовую и календарную информацию; 6-НДФЛ обладает спецификой — сочетает систему наращивания данных от периода к периоду первый раздел с квартальной градацией информации второй раздел. На первый взгляд 6-НДФЛ напоминает декларацию по структуре, форме и др. Однако не является ни тем, ни другим. Такой вид отчетности описан п.

Сдает ли ИП 6-НДФЛ

По месту учёта российской организации 213 По месту учёта в качестве крупнейшего налогоплательщика 220 По месту нахождения обособленного подразделения российской организации 320 По месту осуществления деятельности индивидуального предпринимателя 335 По месту нахождения обособленного подразделения иностранной организации в РФ 7. Раздел 1. Раздел 2. Обратите внимание В случае если вы, как налоговый агент, производите операцию в одном отчетном периоде, а завершаете ее в другом отчетном периоде, то эту операцию необходимо отражать в том отчетном периоде, в котором она завершена.

Расчет по форме 6-НДФЛ в 2020 году

С 1 января 2011 года отчетность по персонифицированному учету должна представлятся в ПФР ежеквартально. Согласно Российскому законодательству, работодатели обязаны представлять в Пенсионный фонд персонифицированный отчет — сведения о страховом стаже и начисленных страховых взносах по каждому работающему у него застрахованному лицу. В соответствии со статьей 37 п. С 2011 года отчетными периодами для сдачи ПФР отчета являются квартал, полугодие, 9 месяцев и год.

Кого следует считать агентами по НДФЛ — написано в ст. То есть обязанность формировать и сдавать 6-НДФЛ и у ИП, и у предприятий появляется только в том случае, если они стали налоговыми агентами по нормам НК. Следовательно, если у ИП: нет наемных сотрудников т. В таких обстоятельствах в отношении ИП имеются нюансы действующего законодательства: В силу положений ст. Таким образом, у ИП нет обязанности отправляться в налоговую для оформления подразделения, даже если он фактически работает в нескольких регионах и там есть рабочие места. Исключениями из этого правила являются только случаи: Когда ИП покупает в другом регионе коммерческую недвижимость — тогда нужно встать на учет как владельцу недвижимости. Причем только для уплаты налогов, связанных с недвижимостью.

6‑НДФЛ в 2020 году

Форму обязаны представлять все налоговые агенты по НДФЛ п. В этой статье мы разберемся, должны ли подавать Расчет индивидуальные предприниматели, и в каких случаях. Агент должен рассчитать сумму налога и удержать его из дохода физлица, а затем перечислить его в бюджет п.

.

Порядок сдачи 6-НДФЛ для ИП без работников

.

Ип с работниками

.

6‑НДФЛ в 2019 году

.

Форма 6-НДФЛ для ИП

.

6-НДФЛ - кто сдает и когда

.

Форма 6-НДФЛ в 2019 году

.

Пока нет комментариев. Будь первым!