Налоговый кодекс есхн

Новость ФНС Актуальна на 22. Это изменение в налоговое законодательство внесено Федеральным законом от 27. Освобождение от уплаты НДС можно получить, выполнив ряд условий. Пунктом 12 статьи 9 Федерального закона от 27.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

Единый сельскохозяйственный налог

ВИДЕО ПО ТЕМЕ: Единый сельскохозяйственный налог, ЕСХНСтатья 346. Порядок и условия начала и прекращения применения единого сельскохозяйственного налога Новая редакция Ст. Организации и индивидуальные предприниматели, изъявившие желание перейти на уплату единого сельскохозяйственного налога со следующего календарного года, уведомляют об этом налоговый орган по месту нахождения организации или месту жительства индивидуального предпринимателя не позднее 31 декабря календарного года, предшествующего календарному году, начиная с которого они переходят на уплату единого сельскохозяйственного налога.

В уведомлении указываются данные о доле дохода от реализации произведенной ими сельскохозяйственной продукции от оказания услуг сельскохозяйственным товаропроизводителям, указанных в подпункте 2 пункта 2 статьи 346. Налогоплательщики - организации, сведения о которых внесены в единый государственный реестр юридических лиц на основании статьи 19 Федерального закона от 30 ноября 1994 года N 52-ФЗ "О введении в действие части первой Гражданского кодекса Российской Федерации", изъявившие желание перейти на уплату единого сельскохозяйственного налога с 1 января 2015 года или с 1 января 2016 года, в уведомлении о переходе на уплату единого сельскохозяйственного налога данные о доле дохода от реализации произведенной ими сельскохозяйственной продукции от оказания услуг сельскохозяйственным товаропроизводителям, указанных в подпункте 2 пункта 2 статьи 346.

Вновь созданная организация и вновь зарегистрированный индивидуальный предприниматель вправе уведомить о переходе на уплату единого сельскохозяйственного налога не позднее 30 календарных дней с даты постановки на учет в налоговом органе, указанной в свидетельстве о постановке на учет в налоговом органе, выданном в соответствии с пунктом 2 статьи 84 настоящего Кодекса. В этом случае организация и индивидуальный предприниматель признаются налогоплательщиками с даты постановки их на учет в налоговом органе, указанной в свидетельстве о постановке на учет в налоговом органе.

Организации, сведения о которых внесены в единый государственный реестр юридических лиц на основании статьи 19 Федерального закона от 30 ноября 1994 года N 52-ФЗ "О введении в действие части первой Гражданского кодекса Российской Федерации", изъявившие желание перейти на уплату единого сельскохозяйственного налога с 1 января 2015 года, вправе уведомить об этом налоговый орган не позднее 1 февраля 2015 года.

Организации, сведения о которых внесены в единый государственный реестр юридических лиц на основании статьи 19 Федерального закона от 30 ноября 1994 года N 52-ФЗ "О введении в действие части первой Гражданского кодекса Российской Федерации" с учетом части 4 статьи 12. Организации и индивидуальные предприниматели, не уведомившие о переходе на уплату единого сельскохозяйственного налога в сроки, установленные пунктами 1 и 2 настоящей статьи, не признаются налогоплательщиками.

Налогоплательщики не вправе до окончания налогового периода перейти на иной режим налогообложения, если иное не установлено настоящей статьей.

Если по итогам налогового периода налогоплательщик не соответствует условиям, установленным пунктами 2, 2. При этом ограничения по объему дохода от реализации произведенной налогоплательщиком сельскохозяйственной продукции от оказания услуг сельскохозяйственным товаропроизводителям, указанных в подпункте 2 пункта 2 статьи 346. Налогоплательщик, утративший право на применение единого сельскохозяйственного налога, в течение одного месяца после истечения налогового периода, в котором допущено нарушение указанного в абзаце первом настоящего пункта ограничения и или несоответствие требованиям, установленным пунктами 2, 2.

Указанный в настоящем абзаце налогоплательщик уплачивает пени за несвоевременную уплату указанных налогов и авансовых платежей по ним в следующем порядке: в случае, если налогоплательщик по итогам налогового периода нарушил требования, установленные пунктами 2 и 2. Налогоплательщики вправе продолжать применять единый сельскохозяйственный налог в следующем налоговом периоде в случае: 1 если у вновь созданной организации или вновь зарегистрированного индивидуального предпринимателя, перешедших на уплату единого сельскохозяйственного налога в порядке, установленном пунктом 2 настоящей статьи, в первом налоговом периоде отсутствовали доходы, учитываемые при определении налоговой базы; 2 если в текущем налоговом периоде налогоплательщиком не было допущено нарушения ограничений и или несоответствия требованиям, установленным пунктами 2, 2.

Налогоплательщик обязан сообщить в налоговый орган о переходе на иной режим налогообложения, осуществленном в соответствии с пунктом 4 настоящей статьи, в течение пятнадцати дней по истечении отчетного налогового периода.

Налогоплательщики, уплачивающие единый сельскохозяйственный налог, вправе перейти на иной режим налогообложения с начала календарного года, уведомив об этом налоговый орган по местонахождению организации месту жительства индивидуального предпринимателя не позднее 15 января года, в котором они предполагают перейти на иной режим налогообложения.

Налогоплательщики, перешедшие с уплаты единого сельскохозяйственного налога на иной режим налогообложения, вправе вновь перейти на уплату единого сельскохозяйственного налога не ранее чем через один год после того, как они утратили право на уплату единого сельскохозяйственного налога.

Утратил силу с 1 января 2019 года. В случае прекращения налогоплательщиком предпринимательской деятельности, в отношении которой применялась система налогообложения для сельскохозяйственных товаропроизводителей единый сельскохозяйственный налог , он обязан уведомить о прекращении такой деятельности с указанием даты ее прекращения налоговый орган по месту нахождения организации или месту жительства индивидуального предпринимателя в срок не позднее 15 дней со дня прекращения такой деятельности.

Комментарий к Статье 346. Вновь созданная организация или вновь зарегистрированный индивидуальный предприниматель подают такое заявление в течение пяти дней после постановки на учет в налоговом органе. В этом случае они считаются перешедшими на уплату единого сельскохозяйственного налога в текущем налоговом периоде с даты, указанной в свидетельстве о постановке на налоговый учет. Кодекс запрещает плательщикам ЕСХН переходить на иные режимы налогообложения до окончания налогового периода.

Сделать это можно в начале календарного года, уведомив об этом налоговый орган не позднее 15 января года, в котором они предполагают перейти на иной режим налогообложения. А вот вернуться обратно к ЕСХН можно только через год после утраты налогоплательщиком права на его уплату. Если по итогам налогового периода доход налогоплательщика от реализации произведенной сельхозпродукции составит менее 70 процентов или же в течение отчетного периода будет допущено нарушение требований, установленных п.

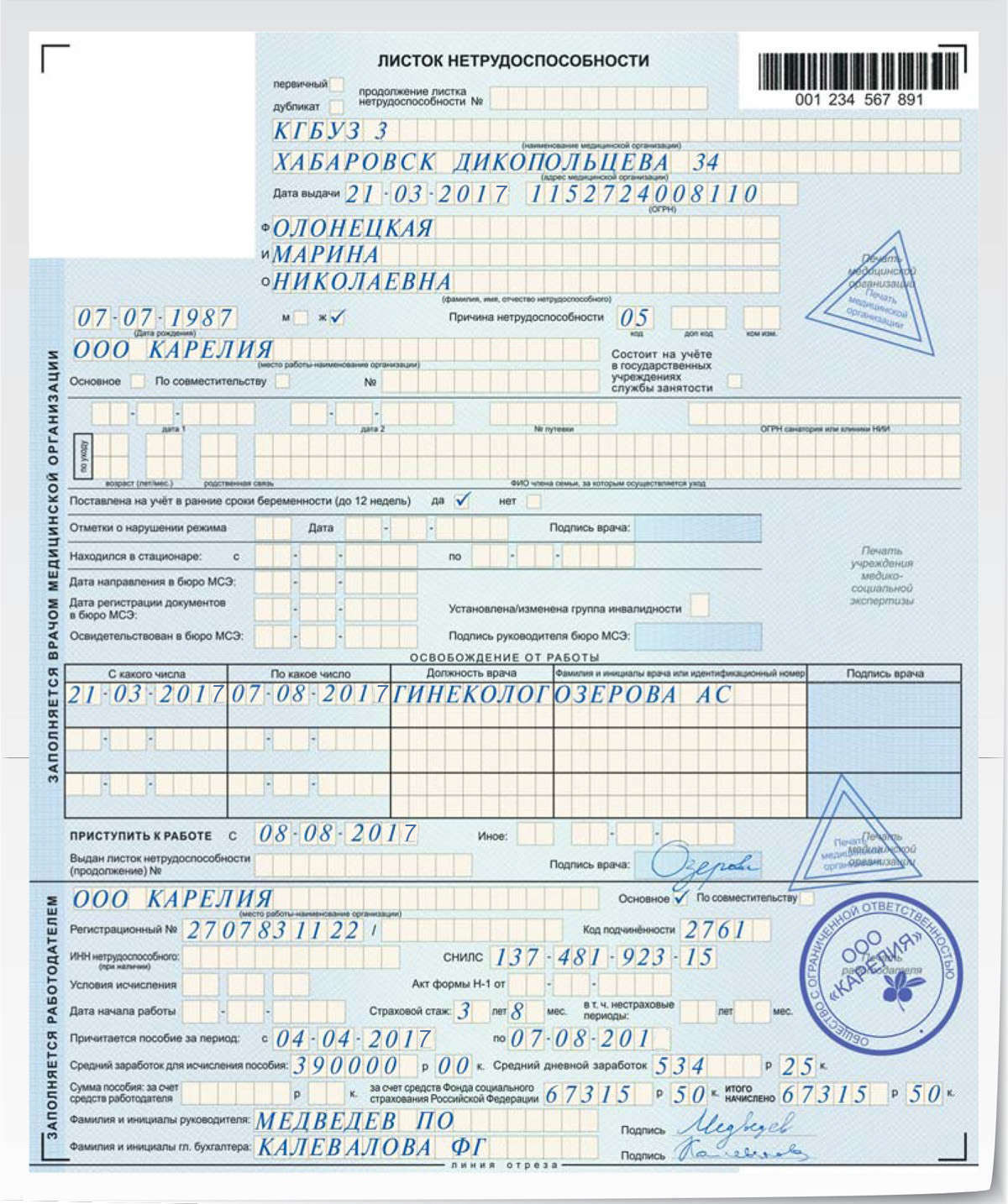

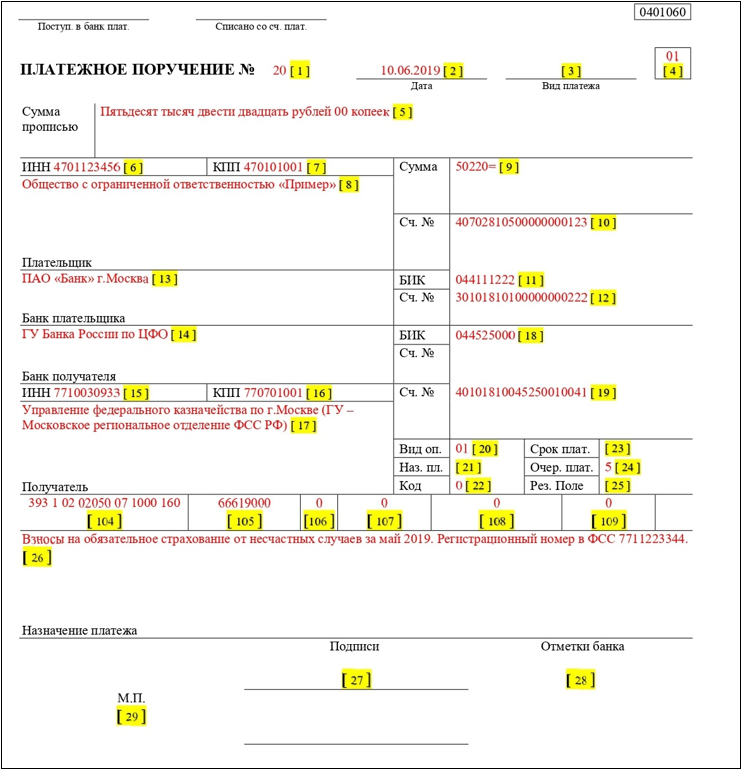

Такие налогоплательщики должны в течение 30 дней после окончания отчетного периода, в котором были допущены указанные нарушения, произвести перерасчет своих налоговых обязательств по НДС, налогу на прибыль и имущество организаций, НДФЛ, ЕСН и по налогу на имущество физических лиц.

Обратите внимание: указанные налогоплательщики освобождены от пени и штрафов за несвоевременную уплату этих налогов и авансовых платежей по ним. Другой комментарий к Ст. Следовательно, форма заявления о переходе на систему налогообложения для сельскохозяйственных товаропроизводителей, утвержденная вышеуказанным Приказом органа, уполномоченного в области налогов и сборов, носит рекомендательный характер.

О порядке подачи заявлений о переходе на уплату единого сельскохозяйственного налога и упрощенную систему налогообложения разъяснено в письме ФНС России от 10. Формы документов, используемых при постановке на учет и снятии с учета российских организаций и физических лиц в налоговых органах на территории Российской Федерации, утверждены Приказом ФНС России от 01. О порядке уплаты налогов налогоплательщиком, утратившим право на применение единого сельскохозяйственного налога, разъяснено в письме ФНС России от 15.

Организация представила в налоговый орган нулевой расчет удельного веса реализованной сельхозпродукции в общем объеме реализации. По мнению налогового органа организация утратила право на применение системы налогообложения для сельхозтоваропроизводителей. Так ли это? Ответ: В соответствии с пунктами 1 и 2 статьи 346. Пунктом 4 статьи 346. Согласно разъяснениям департамента налоговой и таможенно-тарифной политики Минфина РФ, изложенным в письме от 15.

Единый сельскохозяйственный налог (ЕСХН) 2019

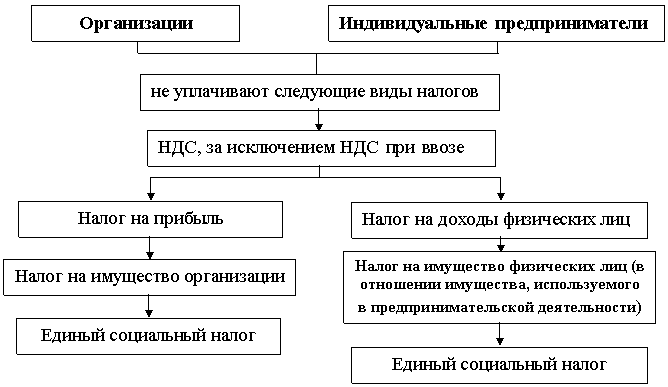

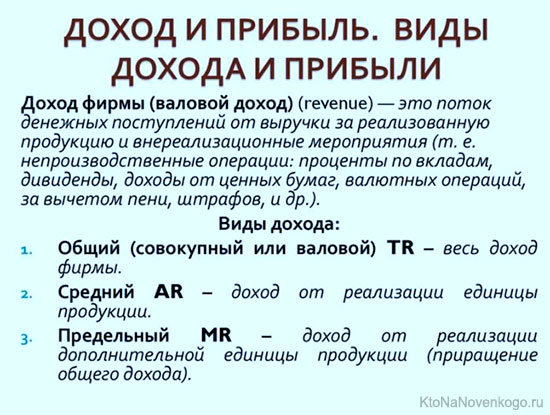

НК РФ Статья 346. Общие условия применения системы налогообложения для сельскохозяйственных товаропроизводителей единого сельскохозяйственного налога 1. Система налогообложения для сельскохозяйственных товаропроизводителей единый сельскохозяйственный налог далее в настоящей главе - единый сельскохозяйственный налог устанавливается настоящим Кодексом и применяется наряду с иными режимами налогообложения, предусмотренными законодательством Российской Федерации о налогах и сборах. Федерального закона от 13. Организации и индивидуальные предприниматели, являющиеся сельскохозяйственными товаропроизводителями в соответствии с настоящей главой, вправе добровольно перейти на уплату единого сельскохозяйственного налога в порядке , предусмотренном настоящей главой. Организации, являющиеся налогоплательщиками единого сельскохозяйственного налога, освобождаются от обязанности по уплате налога на прибыль организаций за исключением налога, уплачиваемого с доходов, облагаемых по налоговым ставкам, предусмотренным пунктами 1.

Единый сельскохозяйственный налог (ЕСХН)

Письмо Минфина России от 24. Банк по договору купли-продажи приобретает в собственность жилую квартиру для проживания командированных работников; на момент приобретения квартира не пригодна для эксплуатации. В результате сделки Банк несет следующие расходы: - по регистрации права собственности; - по доведению квартиры до состояния, пригодного к эксплуатации; - по содержанию квартиры в виде оплаты коммунальных услуг, охраны и т. Отметим, что имеются судебные решения, подтверждающие обоснованность признания амортизационных отчислений по жилым квартирам в расходах по налогу на прибыль ФАС Восточно-Сибирского округа от 16. Кроме того, командировка - это поездка работника по распоряжению руководителя для выполнения служебного поручения вне места постоянной работы ст. Правильно ли мы понимаем, что Банк может в целях исчисления налога на прибыль учитывать квартиру в составе амортизируемого имущества основных средств , с отнесением расходов по ремонту квартиры на увеличение ее первоначальной стоимости? Правомерно ли расходы по амортизации учитывать в составе расходов по налогу на прибыль в полном объеме, или они признаются в той доле, в которой квартира использовалась для проживания командированных работников?

В соответствии с абзацем третьим пункта 2 статьи 55 Кодекса, если организация создана государственная регистрация физического лица в качестве индивидуального предпринимателя осуществлена в период времени с 1 декабря по 31 декабря одного календарного года, первым налоговым периодом для такой организации такого индивидуального предпринимателя является период времени со дня создания организации государственной регистрации физического лица в качестве индивидуального предпринимателя по 31 декабря календарного года, следующего за годом создания организации осуществления государственной регистрации физического лица в качестве индивидуального предпринимателя. В то же время согласно пункту 4 статьи 55 Кодекса правила, предусмотренные пунктом 2 данной статьи Кодекса, не применяются в отношении налогов, уплачиваемых в соответствии со специальными налоговыми режимами, предусмотренными главами 26. Налогоплательщики ЕСХН и налогоплательщики, применяющие УСН, по итогам налогового периода календарного года представляют в налоговый орган по месту нахождения организации месту жительства индивидуального предпринимателя налоговые декларации в сроки, установленные статьей 346. Вместе с тем в соответствии с положениями пунктов 2 и 4 статьи 5 Кодекса акты законодательства о налогах и сборах, устанавливающие новые обязанности или иным образом ухудшающие положение налогоплательщиков, обратной силы не имеют, а акты законодательства о налогах и сборах, улучшающие их положение, могут иметь обратную силу, если прямо предусматривают это. Учитывая изложенное, налогоплательщик, созданный зарегистрированный в декабре 2018 года и применяющий ЕСХН или УСН с даты создания регистрации , вправе представить налоговую декларацию по итогам 2019 года исходя из налоговой базы, исчисленной с даты создания организации регистрации индивидуального предпринимателя в декабре 2018 года по 31 декабря 2019 года. Директор Департамента.

Затраты на покупку квартиры для специалиста

Однако переход на уплату единого сельхозналога каждым сельскохозяйственным товаропроизводителем осуществляется в добровольном порядке: он может принять решение о переходе на уплату этого налога, либо работать в условиях традиционного налогообложения, либо — иного специального режима упрощенной системы. Специальный налоговый режим в виде уплаты единого сельхозналога могут применять организации и индивидуальные предприниматели сельскохозяйственные товаропроизводители , производящие сельскохозяйственную продукцию и или выращивающие рыбу, осуществляющие ее переработку и реализующие эту продукцию и результаты ее переработки. Так, не имеют права перейти на уплату этого налога организации, имеющие филиалы и представительства, а также организации и индивидуальные предприниматели, занимающиеся производством подакцизных товаров.

.

Налоговый кодекс РФ/Глава 26.1

.

С 1 января 2019 года плательщики ЕСХН обязаны платить НДС

.

III. НАЛОГООБЛОЖЕНИЕ ОРГАНИЗАЦИИ

.

.

.

.

Говоря откровенно, вы совершенно правы.

Мне очень жаль, ничем не могу Вам помочь. Но уверен, что Вы найдёте правильное решение. Не отчаивайтесь.

Я считаю, что Вы не правы. Давайте обсудим. Пишите мне в PM, поговорим.

Сколько народу к вам заходит. Завидую белой завистью.