Срок давности дебиторской задолженности

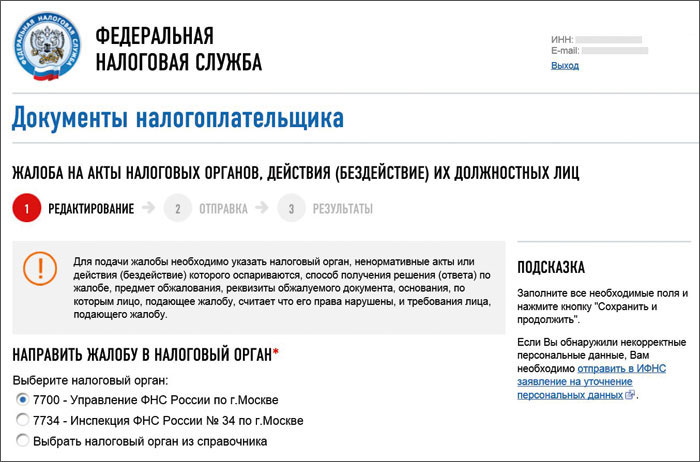

Как разработать политику управления дебиторской задолженностью Шаг 3. Определяем период, в котором дебиторская задолженность подлежит списанию Рассмотрим списание дебиторской задолженности в налоговом учете. Дебиторская задолженность признается безнадежной и подлежит списанию в том налоговом отчетном периоде, в котором истек срок исковой давности. В целях налога на прибыль безнадежную дебиторскую задолженность , выявленную на основании инвентаризации, учесть в более позднем периоде будет крайне сложно. Судебная практика исходит из того, что у налогоплательщика нет оснований для списания дебиторской задолженности, если налогоплательщик не списал долг на дату истечения срока исковой давности постановление Президиума ВАС РФ от 15. Следовательно, инвентаризацию дебиторки следует провести на конец отчетного налогового периода, в котором такой долг будет списан.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

- Срок списания дебиторской задолженности

- По денежной дебиторской задолженности истек строк исковой давности: учет и налогообложение

- Списание дебиторской задолженности

- Списание дебиторской задолженности с истекшим сроком исковой давности: подробный порядок

- Что такое дебиторская задолженность

- Списание дебиторской задолженности с истекшим сроком исковой давности. Пошаговая инструкция

- Срок исковой давности дебиторской задолженности

- Срок исковой давности по дебиторской задолженности

Срок списания дебиторской задолженности

ВИДЕО ПО ТЕМЕ: Срок давности дебиторской задолженностиПриказ о списании дебиторской задолженности в связи с признанием ее безнадежной Когда понадобится: чтобы списать в расходы дебиторскую задолженность, которую признали безнадежной к взысканию Списание просроченной дебиторской задолженности в бухгалтерском учете Порядок списания дебиторки в бухучете зависит от того, создан ли у компании резерв по сомнительным долгам или нет.

При списании дебиторской задолженности за счет резерва проводки следующие: Дт 63 Кт 62 58. Если резерва нет, или он ДЗ превышает зарезервированную сумму, то проводки такие: Дт 91.

Если надеетесь вернуть долг, то используйте счет 007 "списанная в убыток задолженность неплатежеспособных дебиторов". Если получится взыскать долг с контрагента, то не потребуется исправлять записи в бухучете. Когда деньги поступят на счет компании, делают проводки: Дт 51 Кт 91 См.

ИП на общей системе налогообложения тоже не могут списать дебиторкую задолженность. В налоговом учете процедура списания просроченной дебиторки зависит от того, был ли создан резерв по сомнительным долгам или нет.

Если он есть, то долг учитывают за счет созданного резерва. Если резерва нет, то просроченную ДЗ списывают на внерелизационные расходы. Расходы признают по мерке наступления самомго раннего события: истек срок исковой давности; появилась запись в ЕГРЮЛ о ликвидации должника; поступили документы от судебных приставов. Документы, которые подтверждают правомерность списания дебиторки храните не менее 4 лет. Порядок списания дебиторской задолженности при УСН Списание просроченной дебиторки в бухгалтерском учете при упрощенной системе налогообложения в бухгалтерском учете ничем не отличается от общепринятого метода.

Проводки также зависят от того есть резерв по сомнительным долгам или нет см. А вот признание долга в налоговом учете у упрощенцев иной. Признание долга в налоговом учете у упрощенцев иной. Компании на УСН не вправе списывать дебиторскую задолженность в расходы, так как они не поименованы в п. То есть, если организации, которые считают налог на прибыль методом начисления, при отгрузке учитывают будущие доходы, то упрощенцы вправе признать доходы только по факту поступления денежных средств на расчетный счет.

Соответственно, если нет доходов, то и расходов тоже быть не может. Какие претензии со стороны инспекторов могут возникнуть при списании долгов Компания не предпринимала шагов для взыскания просроченных долгов.

Минфин говорит, что кредитор может признать просроченные долги безнадежными, даже если ничего не сделал, чтобы взыскать деньги с неплательщика письма Минфина России от 21. Налоговики же напротив исключают из внереализационных расходов безнадежные долги, если кредитор ничего не сделал, для взыскания денег с неплательщика. Судьи встают на сторону компаний постановления федеральных арбитражных судов Московского округа от 05.

Есть способ быстрее списать долги недобросовестных контрагентов. Узнать, как это сделать Когда предприятие не обращалось в суд за взысканием своих денег с неплательщика, а просто списало долг по истечению срока исковой давности, то велика вероятность, что у налоговиков будут претензии. Но не стоит идти в суд, если с неплательщика деньги получить все равно не удастся.

Прервется срок исковой давности и компания потеряет право на то, чтобы отнести долг на расходы в качестве безнадежного статья 203 ГК РФ. Неплательщик, по долгам которого истек срок исковой давности, не ликвидирован. Само по себе истечение срока исковой давности уже позволяет считать долг безнадежным. Но налоговики на местах все же требуют от предприятий, чтобы неплательщик был ликвидирован. Судьи в свою очередь считают, что такие требования незаконны и поддерживают компании постановления федеральных арбитражных судов Поволжского округа от 18.

Компаниям стоит обезопасить себя и подготовить документ, который подтвердит ликвидацию контрагента.

Как списать дебиторскую задолженность должник — резидент Республики Беларусь , по которой истек срок исковой давности? Такие расходы отражаются на дату, следующую за днем истечения срока исковой давности , а также на дату составления документов о невозможности взыскания задолженности в соответствии с законодательством. Для отдельных видов требований могут устанавливаться специальные сроки исковой давности, сокращенные или более длительные по сравнению с общим сроком п. Максимальный упомянутый законодательством срок исковой давности составляет 10 лет — по требованиям об установлении факта ничтожности сделки и о применении последствий ее недействительности.

По денежной дебиторской задолженности истек строк исковой давности: учет и налогообложение

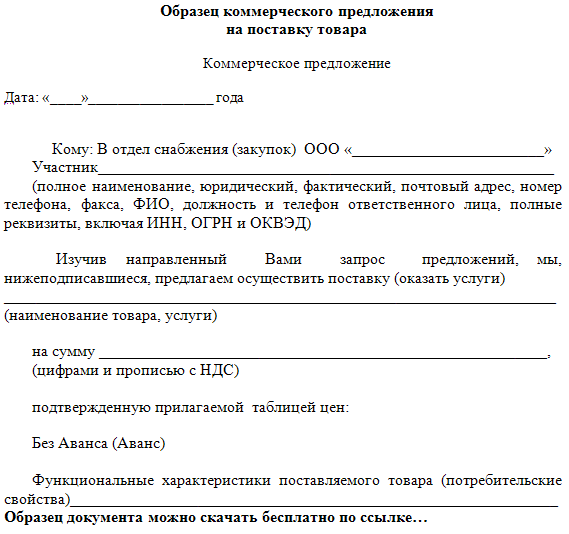

Приказ о списании дебиторской задолженности в связи с признанием ее безнадежной Когда понадобится: чтобы списать в расходы дебиторскую задолженность, которую признали безнадежной к взысканию Списание просроченной дебиторской задолженности в бухгалтерском учете Порядок списания дебиторки в бухучете зависит от того, создан ли у компании резерв по сомнительным долгам или нет. При списании дебиторской задолженности за счет резерва проводки следующие: Дт 63 Кт 62 58. Если резерва нет, или он ДЗ превышает зарезервированную сумму, то проводки такие: Дт 91. Если надеетесь вернуть долг, то используйте счет 007 "списанная в убыток задолженность неплатежеспособных дебиторов". Если получится взыскать долг с контрагента, то не потребуется исправлять записи в бухучете. Когда деньги поступят на счет компании, делают проводки: Дт 51 Кт 91 См.

Списание дебиторской задолженности

Срок исковой давности по дебиторской задолженности Для срока исковой давности по дебиторской задолженности ДЗ установлена продолжительность 3 года с даты ее образования. Данный временной промежуток установлен статьей 196 ГК РФ. Здесь же, кроме того, определен и 10-летний максимум продолжительности такого срока. Исключения возможны, но лишь в обстоятельствах, определенных законом. Отсчет срока исковой давности по дебиторской задолженности следует вести со дня, который следует за днем, когда нарушены договорные условия. В соглашениях сторон ставятся крайние сроки перечисления средств, поставки товара и т. Следующий день и берется за точку отсчета.

Несколько лет назад, чтобы напечатать ежегодные инструкции налоговой службы США, вырубалось 300 тыс. Внести ясность в решение вопроса об обложении или необложении списываемой задолженности физических лиц можно, лишь изъяв из п. К сожалению, в нашей стране почти за пятнадцать лет с момента введения Налогового кодекса не разработан механизм сообщения налоговым органам и физическим лицам о возникновении соответствующего дохода и невозможности удержания с этого дохода подоходного налога. Почему при получении физическими лицами дохода в натуральной форме в ходе проведения рекламных акций экономический агент вынужден изобретать смешанные формы разыгрываемых призов вместо того, чтобы сообщить в налоговую инспекцию о невозможности удержать подоходный налог с облагаемого дохода физического лица параллельно известив об этом и физическое лицо? Предлагаем Вам ознакомиться с дальнейшей дискуссией по обсуждаемому вопросу на форуме nalog. Считаем, что участники данного обсуждения содействуют совершенствованию норм налогообложения, устранению злоупотреблений и двояких трактовок закона. Но факт получения дохода, подпадающего под пункт о ст. Налогоплательщик по данной сумме отчитывается по форме IRV 09 за месяц, в котором было принято решение о списании долга, с указанием суммы дохода списанного долга и суммы удержанного налога — 0 ноль , а также по годовой форме IAS 09, переложив ответственность за удержание налога на налоговый орган. А статья 44 больше упоминается с целью подчеркнуть несуразность требования об удержании предприятиями подоходного налога у источника выплаты. Поскольку декларирование таких выплат производится именно в момент выплаты, а момент выплаты, как известно, в данном случае не совпадает с моментом получения дохода, я согласна с тем, что в такой ситуации у некоторых категорий физических лиц есть возможность уйти от налогообложения.

Списание дебиторской задолженности с истекшим сроком исковой давности: подробный порядок

Несмотря на кажущуюся простоту, это дело не из легких. Как минимум, необходимо ориентироваться в общих юридических вопросах, в частности — как правильно исчислять срок исковой давности, иметь представление о бухгалтерской истории такой дебиторки, скажем, создавался ли по ней резерв сомнительных долгов, и понимать возможные налоговые последствия. Обо всем этом сейчас и поговорим условившись, что поставщик — плательщик налога на прибыль и НДС на общих основаниях.

.

.

Что такое дебиторская задолженность

.

Списание дебиторской задолженности с истекшим сроком исковой давности. Пошаговая инструкция

.

Срок исковой давности дебиторской задолженности

.

Срок исковой давности по дебиторской задолженности

.

.

.

Ничего себе подборочка!!!!!!! Великолепно!