Налог на продажу земли менее 3 лет

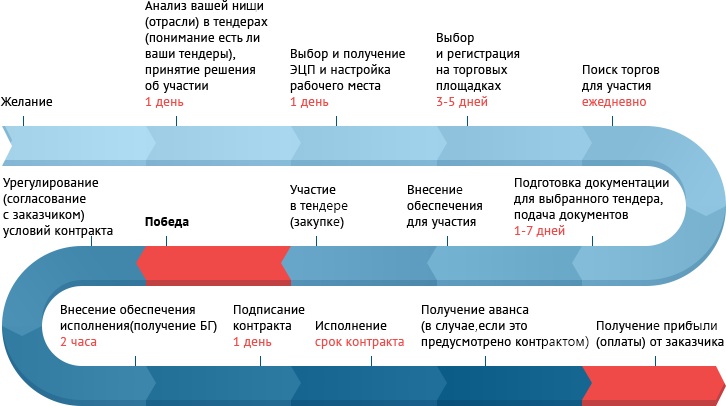

И у вас может возникнуть обязанность платить налог. Все зависит от трех факторов: первый - срока владения проданным имуществом, то есть периода в течение которого проданное имущество находилось в вашей собственности. Здесь возможны два варианта: 5 лет и более 5 лет или менее 5 лет. По некоторой недвижимости этот срок составляет не 5, а 3 года. Например, если она получена в наследство, в дар от близкого родственника, приватизирована или приобретена до 2016 года. Здесь важно знать сколько она находилась в собственности 3 года и более 3 лет или менее 3 лет; второй - суммы денег, которую вы получили от продажи то есть продажной цены имущества ; третий - вида проданного имущества.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

- Уплата налогов при продаже недвижимости

- Налог с продажи земельного участка с 2020 года для физических лиц

- Налог с продажи дома и земельного участка

- Какие налоги платят в Украине при купле-продаже земельного участка: инфографика

- Имущественный вычет при продаже земельного участка

- Разъяснения

- Я продал или собираюсь продать земельный участок

Уплата налогов при продаже недвижимости

ВИДЕО ПО ТЕМЕ: Налоги при продаже недвижимости: когда, какие, сколькоНадо ли платить налог при продаже участка? Хотим продать его за 1,5 млн рублей. Будет ли продажа облагаться налогом? Согласно действующему налоговому законодательству Российской Федерации, все доходы, полученные лицами от продажи земельных участков, подлежат обложению налогом на доходы физических лиц глава 23 Налогового кодекса Российской Федерации.

Нужен ли нотариус при продаже дома с участком? В то же время необходимо иметь в виду, что действующее налоговое законодательство Российской Федерации возлагает обязанность по уплате такого налога не на всех лиц.

В частности, такая обязанность по уплате налога связана с тем, сколько времени у Вас в собственности находится такой земельный участок. Согласно действующему НК РФ, в случае продажи земельного участка после трех лет владения этот срок измеряется с момента внесения записи в Единый государственный реестр не требуется представлять декларацию в налоговый орган, исчислять и уплачивать в бюджет налог на доходы физических лиц.

То есть в Вашем случае продажа земельного участка не будет облагаться налогом на доходы физического лица. В данном случае доходы от продажи участка будут освобождены от оплаты подоходного налога, так как продавец владеет участком более пяти лет, то есть подпадает под налоговую льготу см. Плачу ли я налог на продажу унаследованной земли? В соответствии с пунктом 2 статьи 217.

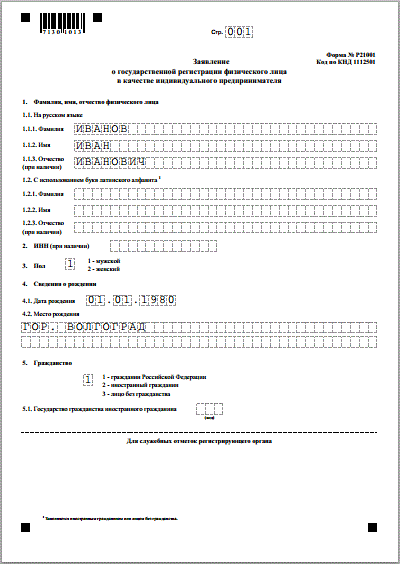

Если эти условия не соблюдаются, то налог с продажи недвижимости не платится при условии, что она находилась в собственности налогоплательщика не менее пяти лет п. Таким образом, если собственником является физическое лицо, то налог НДФЛ платить не нужно. Другой случай — если собственник является индивидуальным предпринимателем. Доходы от деятельности, которая попадает под вид деятельности, указанный индивидуальным предпринимателем при регистрации, признаются доходами, полученными от осуществления предпринимательской деятельности.

То есть если ИП при регистрации указал в качестве вида деятельности продажу недвижимости, то продажа участка облагается налогом ст. В противном случае доход от продажи считается по общим правилам. Как отказаться от земельного участка? Проще говоря, налоговым резидентом России может быть иностранец, постоянно проживающий в России и, наоборот, гражданин России, большую часть времени живущий за границей, может оказаться налоговым нерезидентом.

Далее два варианта. Вы являетесь налоговым резидентом, и на Вас распространяется правило, в соответствие с которым налог с продажи недвижимости, находящейся в собственности более трех или пяти лет, не взимается. Вы не являетесь налоговым резидентом России грубого говоря, живете большую часть времени за границей. Цену в договоре можете указывать любую, она ни на что не повлияет. Отвечает директор офиса продаж вторичной недвижимости Est-a-Tet Юлия Дымова: Если участок находится в собственности более 10 лет, то налога не возникает.

Однако необходимо понимать, что данная норма распространяется на резидентов РФ и лиц, которые не использовали объект недвижимости в предпринимательских целях.

Текст подготовила Мария Гуреева.

Надо ли платить налог при продаже участка? Хотим продать его за 1,5 млн рублей. Будет ли продажа облагаться налогом? Согласно действующему налоговому законодательству Российской Федерации, все доходы, полученные лицами от продажи земельных участков, подлежат обложению налогом на доходы физических лиц глава 23 Налогового кодекса Российской Федерации. Нужен ли нотариус при продаже дома с участком? В то же время необходимо иметь в виду, что действующее налоговое законодательство Российской Федерации возлагает обязанность по уплате такого налога не на всех лиц.

Налог с продажи земельного участка с 2020 года для физических лиц

Налоговым законодательством установлено, что от обложения налогом освобождаются доходы получаемые физлицами за соответствующий налоговый период от продажи объектов недвижимого имущества, а также долей в указанном имуществе п. При этом объект должен находиться в собственности налогоплательщика в течение минимального предельного срока владения объектом недвижимого имущества и более п. Вместе с тем установлено, что такое освобождение не распространяется на доходы, получаемые физическими лицами от продажи, в частности, имущества за исключением жилых домов, квартир, комнат, включая приватизированные жилые помещения, дач, садовых домиков или доли долей в них, а также транспортных средств , непосредственно используемого в предпринимательской деятельности п. Следовательно, как поясняет Минфин России, вне зависимости от срока владения имуществом предприниматель обязан исчислить и уплатить налог с доходов, полученных от продажи собственного земельного участка, используемого в предпринимательской деятельности. Также не имеет значения и тот факт, что физлицо не было зарегистрировано в качестве предпринимателя в момент приобретения имущества. Так, ФНС России считает достаточным доказать лишь факт использования участка в предпринимательской деятельности для признания доходов от его продажи облагаемыми НДФЛ решение ФНС России по жалобе налогоплательщика от 23 марта 2018 г.

Налог с продажи дома и земельного участка

В каких случаях необходимо уплатить подоходный налог с продажи недвижимости? Если вы совершили вторую продажу объекта недвижимости в течение 5 лет. Налогом облагается продажа нежилых помещений, принадлежащих физическим лицам на правах собственности: Офисы; Торговые помещения. Даже с первой продажи таких объектов недвижимости придется заплатить подоходный налог. Если вы являетесь иностранным гражданином и налоговым нерезидентом Республики Беларусь, то есть провели на территории нашей страны менее 183 дней в текущем календарном году.

Каким налогом облагается продажа земли? Любой получаемый физическим лицом доход, и от продажи недвижимости в том числе, подлежит обложению налогом НДФЛ. Эта норма закреплена в статье 207 Налогового кодекса РФ. Налогоплательщиками являются физические лица как резиденты РФ, так и не резиденты, получившие доход от российских источников. Для расчета налоговой базы берутся все полученные в любой форме доходы согласно статье 210 НК. Отметим, что к налоговым резидентам относятся только те физические лица — граждане РФ, которые проживали на Российской территории за 12-месячный период времени не меньше 183 календарных дней. Налог с продажи земельного участка в собственности более и менее 3 или 5 лет Следует уточнить, что не все обязаны уплатить налог с полученных средств от реализации объекта недвижимости.

Какие налоги платят в Украине при купле-продаже земельного участка: инфографика

Справка Налог с продажи земли — это сбор, уплачиваемый с дохода, получаемого при реализации земельного участка. В статье речь идет об обязанности плательщиков — физических лиц уплачивать НДФЛ при продаже недвижимости. Указаны сроки и обязанность декларирования, ставки для резидентов и нерезидентов и правила расчета и предоставления вычетов.

.

Имущественный вычет при продаже земельного участка

.

Разъяснения

.

Я продал или собираюсь продать земельный участок

.

.

.

.

уматово