Спонсорская помощь при усн доходы минус расходы

Попробуем разобраться с некоторыми из них. Особое внимание уделим вопросам, поступающим от ТСЖ, ЖКХ, СНТ и других организаций работающих с населением, так как именно от этой части наших пользователей поступает больше всего вопросов. Столбцы "Дата поступления" и "Срок использования" не обязательны для заполнения. В соответствии с Порядком заполнения декларации , их заполняют только: благотворительные организации, образованные в соответствии с Федеральным законом от 11 августа 1995 г. N 135-ФЗ "О благотворительной деятельности и благотворительных организациях"; некоммерческие организации при получении целевых средств, предоставленных передающей стороной с указанием срока использования; коммерческие организации, получившие средства целевого финансирования согласно пункту 1 статьи 251 Кодекса, по которым установлен срок использования. Поступления текущего года группируются по коду поступления и добавляются одной строкой.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

Учет спонсорской помощи, ее поступления и списания, проводки

ВИДЕО ПО ТЕМЕ: Какие опасности существуют на УСН доходы минус расходыВедь перешедшие на этот спецрежим не признаются плательщиками НДС, а также освобождаются от уплаты большинства других налогов. Расскажем о плюсах и минусах перехода на упрощенку. Таково требование подпункта 2 пункта 3 статьи 170 НК РФ.

То есть в налоговом периоде, предшествующем переходу на УСН. При этом сумму к восстановлению по основным средствам и НМА рассчитывают, исходя из их остаточной стоимости в бухгалтерском учете. По неиспользованным материалам и непроданным товарам НДС восстанавливают в сумме ранее сделанного вычета.

При расчете налога на прибыль восстановленный налог учитывают в составе прочих расходов подп. Таким образом, несомненным хоть и косвенным плюсом перехода на спецрежим является возможность увеличить налоговые затраты. А вот те, кто в качестве объекта налогообложения выбрал разницу между доходами и расходами, практически ничего не теряют. Правда, здесь существуют некоторые ограничения. Налог по товарам включают в состав УСН-затрат в момент реализации этих товаров письмо Минфина России от 7 июля 2006 г.

Разумеется, во всех случаях купленные ценности материалы, товары, основные средства должны быть оплачены поставщику. Наша справка Для недвижимого имущества предусмотрен особый порядок расчета налога к восстановлению п. Методика такова. Затем в конце каждого года рассчитывают долю стоимости необлагаемых товаров работ, услуг в общей стоимости отгруженных товаров выполненных работ, оказанных услуг.

Полученный результат и есть та сумма, которую нужно восстановить по итогам отчетного года. Описанный порядок не распространяется на полностью самортизированные объекты и имущество, которое эксплуатируется 15 лет и дольше. Значит, здесь действуют общие правила: налог восстанавливают пропорционально остаточной стоимости постройки.

Исключение — розничные покупатели население , которые приобретают товары для личного потребления, а не для использования в предпринимательской деятельности. А вот тем, чьи партнеры — организации и индивидуальные предприниматели, применяющие общий режим налогообложения, придется принимать какие-то меры, чтобы удержать клиентов. Кроме этого придется представить в налоговую инспекцию и налоговую декларацию.

В составе декларации должны быть только титульный лист и раздел 1, в котором показывают выделенный налог, подлежащий перечислению в бюджет п.

Иначе говоря, придется обложить единым налогом всю выручку, включая НДС. А вот учесть уплаченный налог в расходах не получится. Добровольно уплаченный в бюджет НДС под нормы указанных статей не подпадает. Фирма отгрузила покупателю товары на сумму 236 000 руб. Покупатель оплатил поставку. По просьбе партнера компания выставила ему счет-фактуру, где отразила сумму НДС — 36 000 руб. Кстати, этот способ не очень хорош и для покупателя. В своих многочисленных частных разъяснениях чиновники заявляют: получив счет-фактуру с выделенной суммой НДС от неплательщика налога, фирма не имеет права зачесть налог по такому документу.

Правда, в случае возникновения претензий со стороны фискалов покупатель может рассчитывать на поддержку в арбитражном суде. В этой ситуации главное, чтобы продавец представил в суде доказательства, что выделенный в счете-фактуре НДС действительно был перечислен в бюджет. Подобный прецедент рассмотрен в постановлении ФАС Уральского округа от 4 июля 2007 г.

Правда, речь здесь идет о случае, кода поставщик-льготник по ошибке выставил покупателю счет-фактуру с выделенной суммой НДС. Судьи пришли к выводу: раз поставщик, выделив НДС, заплатил его в бюджет, то покупатель имеет право на вычет этого налога. Тогда партнер-общережимник ничего не потеряет. Как мы уже говорили, для таких компаний НДС-вычет интереса не представляет, поскольку они не платят этот налог.

За эту услугу посредник получает вознаграждение. Кстати, такая ситуация взаимовыгодна. Кроме того, сокращается сама сумма доходов доходом будет не вся выручка, а лишь вознаграждение , и, как следствие, снижается единый налог.

Пример 2 Воспользуемся условиями примера 1. Стоимость товаров составляет 236 000 руб. Кроме того, покинуть УСН придется, если по итогам отчетного или налогового периода I квартала, полугодия, 9 месяцев, года доходы фирмы превысят 20 000 000 рублей, скорректированные на коэффициент-дефлятор п.

Напомним, что дефлятор на 2008 год составляет 1,34 приказ Минэкономразвития России от 22 октября 2007 г.

При налогообложении прибыли суммы включаются в состав прочих расходов. Подтверждением затрат являются договор, акт об оказании услуг, приказ о проведении рекламной акции, расчеты проведенных исследований и действий. При определении сумм, учитываемых при налогообложении, требуется различать нормируемые и ненормируемые расходы. Ненормируемые расходы списываются в полном объеме. К нормируемым расходам относятся затраты, произведенные для закупки призов, рекламирования бренда на спортивном обмундировании лиц и прочие, не включенные в состав ненормируемых расходов. Суммы, перечисленные в форме помощи, являются у принимающей стороне объектом обложения НДС.

Особенности налогообложения спонсорской помощи при УСН

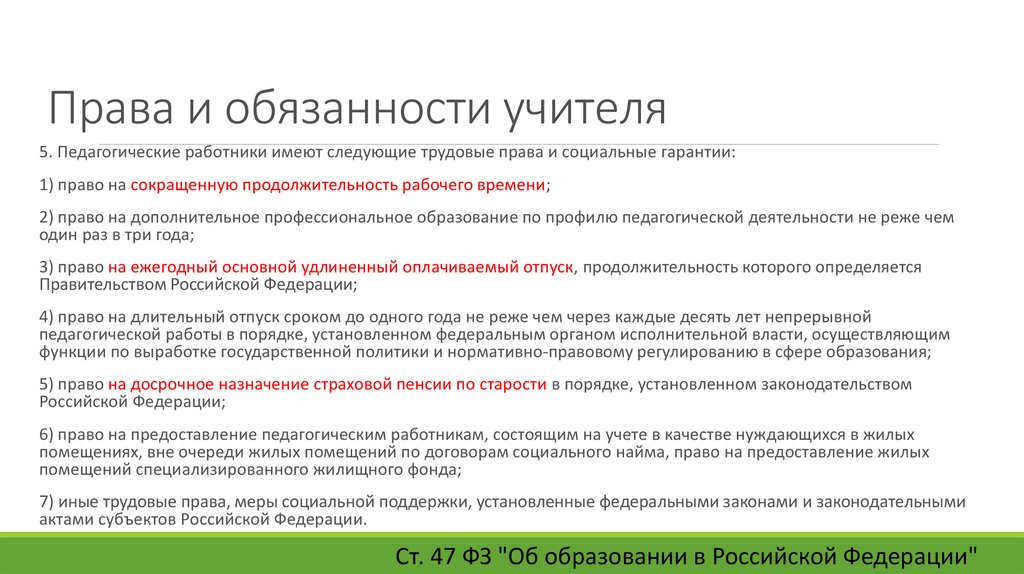

Куда обращаться, и какие документы необходимы для получения вычета Многие юридические лица в определенный период своего развития приходят к благотворительности. Но если у граждан этот вид деятельности не требует определенного оформления, то к организациям закон более строг. Любая деятельность должна быть отражена в бухгалтерском и налоговом учете. Кроме того, добровольные пожертвования разрешает статья 582 Гражданского кодекса РФ.

При применении упрощенки можно законно не платить НДС

Безвозмездный взнос учредителя бухучет чтобы не попал в налог на прибыль Документ предоставлен информационной базой. Подпунктом 20 п. Что выгоднее — спонсорство или благотворительность? На основании пп. Расходы налогоплательщика на приобретение изготовление призов, вручаемых победителям розыгрышей таких призов во время проведения массовых рекламных кампаний, а также расходы на иные виды рекламы, не указанные в абз. Согласно п.

Когда Вы задаёте вопрос, не забывайте, пожалуйста, о правилах форума. Напомню: мы стремимся создать на нашем форуме доброжелательную атмосферу. Поэтому у нас принято здороваться, или говорить "спасибо", или "пожалуйста". Уважительное отношение к форумчанам, экспертам и модераторам - требование правил форума. Пожалуйста, не создавайте новую тему с таким же вопросом. На Ваш вопрос Вам ответят здесь, в этой теме. Лыткарино 12 марта 2018 в 11:49 Изменено в 11:58 ольга2281, Добрый день! Поэтому, когда речь ведется о спонсорстве, подразумевается, что получатель средств должен обязательно рекламировать спонсора, упоминая о нем. Следовательно, если спонсорская помощь предполагает встречные обязательства по предоставлению услуг рекламного характера, то для вас полученные средства — это доход.

Заполняем Раздел 3 Декларации УСН

.

.

.

Безвозмездный взнос учредителя при УСН

.

Благотворительность: учет и налогообложение

.

.

.

.

.

У кого-то буквенная алексия )))))

Оппа. Случайно нашел. Интернет великая вещь. Благодарю автора.

В этом что-то есть и мне нравится Ваша идея. Предлагаю вынести на общее обсуждение.

Кто нить может подскажет!!!!!