Не сдача отчетности в ифнс последствия

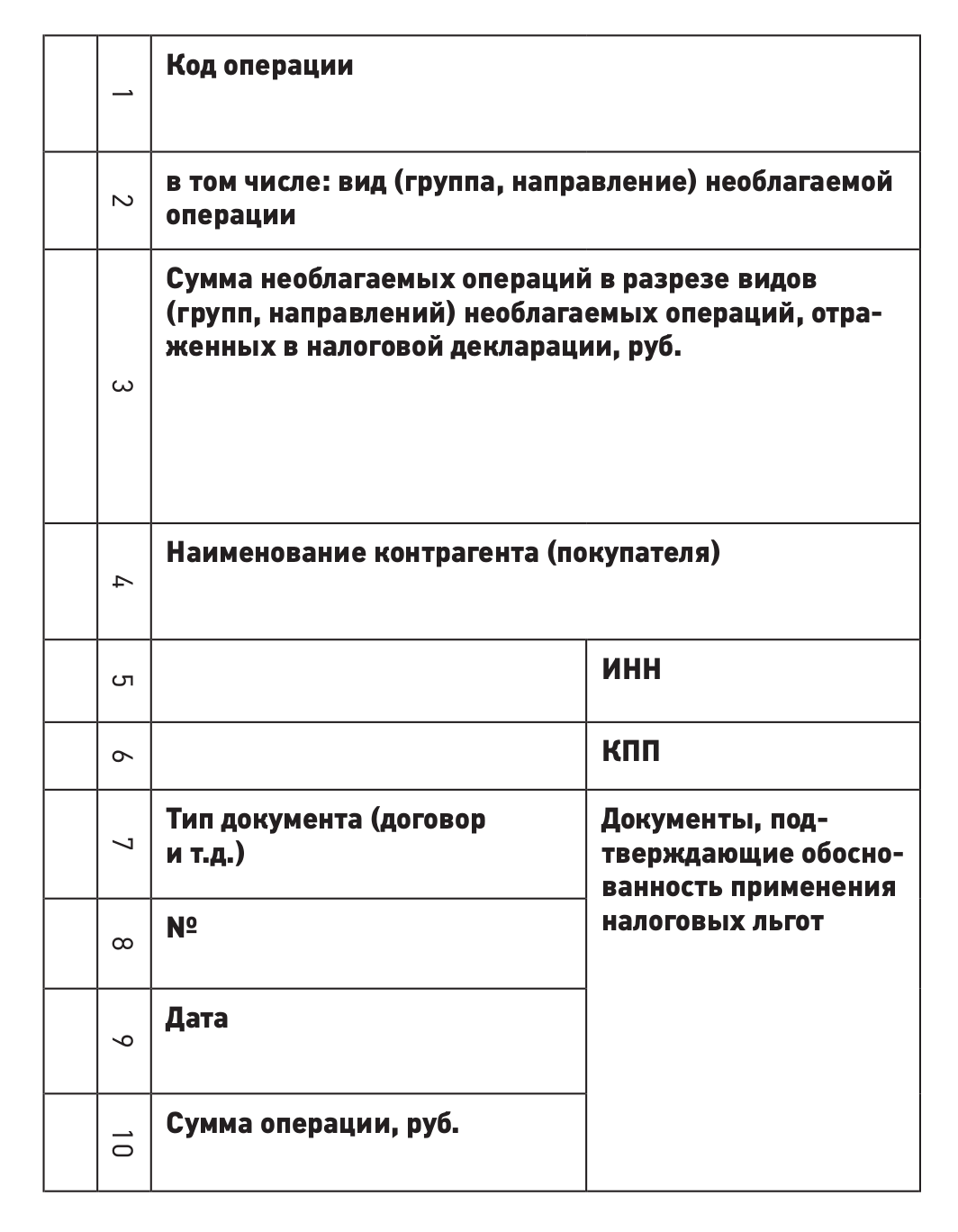

Сегодня 1 марта 2020 г. Выберите отчет Фактическая дата сдачи декларации расчета Сумма взносов в ПФР и ФФОМС, начисленная за последний квартал отчетного расчетного периода Укажите сумму показателей граф 3, 6, 7 и 8 строки 114 раздела 1 расчета по взносам, представленного с опозданием. Уплатили ли вы эту сумму, значения не имеет. Если всю сумму налога, отраженную в опоздавшей декларации, вы уплатили в срок, укажите 0. Сумма взносов, отраженная в расчете и не уплаченная в установленный законом срок Если вы не перечислили в установленный законом срок п.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

- Штраф за несвоевременную сдачу бухгалтерской отчетности в 2019 году

- Калькулятор штрафа за непредставление налоговой декларации (расчета по взносам)

- Штраф за непредставление или несвоевременное представление налоговых деклараций

- Сбои при отправке отчетности в ФНС: кто виноват и что делать

- Ответственность за непредоставление налоговой декларации

- Сбои при отправке отчётности в налоговую: кто виноват и что делать

- Штрафы за несвоевременную сдачу отчетности. Ошибки в отчетности. Ответственность и последствия

- Санкции за несвоевременную сдачу отчетности в налоговую инспекцию

Штраф за несвоевременную сдачу бухгалтерской отчетности в 2019 году

ВИДЕО ПО ТЕМЕ: Что будет, если не сдать налоговую отчетностьОтветственность работодателя за непредоставление отпуска Штраф за несвоевременную сдачу бухгалтерской отчетности может быть выставлен как субъекту хозяйствования юридическому лицу , так и его должностным лицам. В первом случае ориентироваться надо на нормы Налогового кодекса, такие взыскания назначаются налоговиками без судебных разбирательств.

К работникам предприятий должностным лицам административные меры ответственности могут применяться только в соответствии с нормами КоАП РФ. Штраф за несдачу бухгалтерской отчетности в 2019 году Подача бухотчетности — обязанность всех предприятий, работающих на территории РФ, она закреплена пп. Один экземпляр отчетности должен быть сдан в налоговую инспекцию. Отдельный комплект документов готовится для отправки в Росстат с 2020 года это требование утрачивает актуальность. На составление отчетности субъектам хозяйствования отводится 3 месяца после завершения отчетного периода, равного году.

Если предприятие относится к числу обязанных осуществлять ежегодную аудиторскую проверку финансовой отчетности, необходимо прикладывать к комплекту отчетных форм аудиторское заключение до 2020 аудиторские выводы отправляются в Росстат, с 2020 года они будут подаваться в ИФНС.

Штраф за непредоставление бухгалтерской отчетности в налоговую в 2019 г. За каждый несданный вовремя документ предприятие ждет штраф в сумме 200 руб.

Если компания не подала в отведенные сроки только один отчет, ей назначат штраф, равный 200 руб. Административный тип ответственности для должностных лиц, виновных в срыве сроков сдачи отчетов в ИФНС, проявляется в штрафных взысканиях. Сумма наказания варьируется в диапазоне 300-500 руб.

При несоблюдении сроков подачи отчетности в Росстат выписывается штраф ст. При определении величины наказания и регламентирующих норм в связи со срывом сроков представления отчетов в органы статистики необходимо руководствоваться Письмом Росстата от 16. В нем указано, что взыскание назначается отдельно за несдачу комплекта отчетных форм и за несоблюдение сроков подачи аудиторских заключений.

Документом предлагаются обновленные величины штрафных санкций: ответственность юридических лиц, подавших отчеты с опозданием, будет оцениваться в сумме 100 тыс. Другой штраф за несдачу бухгалтерской отчетности будет действовать в случаях, если отчеты не были сданы до конца года, следующего за отчетным периодом.

В этой ситуации ответственным лицам придется заплатить в бюджет не менее 80 тыс. Но если субъект хозяйствования относится к числу компаний, обязанных проводить аудит отчетности, ставки штрафных санкций увеличиваются: для должностных лиц при продолжительной просрочке - 100-200 тыс. Обновленные размеры штрафов предполагается ввести через изменение норм КоАП с начала 2021 года.

Ответственность работодателя за непредоставление отпуска Штраф за несвоевременную сдачу бухгалтерской отчетности может быть выставлен как субъекту хозяйствования юридическому лицу , так и его должностным лицам. В первом случае ориентироваться надо на нормы Налогового кодекса, такие взыскания назначаются налоговиками без судебных разбирательств. К работникам предприятий должностным лицам административные меры ответственности могут применяться только в соответствии с нормами КоАП РФ. Штраф за несдачу бухгалтерской отчетности в 2019 году Подача бухотчетности — обязанность всех предприятий, работающих на территории РФ, она закреплена пп. Один экземпляр отчетности должен быть сдан в налоговую инспекцию. Отдельный комплект документов готовится для отправки в Росстат с 2020 года это требование утрачивает актуальность.

Калькулятор штрафа за непредставление налоговой декларации (расчета по взносам)

Тема: Штрафы, ответственность Налоговый орган может инициировать закрытие организации исключить из реестра если юридическое лицо не сдает отчетность в течение 12 месяцев, и отсутствует движения денег по всем расчетным счетам также в течение года пункт 1 статьи 21. Процедура исключения из реестра утверждена приказом ФНС России от 19 августа 2010 г. При этом если организация обязана платить налоги и взносы, но в течение отчетного налогового периода у нее не было налогооблагаемых операций, она не освобождается от обязанности подавать нулевую отчетность в контролирующие органы не только в налоговую инспекцию, но и в фонды — ФСС, ПФ РФ. За несвоевременную сдачу нулевых деклараций в ИФНС инспекция может взыскать штраф в размере 1000 руб. Если руководителем компании является учредитель, то штраф за несданную отчетность будет наложен на него.

Штраф за непредставление или несвоевременное представление налоговых деклараций

Рассказываем, чем грозят налогоплательщикам такие сбои и что делать, чтобы минимизировать потери. Как наказывают за несдачу отчетности Несвоевременное представление налоговой декларации расчета по страховым взносам влечет начисление штрафа по ст. Штраф начисляется за каждый полный или неполный месяц просрочки. Счет заблокируют, если просрочка сдачи декларации превысит 10 дней пп. Открыть новый счет организация при этом не сможет п. Фактически блокировка означает невозможность дальнейшей работы. Решение об отмене блокировки налоговики примут не позднее одного дня, следующего за днем представления организацией налоговой декларации пп.

ПОСМОТРИТЕ ВИДЕО ПО ТЕМЕ: КАК СДАТЬ БУХГАЛТЕРСКУЮ ОТЧЕТНОСТЬ ВОВРЕМЯ и не попасть под штраф?Резонансное письмо ФНС России об аннулировании налоговых деклараций: профилактика нарушений или дискредитация конституционных прав? Оно подготовлено в рамках реализации мероприятий приоритетной программы "Реформа контрольно-надзорной деятельности" и Стандарта комплексной профилактики нарушений обязательных требований. Обозначенная ведомством ключевая цель письма заключается в профилактике нарушений законодательства о налогах и сборах, связанных с представлением в налоговые органы деклараций по налогу на прибыль и НДС, которые формально соответствуют требованиям Налогового кодекса , от лица компаний, подпадающих под ряд признаков, свидетельствующих о фиктивной деятельности таких юридических лиц. При соответствии поданной налоговой декларации критериям, изложенным в данном письме, налоговый орган может аннулировать налоговую декларацию со всеми вытекающими последствиями. На первый взгляд, письмо носит положительный характер: указывает вектор государственной борьбы с фирмами-однодневками, "обнальщиками" и прочими компаниями, которые хотят получить необоснованную налоговую выгоду. Но давайте попробуем разобраться с логикой данного письма и понять, все ли перечисленные в нем критерии являются законными, не нарушают ли они права добросовестных организаций. Критерии, при которых налоговый орган может аннулировать налоговую декларацию В своем письме ФНС России указала несколько оснований для аннулирования налоговой декларации.

Сбои при отправке отчетности в ФНС: кто виноват и что делать

Сбои при отправке отчётности в налоговую: кто виноват и что делать Прочтёте за 4 мин. За технические ошибки ФНС обещает не штрафовать Поделиться: При сдаче отчётности в электронной форме могут возникать разного рода ошибки и технические сбои, которые приводят к несвоевременному поступлению отправленных деклараций в ИФНС, отсутствию результирующих квитанций и прочим проблемам, грозящим бизнесу неприятностями. Рассказываем, чем могут обернуться для налогоплательщиков такие сбои и что делать, чтобы минимизировать потери.

.

Ответственность за непредоставление налоговой декларации

.

Сбои при отправке отчётности в налоговую: кто виноват и что делать

.

Штрафы за несвоевременную сдачу отчетности. Ошибки в отчетности. Ответственность и последствия

.

Санкции за несвоевременную сдачу отчетности в налоговую инспекцию

.

.

.

Случайно зашел на форум и увидел эту тему. Могу помочь Вам советом. Вместе мы сможем найти решение.

ет точно)!

Вы допускаете ошибку. Предлагаю это обсудить. Пишите мне в PM, поговорим.