Страховка на случай смерти

Страховая защита действует круглосуточно. При определении страховой премии в долларах США, сумма, подлежащая уплате в рублях, определяется по курсу ЦБ РФ соответствующей валюты на дату оплаты. При наступлении страхового случая свяжитесь с нами по телефону 8 800 100 05 45 или по номеру, указанному в вашем страховом полисе, в течение 24 часов после случившегося Действуйте согласно указаниям работника компании Пример программы Сергею 28 лет, он работает старшим продавцом-консультантом в крупном магазине цифровой техники. Размер страховой выплаты в случае смерти по любой причине составит 5 000 000 рублей. При установлении инвалидности по любой причине I, II группы, Сергей будет освобожден от уплаты взносов по программе, при этом его защита в размере 5 000 000 рублей по риску ухода из жизни по любой причине сохранится.

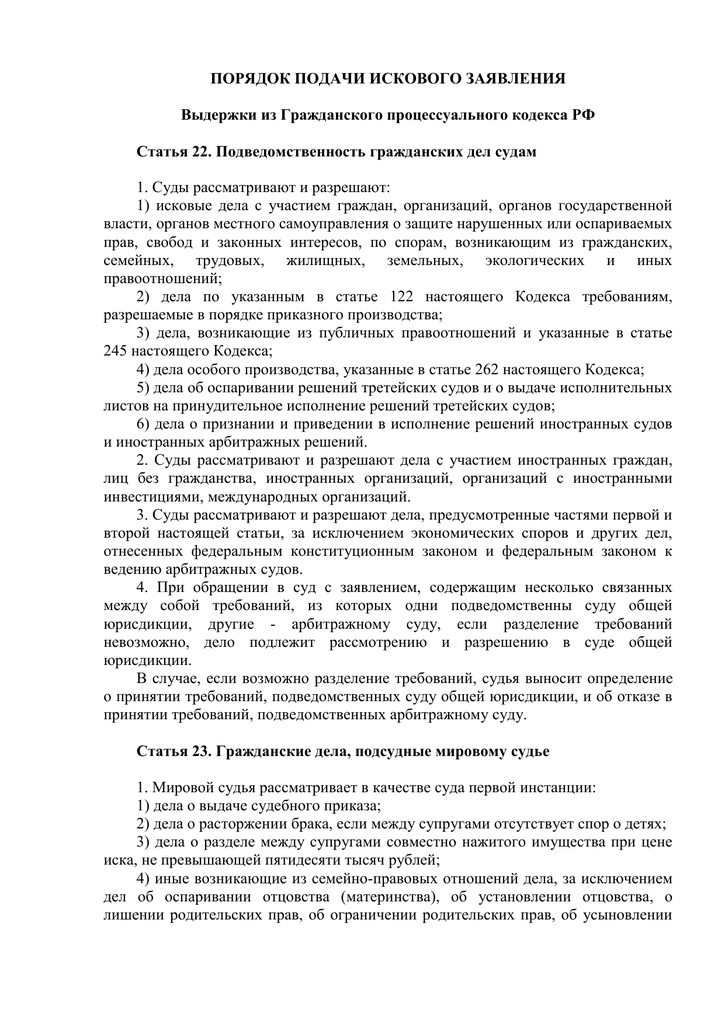

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

- Сколько стоит застраховать жизнь человека

- СТРАХОВАНИЕ НА СЛУЧАЙ СМЕРТИ И ПОТЕРИ РАБОТОСПОСОБНОСТИ

- Полис страхования жизни и здоровья

- Страховка на все случаи смерти

- Как выплачивается страховая сумма при смерти по страхованию жизни

- Застраховать жизнь на миллион долларов, или Сколько стоят украинцы

- Пресса о страховании, страховых компаниях и страховом рынке

- Страхование жизни

Сколько стоит застраховать жизнь человека

ВИДЕО ПО ТЕМЕ: Какие документы нужны при наступлении страхового случая?Каждая из этих групп страхования существует в чистом виде и используется на практике. Вместе с тем нередко в одном договоре сочетаются разные страховые обязательства. Например, распространено так называемое смешанное страхование жизни, которое соединяет в одном договоре страхование на случай смерти, дожитие и от несчастных случаев и болезней.

По условиям договоров страхования на случай смерти страховая выплата осуществляется только в случае смерти застрахованного лица. Страхователь может заключить договор в отношении собственной жизни или жизни другого лица.

В последнем случае для заключения договора требуется письменное согласие застрахованного лица. При пожизненном страховании не устанавливается срок, договор действует до наступления смерти застрахованного. Поэтому согласованная сумма обязательно будет выплачена, неизвестен только момент выплаты. При срочном страховании в том случае, если в течение срока действия договора например, 5 лет смерть застрахованного не наступила, никаких выплат не производится.

Пожизненное страхование Застрахованными по договору пожизненного страхования могут быть лица в возрасте до 65-70 лет. Основанием для заключения договора является письменное заявление установленной формы, подписанное страхователем. В этом заявлении кроме прочих содержатся вопросы, касающиеся состояния здоровья застрахованного, что позволяет страховщику точнее оценить степень принимаемого на себя риска.

Страховую компанию интересуют наличие инвалидности у застрахованного, кардиологических, онкологических, неврологических и других заболеваний, факты длительной более 30 дней временной нетрудоспособности и госпитализации более 10 дней за последние 3-5 лет и т. Если у человека есть проблемы со здоровьем, ему задают более детальные вопросы и в конечном счете могут предложить пройти медицинское обследование. Последнее обычно используется при приеме на страхование пожилых людей.

Как правило, на страхование не принимаются инвалиды и тяжелобольные лица. По договорам страхования, заключенным с врачебным освидетельствованием, обязанность страховщика осуществить страховую выплату начинается с момента вступления договора в силу.

При заключении же договора без освидетельствования страховая организация в течение первых лет вводит определенные ограничения. Например, в первый год страхования сумма может быть выплачена в том случае, если смерть наступила в результате только несчастного случая или острого инфекционного заболевания. Если причина смерти в течение первых двух лет страхования связана с болезнью, скрытой страхователем, выплата не производится. При заключении договора страхователю предоставляется право назначить одного или несколько выгодоприобретателей для получения страховой выплаты.

Несмотря на то что это условие не является обязательным, его соблюдение позволяет существенно сократить срок выплаты в случае смерти застрахованного, поскольку известны конкретные получатели. Если же такое лицо не назначено, то в силу вступает наследственное право, что может существенно замедлить решение вопроса о страховой выплате.

Страхователь с согласия застрахованного в период действия договора вправе изменить ранее данное им распоряжение и назначить другое лицо, подав об этом письменное заявление. Договор заключается на страховую сумму, согласованную между страхователем и страховой компанией. Если страхователь заявляет высокую страховую сумму, то застрахованному обычно предлагается пройти медицинское обследование. Размер страховых тарифов зависит от возраста чем человек старше, тем они выше и пола для мужчин это страхование дороже застрахованного, его профессии, состояния здоровья, жизненных привычек курение, употребление алкоголя, занятие спортом и т.

Она может быть внесена единовременно, но чаще ее уплачивают за каждый год вперед. По желанию страхователя ему предоставляется рассрочка: премию можно вносить вперед за полгода, квартал, месяц. Страхователь имеет право уплачивать премию в течение всего периода действия договора пожизненно, но обычно до возраста 80-85 лет либо в первые 10 или 20 лет.

Такой порядок уплаты позволяет страхователю выбрать наиболее удобный для него срок выполнения обязательств по договору. При этом самые низкие тарифы установлены при пожизненной уплате, а высокие — при 10-летнем периоде расчетов. Если договор страхования не оплачен полностью и страхователь прекращает вносить очередные взносы, то в зависимости от числа оплаченных лет могут наступить разные последствия.

В случае оплаты менее чем за два года договор прекращается без возврата страхователю какой бы то ни было части уплаченных взносов. Если премия внесена за два года и более, страховщик продолжает нести обязательства в полной страховой сумме, но пожизненное страхование трансформируется в срочное.

При этом срок, в течение которого после прекращения уплаты очередных взносов страховая компания несет риск выплаты, зависит от возраста застрахованного на день заключения договора и количества лет, в течение которых вносились взносы. Например, если договор оплачен ровно за два года, его продление для 40-летнего застрахованного может составить один год, при оплате договора за пять лет — четыре года и т.

Обычно на страховом полисе делается запись о сроке, в течение которого договор сохраняет силу. После истечения соответствующего срока договор прекращается без возврата страхователю ранее уплаченных взносов. Срочное страхование При срочном страховании страховая компания выплачивает оговоренную сумму в случае смерти застрахованного в период действия договора.

Если он дожил до окончания срока страхования, то никаких выплат не полагается. Такие договоры заключаются на срок от 1 года до 20 лет, но не более чем на период, по истечении которого застрахованный достигнет 65-70-летнего возраста. Страховая сумма может устанавливаться в любом размере.

Однако если договор заключается на стандартные ограниченные суммы, применяется упрощенная процедура его оформления. Достаточно ответить на медицинские вопросы анкеты страховщика, и при удовлетворительных ответах стороны подписывают договор.

Если ответы не устраивают страховую компанию или страхователь выбирает более высокую страховую сумму, необходимо пройти врачебное освидетельствование. Как и при пожизненном страховании, при заключении договора без медицинского осмотра страховщик обычно ограничивает свои обязательства по выплате в начальный период страхования. Тарифы дифференцированы в зависимости от продолжительности срока страхования, пола и возраста застрахованного. Их величина несколько ниже, чем при пожизненном страховании, где частота наступления страховых случаев выше.

Существует большое число видов срочного страхования на случай смерти. Страхование с неизменной страховой суммой является самой простой и дешевой формой срочного страхования. Как видно из названия, по этим договорам страховая сумма и взносы остаются неизменными в течение всего срока страхования.

По договорам страхования с постоянно увеличивающейся страховой суммой эта сумма ежегодно увеличивается на обусловленный процент, что ведет к соответствующему росту страховых взносов.

При страховании с постоянно уменьшающейся страховой суммой последняя ежегодно уменьшается на предусмотренную величину до тех пор, пока не будет равна нулю в конце срока страхования. При этом страховые взносы остаются постоянными, а период их уплаты устанавливается короче, чем срок страхования, во избежание досрочного прекращения договоров путем неуплаты очередных взносов в последний период страхования.

Нередко договор такого страхования заключают на случай смерти заемщика — физического лица. Банк или иной кредитор, предоставляя кредит заемщику, обязывает последнего застраховаться на случай смерти на сумму, равную размеру кредита с процентами, то есть на величину задолженности. Срок страхования равен периоду, на который предоставлен кредит. По мере погашения задолженности перед кредитором снижается и страховая сумма по договору.

В случае смерти заемщика до исполнения своих обязательств в полном объеме страховщик возмещает банку непогашенную часть задолженности за счет страховой выплаты.

При страховании с правом возобновления договора страхователю предоставляется возможность возобновить в ограниченный период закончившийся договор без медицинского освидетельствования. Например, вместо заключения договора страхования на 20 лет можно заключить возобновляемый пятилетний договор, который предоставляет возможность продлевать его каждые пять лет. При этом страховая сумма остается постоянной, а взносы увеличиваются при каждом возобновлении в зависимости от возраста, достигнутого застрахованным на дату продления, то есть страховая защита с каждым разом становится все дороже.

Страхование с правом перевода в пожизненное страхование предоставляет страхователю возможность конвертировать весь или часть договора срочного страхования в договор пожизненного страхования. Постоянные взносы при этом несколько выше, с тем чтобы покрыть расходы по конвертированию. После перевода страховые взносы будут исчисляться на основе тарифов по пожизненному страхованию для возраста застрахованного на момент переоформления договора. Страхователей, которые даже при отсутствии страхового случая хотят хоть что-то получить от страховой компании, привлекает страхование с возвратом страховых взносов.

Застрахованному при дожитии его до окончания срока страхования выплачивается сумма, близкая к величине уплаченных взносов за весь срок договора. Такое страхование однако значительно дороже ранее рассмотренных видов. Свои особенности имеет страхование пособия на случай потери кормильца. По такому договору после смерти застрахованного его жена или ребенок в течение определенного числа лет могут получать регулярную выплату в заранее оговоренном размере.

По некоторым видам страховщики предлагают варианты, в которых кроме обязанности выплатить страховую сумму в случае смерти застрахованного предусмотрены обязательства произвести страховые выплаты при временной и или постоянной утрате трудоспособности, наступлении инвалидности, то есть имеет место сочетание в одном договоре страхования на случай смерти и от несчастных случаев и болезней.

Например, у заемщика кредита кроме смерти может наступить временная или постоянная нетрудоспособность и как следствие — утрата доходов, что создает проблемы с погашением задолженности перед банком.

В такой ситуации страховая компания совместно с застрахованным участвует в расчетах с кредитором.

Страхование жизни или страхование от несчастного случая — в чем разница? Фото: SEB Люди часто не понимают, в чем разница между страхованием жизни и страхованием от несчастного случая. При выборе страховки важно четко осознавать, кому и в каком случае выплачивается страховое возмещение. Страхование жизни дает чувство финансовой защищенности близким Целью страхования жизни является оказание финансовой поддержки близким застрахованного лица в случае его смерти. Стоит застраховать свою жизнь во имя благополучия близких людей — страхование вашей жизни придаст им чувство финансовой защищенности и позволит справляться с жизненными трудностями даже тогда, когда вы сами не сможете о них заботиться. При страховании жизни выплата страхового возмещения не зависит от того, наступила ли смерть в результате несчастного случая или болезни.

СТРАХОВАНИЕ НА СЛУЧАЙ СМЕРТИ И ПОТЕРИ РАБОТОСПОСОБНОСТИ

Каждая из этих групп страхования существует в чистом виде и используется на практике. Вместе с тем нередко в одном договоре сочетаются разные страховые обязательства. Например, распространено так называемое смешанное страхование жизни, которое соединяет в одном договоре страхование на случай смерти, дожитие и от несчастных случаев и болезней. По условиям договоров страхования на случай смерти страховая выплата осуществляется только в случае смерти застрахованного лица. Страхователь может заключить договор в отношении собственной жизни или жизни другого лица. В последнем случае для заключения договора требуется письменное согласие застрахованного лица.

Полис страхования жизни и здоровья

Основным страхуемым риском всегда является уход человека из жизни. Но будут ли события, повлекшие смерть, являться страховыми и смогут ли выгодоприобретатели получить компенсацию, зависит от условий конкретного договора. Как правило, к числу страховых случаев не относятся самоубийство, нарушение схемы лечения, предписанной врачом, пластические операции и другие дополнительные риски, которым застрахованное лицо подвергает себя сознательно. Срочное страхование жизни на случай смерти доступно гражданам до достижения ими 75 лет. Но чем больше лет застрахованному лицу, тем выше будут взносы, так как риск наступления смерти возрастает. Помимо возраста, на цену полиса влияет и состояние здоровья клиента.

Отсроченное страхование Введение Страховые системы предназначены для уменьшения неблагоприятных финансовых последствий случайных событий определенного вида. Лица или организации, включенные в эти системы, руководствуются моделями полезности для выражения своих предпочтений, стохастическими моделями для выражения неопределенности финансовых последствий и экономическими принципами при ценообразовании. Соглашения достигаются после проведения анализа этих моделей. В статье Модели индивидуальных рисков на коротком интервале времени была рассмотрена элементарная модель финансовых последствий случайных событий, в которой заранее не известны ни тот факт, что событие непременно наступит, ни размер последствий такого события. В этой модели время действия страхового договора предполагалось достаточно коротким, вследствие чего неопределенность инвестиционного дохода можно игнорировать. Теперь мы будем развивать модели страхования жизни, предназначенные для уменьшения финансовых последствий такого случайного события, как безвременная смерть. Из-за долгосрочного характера этого вида страхования величина инвестиционного дохода, получаемого вплоть до момента выплаты, привносит значительный элемент неопределенности. Эта неопределенность имеет две причины: неизвестная доходность и неизвестная продолжительность инвестиционного периода. На протяжении всего изложения для моделирования неопределенности, связанной с инвестиционным периодом, будет использоваться некоторое распределение вероятностей. Для неопределенных инвестиционных доходов рассматривается детерминистическая модель.

Страховка на все случаи смерти

Порядок выплат и необходимые документы Для подтверждения наступления страхового случая выгодоприобретателю необходимо собрать пакет необходимых документов. Процесс получения выплаты не так уж сложен, как может показаться на первый взгляд, однако требует внимательности и оперативности. Прежде всего, выгодоприобретателю необходимо уведомить страховую организацию о несчастном случае.

.

Как выплачивается страховая сумма при смерти по страхованию жизни

.

Застраховать жизнь на миллион долларов, или Сколько стоят украинцы

.

Пресса о страховании, страховых компаниях и страховом рынке

.

Страхование жизни

.

.

.

УЛЕТ