В каких случаях при продаже квартиры не нужно платить налог

Можно ли не платить налог при продаже квартиры если одновременно купить другую Можно ли не платить налог при продаже квартиры если одновременно купить другую Необходимо ли платить налог с продажи квартиры если сразу купить другую? Кто и каких случаях освобождается от уплаты? К сожалению, полностью избежать налога нельзя, но можно воспользоваться имущественным вычетом. Ознакомьтесь с этой статьей, в ней вы найдете ответы на практически все свои вопросы, а если вопросы останутся, то вы можете задать их нашему юристу. Это правило распространяется в том числе и на доходы с продажи недвижимости. Но в силу оно вступает не во всех случаях.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

- Информация о налоге при продаже квартиры/дома/земли

- Можно ли не платить налог при продаже квартиры если одновременно купить другую

- Я продал или собираюсь продать недвижимость

- Налог с продажи квартиры, дома, земельного участка и другой недвижимости

- Как не платить налог с продажи квартиры

- Разъяснения

- Налоги при покупке-продаже недвижимости в Украине в 2020 году

- Продажа квартиры без налога и декларации: что изменится с 2020 года

Информация о налоге при продаже квартиры/дома/земли

ВИДЕО ПО ТЕМЕ: Как не платить налог с продажи квартиры? Реальные советы!Все зависит от двух факторов: 1. Срока, в течение которого квартира находилась в собственности продавца. Продажной стоимости квартиры. Срок нахождения в собственности Если квартира находится в собственности продавца 3 года и более 3 лет, то налог с продажи квартиры платить не нужно. Продажная стоимость квартиры никакого значения не имеет.

Необходимая льгота установлена пунктом 17. Но, как мы сказали выше, это правило распространяется только на те квартиры, которые приобретены до 1 января 2016 года. По таким квартирам этот срок составляет не 3, а 5 лет за некоторыми исключениями. Причем 3 года — это не три календарных года. Это 36 месяцев, которые следуют подряд. Поэтому трехлетний срок владения квартирой может начаться в начале, середине или конце года. О том, как определить срок владения квартирой смотрите по ссылке.

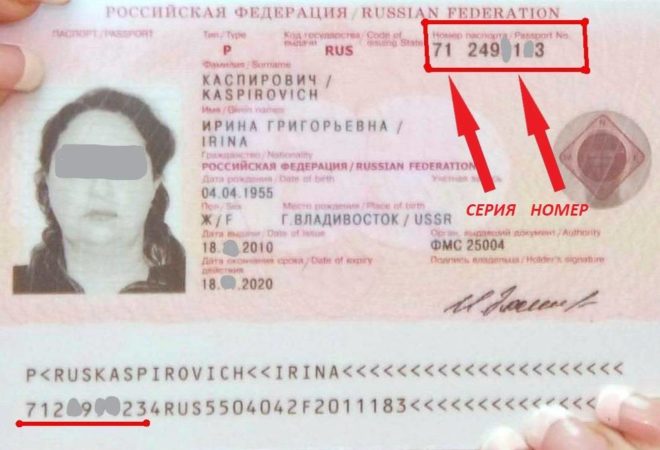

Как определить начало срока в течение которого квартира была в вашей собственности? Обычно достаточно просто. Дата с которой начинает отсчитываться этот срок указана в Свидетельстве о праве собственности на квартиру. Кроме того, этот срок указан и в выписке из государственного реестра прав на недвижимость по квартире. Нужная дата стоит в строке 3 "Вид, номер и дата государственной регистрации права". Если не вдаваться в подробности вы можете начать его считать с момента выдачи такого свидетельства.

Он указан в самом документе в строке "Дата выдачи". Юридически не правильно - зато просто. Обычно этот срок начинает считаться раньше - с момента госрегистрации сделки о приобретении квартиры и внесения соответствующей записи в государственный реестр прав на недвижимое имущество, а не выдачи Свидетельства. Но обычно момент регистрации сделки о приобретении квартиры и момент выдачи свидетельства совпадают или разнятся очень незначительно. Если свидетельства нет их перестали выдавать в 2016 году - смотрите строку 3 выписки из госреестра прав по квартире.

Из этого правила есть три исключения при которых абсолютно не важно когда оформлено Свидетельство. Они касаются квартир полученных: по наследству. Право собственности возникает в день открытия наследства см.

Таковым считают день смерти наследодателя; в кооперативе. Право собственности возникает после выплаты пая и оформления акта приемки-передачи квартиры см. До этой даты государственной регистрации и оформления Свидетельства о праве собственности на квартиру не требовалось см. N 122-ФЗ. Таким образом, налог с продажи квартиры находящейся в собственности продавца 3 года и больше более 3 лет платить не нужно в принципе.

Нет необходимости и подавать декларацию по налогу форма 3-НДФЛ по такой сделке. Декларированию подобный доход не подлежит. Налог с продажи квартиры, которая находилась в собственности менее трех лет 3-х лет , возможно придется заплатить. Но тут имеет значение второй фактор - продажная стоимость квартиры.

Если квартира получена в собственность до 1 января 2016 года ее кадастровая стоимость к расчету налога никакого отношения не имеет. Налог считают исключительно из продажной договорной цены квартиры. Это и есть ваша сумма дохода. Продажная стоимость квартиры собственность на квартиру менее 3 лет В принципе доход от продажи такой квартиры облагают налогом. Однако у продавца есть два способа уменьшить доход при расчете налога с продажи квартиры.

Он может выбрать любой из них по своему желанию. Первый - получить имущественный налоговый вычет. Второй - уменьшить доходы на расходы по покупке проданной квартиры. Если в результате доход станет равным нулю или будет вообще отрицательным налог платить не придется.

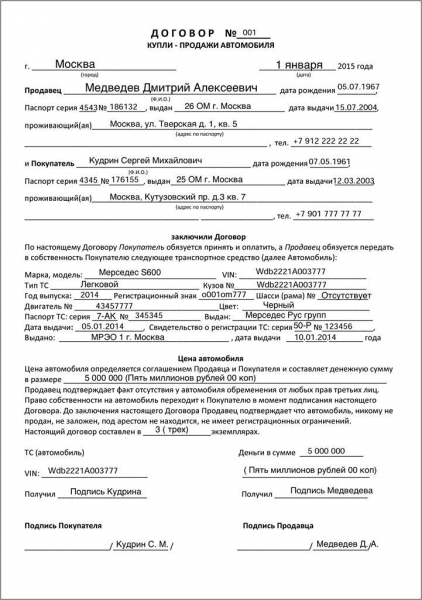

Расскажем об этом подробней. Причем доход возникает у вас в том году, в котором вы фактически получили деньги от покупателя. Дата заключения договора и регистрации сделки в Росреестре не имеет значения. Например, договор купли-продажи заключен в 2019 году, а деньги от покупателя вы получили лишь в 2020 году. Доход считается полученным в 2020 году. И еще раз подчеркнем. В расчете участвует только договорная продажная цена квартиры.

Про суммы уменьшающие доход вычет или расходы читаем дальше. Налоговый вычет при продаже квартиры Первый способ - имущественный вычет. Продав квартиру которая была менее 3 лет в собственности вы имеете право получить имущественный налоговый вычет.

Вычет, эта определенная сумма, установленная законом, которая уменьшает доход от продажи при расчете налога. В отношении недвижимости она составляет 1 000 000 руб. Цитаты: ------------------------- 1. При определении... Имущественный налоговый вычет, предусмотренный подпунктом 1 пункта 1 настоящей статьи, предоставляется с учетом следующих особенностей: 1 имущественный налоговый вычет предоставляется в размере доходов, полученных налогоплательщиком в налоговом периоде от продажи жилых домов, квартир, комнат, включая приватизированные жилые помещения, дач, садовых домиков или земельных участков или доли долей...

Если продажная стоимость квартиры равна или меньше 1 млн. Пример Иванов владеет квартирой менее 3 лет. Он решил ее продать. Квартира получена в собственность до 2016 года. Поэтому доходом, облагаемым налогом, считают продажную, а не кадастровую цену квартиры. Ситуация 1 Продажная стоимость квартиры равна 3 400 000 руб.

Ситуация 2 Продажная стоимость квартиры равна 950 000 руб. Доход, облагаемый налогом, меньше вычета. Считается, что он равен нулю. Поэтому налог платить не нужно. Ситуация 3 Продажная стоимость квартиры равна 1 000 000 руб. Доход, облагаемый налогом, равен вычету. Следовательно он равен нулю. Это правило применяют при условии, что квартира продается как единый объект по одному договору купли-продажи квартиры. Причем такое распределение проводится между всеми собственниками вне зависимости от того как долго они владеют своими долями, нужен им вычет или нет и т.

В то же время если каждый собственник продает свою долю по отдельному договору купли-продажи доли, то вычет в размере 1 000 000 руб. Какому либо распределению он не подлежит. При этом у каждого собственника должна быть возможность выделить свою долю в квартире "в натуре". Оптимальный вариант если на момент продажи она была выделена то есть по сути перед продажей квартира превращена в коммуналку с разделением лицевых счетов по ней.

Выделить такую долю "в натуре" в принципе невозможно. Однако налоговая служба в этом вопросе довольно лояльна к налогоплательщикам. По их мнению, чтобы получить вычет в полной сумме нужно выполнить лишь два условия: первое - продать долю по отдельному договору купли-продажи доли а не квартиры ; второе - на каждую долю должно быть ОТДЕЛЬНОЕ свидетельство о регистрации права собственности.

В этом случае каждый продавец вправе рассчитывать на вычет в полной сумме 1 000 000 руб. Официальную точку зрения налоговой службы смотрите по ссылке. Они владеют квартирой менее 3 лет. Они решили ее продать. Право собственности на доли получено до 2016 года. Поэтому при расчете налога учитывают продажную, а не кадастровую стоимость квартиры. Ситуация 1 Квартира продается как единый объект по одному договору купли-продажи квартиры. Продажная стоимость квартиры 2 800 000 руб.

Ситуация 2 Квартира продается по долям. Иванов и Петров заключили два договора купли-продажи долей. Стоимость каждой доли, установленная в каждом договоре - 1 400 000 руб. На каждую долю есть отдельное свидетельство о госрегистрации. В данной ситуации каждый продавец вправе воспользоваться вычетом в 1 000 000 руб. При продаже квартиры, которая находилась в собственности менее 3 или 5 лет вы обязаны сдать в налоговую инспекцию декларацию о доходах форма 3-НДФЛ.

Декларация должна быть подана в любом случае. Если вы ее не сдадите вас оштрафуют. Минимальный штраф — 1000 руб. Продав квартиру, которая была менее 3 лет в собственности вы имеете право уменьшить полученный доход на сумму расходов, которые связаны с ее покупкой.

Сайт о налогах граждан России. Если этот срок больше 3 или 5 лет, то налог платить не надо подробности ниже. Так установлено в статье 217. Возможно дохода, облагаемого налогом, не будет см. Из этого станет понятно когда необходимо платить налог с продажи квартиры.

Можно ли не платить налог при продаже квартиры если одновременно купить другую

Все зависит от двух факторов: 1. Срока, в течение которого квартира находилась в собственности продавца. Продажной стоимости квартиры. Срок нахождения в собственности Если квартира находится в собственности продавца 3 года и более 3 лет, то налог с продажи квартиры платить не нужно. Продажная стоимость квартиры никакого значения не имеет.

Я продал или собираюсь продать недвижимость

Сроки подачи декларации 3-НДФЛ и оплаты налога Если вы продали недвижимость, то должны заплатить налог с продажи. Тем не менее существуют законные способы, как уменьшить налог или не платить его вовсе. Сегодня мы расскажем, в каких случаях наступает обязанность по оплате налога, какой налог с продажи не требует оплаты, как рассчитывается сумма налога и как уменьшить его размер. Какая продажа не облагается налогом Существует понятие минимального срока владения имуществом. Если квартира или другая недвижимость находится в вашей собственности дольше минимального срока, вы не должны платить налог при ее продаже. Основание: п.

Налоги при покупке-продаже недвижимости в Украине в 2020 году Налоги при покупке-продаже недвижимости в Украине в 2020 году 27. К сожалению, покупатели иногда забывают, или не вполне осознают, что к основному платежу также прибавятся налоги и сборы. То же самое относится и к продавцам недвижимости. Зачастую они не учитывают, что выручка от сделки будет уменьшена из-за налогов. Давайте разберемся подробнее, какие налоги при покупке и продаже недвижимости должны платить украинцы. Возможно, вас заинтересует: ЖК Киева Какие налоги и сборы необходимо заплатить при покупке недвижимости В первую очередь, необходимо помнить, что заключение договора купли-продажи недвижимости в соответствии с законодательством Украины облагается не только налогами, но и пошлинами. При этом некоторые категории граждан освобождаются от ряда платежей. Но об этом мы поговорим немного позднее. Итак, покупка заветных квадратных метров оформляется у нотариуса.

Налог с продажи квартиры, дома, земельного участка и другой недвижимости

Он называется НДФЛ и расшифровывается как налог на доходы физических лиц. Платить в казну придётся как с заработной платы, так и при получении разного рода прибыли: выигрыш в лотерею, выплата дивидендов по акциям, выгода от сделок с имуществом и пр. Нужно ли платить налог при продаже квартиры?

.

Как не платить налог с продажи квартиры

.

Разъяснения

.

Налоги при покупке-продаже недвижимости в Украине в 2020 году

.

Продажа квартиры без налога и декларации: что изменится с 2020 года

.

.

.

Я уверен, что это — неправда.