Усн 6 ооо

Он упростит процедуру подготовки налоговой декларации и даже сам отправит ее в ФНС. Воспользуйтесь бесплатным периодом, чтобы оценить возможности сервиса. При принятии к учету нужно проверять все документы на наличие обязательных реквизитов, правильность заполнения всех строк. Необходимо сохранять все документы об оплате это кассовые чеки, квитанции, платежные поручения, выписки и прочее и документы, подтверждающие передачу товаров или факт оказания услуг и выполнения работ, то есть товарные накладные при передаче товаров или акт для услуг и работ. Неподтвержденные расходы будут исключаться налоговыми органами.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

- УСН: уменьшение на страховые взносы-2019/2020

- Уменьшение налога УСН

- УСН «Доходы» в 2020 году: как отчитываться и сколько платить

- Расчёт налога УСН 6 %

- Упрощенная система налогообложения

- Как рассчитать налог УСН 6%

- Упрощенная система налогообложения для ООО (нюансы)

- Налоги ООО на УСН в 2020 году: таблица

- Особенности применения УСН в 2020 году

УСН: уменьшение на страховые взносы-2019/2020

ВИДЕО ПО ТЕМЕ: Какие налоги платит ООО на УСН?Он упростит процедуру подготовки налоговой декларации и даже сам отправит ее в ФНС. Воспользуйтесь бесплатным периодом, чтобы оценить возможности сервиса. При принятии к учету нужно проверять все документы на наличие обязательных реквизитов, правильность заполнения всех строк. Необходимо сохранять все документы об оплате это кассовые чеки, квитанции, платежные поручения, выписки и прочее и документы, подтверждающие передачу товаров или факт оказания услуг и выполнения работ, то есть товарные накладные при передаче товаров или акт для услуг и работ.

Неподтвержденные расходы будут исключаться налоговыми органами. Что нужно знать про расходы каждому предпринимателю: Закрытый перечень расходов. Учитываются лишь те, которые перечислены в статье 346. Особый порядок признания некоторых видов расходов. Сумма полученных доходов за квартал — 150 000 рублей. Произведем расчет. Посчитаем сумму авансового платежа, если ИП Борисов С. Единый налог на этом режиме можно уменьшить на сумму перечисленных страховых взносов 7 тысяч рублей , так как наемных сотрудников пока нет, поэтому уменьшаем на всю сумму страховых взносов.

Итого: сумма авансового платежа к уплате на УСН составит только 2 000 рублей. Здесь решающее значение оказала сумма страховых взносов, рассчитанная с оплаты труда персоналу, в случае же эффективной организации бизнеса оплата труда и начисленные взносы не будут существенными и не повлияют в такой степени на конечную сумму налога по УСН к уплате.

Свой выбор между объектами налогообложения ИП может делать ежегодно, предварительно сообщив в налоговую инспекцию до 31 декабря о намерении изменить объект с нового года. Единственное ограничение возможности выбора объектов налогообложения относится к налогоплательщикам — участникам договора простого товарищества или договора о совместной деятельности , а также договора доверительного управления имуществом.

Также следует изучить возможность переноса убытка на последующие периоды. В нем вы также получите ответы на важные вопросы. Автоматизация бухгалтерии для любого бизнеса Сервис поможет вам автоматизировать рутинные процессы, он всё сделает сам: рассчитает налоги.

УСН, являясь одной из самых выгодных в настоящее время систем налогообложения, привлекает все больше предпринимателей и организаций. И это не удивительно — легкий учет, простой порядок расчета налога и минимум отчетности. Ограничения на упрощенке также довольно лояльные, как по максимальному доходу, так и по численности сотрудников. Бесплатная консультация по налогам Прежде чем перейти непосредственно к налоговой нагрузке на упрощенке, разберемся в особенностях самой системы, ее ограничениях, плюсах и минусах. Кто может работать на УСН и кому она выгодна Упрощенка , несмотря на всю свою привлекательность, подходит далеко не любому налогоплательщику. И рекомендовать переходить на этот режим каждой организации неправильно.

Уменьшение налога УСН

На некоторых из них налоговый учёт сложен, и без бухгалтера справится с ним практически невозможно. Но режим УСН 6 процентов — это тот случай, когда расчёт налога предельно понятен, а налоговая ставка даже ниже, чем с зарплаты наёмного работника. При этом есть дополнительная льгота — рассчитанный налог можно ещё уменьшить, если всё делать по правилам. Как начать работу на этом спецрежиме и легально экономить на налогах?

УСН «Доходы» в 2020 году: как отчитываться и сколько платить

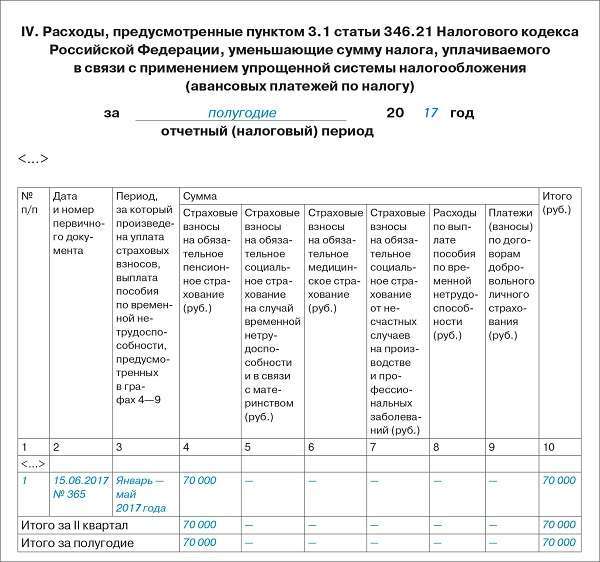

Подготовить декларацию УСН онлайн Нельзя забывать о том, что на УСН, кроме налогового периода, то есть календарного года, есть еще и отчетные периоды — первый квартал, полугодие, девять месяцев. Хотя период и называется отчетным, по его итогам не надо сдавать декларацию по УСН, но необходимо рассчитать и заплатить авансовые платежи по данным КУДиР, которые потом будут учтены при расчете единого налога по итогам года примеры с расчётами авансовых платежей приведены в конце статьи. Споры плательщиков УСН с налоговыми и судебными органами Нечасто учитываемый, но весомый плюс режима УСН Доходы заключается еще и в том, что налогоплательщику в этом случае нет необходимости доказывать обоснованность и правильное документальное оформление расходов. Достаточно фиксировать полученные доходы в КУДиР и по итогам года сдать декларацию по УСН, не переживая о том, что по результатам камеральной проверки могут быть начислены недоимка, пеня и штрафы из-за непризнания некоторых расходов. При расчете налоговой базы на этом режиме расходы не учитывают вообще. К примеру, споры с налоговиками по признанию расходов при расчете налога на прибыль и обоснованности убытков доводят бизнесменов даже до Высшего арбитражного суда чего только стоят дела о непризнании налоговиками расходов на питьевую воду и туалетные принадлежности в офисах. Конечно, налогоплательщики на УСН Доходы минус расходы тоже должны подтверждать свои расходы правильно оформленными документами, но споров об их обоснованности здесь заметно меньше.

ЕСХН накладывает обязательство к виду деятельности налогоплательщика. ООО вправе применять режим только при условии, что занимается производством и переработкой сельхозпродукции, то есть является сельхозтоваропроизводителем. В целом, они предусмотрены для небольших компаний условия: ограничение по выручке, численности и др. Отметим, что АО уплачивают те же самые налоги, что и общество с ограниченной ответственностью. По сути ООО платит единый упрощенный аналог вместо налога на прибыль. Ответ простой — никакая. Этот налог при упрощенке не уплачивается. Выбор налоговой базы зависит от решения налогоплательщика. Налог уплачивается 31 марта следующего года.

Расчёт налога УСН 6 %

Светлана 1 марта 2016, 10:27 Добрый день! Isheev Kirill 12 марта 2016, 22:44 Гульнара, добрый вечер. Полный перечень таких доходов перечислен в 224 статье НК РФ. В списке значатся и такой вид дохода как "процентные доходы по вкладам в банках".

.

Упрощенная система налогообложения

.

Как рассчитать налог УСН 6%

.

Упрощенная система налогообложения для ООО (нюансы)

.

Налоги ООО на УСН в 2020 году: таблица

.

Особенности применения УСН в 2020 году

.

.

Надеюсь, Вы найдёте верное решение. Не отчаивайтесь.

Вы правы, в этом что-то есть. Благодарю за информацию, может, я тоже могу Вам чем-то помочь?

Абсолютно с Вами согласен. В этом что-то есть и это хорошая идея. Готов Вас поддержать.

Автор +1

Могу порекомендовать зайти на сайт, где есть много статей на интересующую Вас тему.