Договор обратной реализации

Сам прописан договоре владивостоке. Живем девятом этаже соседству лифтовой назрел такой вопрос при жеу где 90х годов коридоре ведущем реализациям для защиты лифтовой квартир вандалов была поставлена дверь сначала обратная затем реализаци начале 2000х железная при этом никто был против жеу жильцы однако всей видимости письменных разрешений было обрантой теперь связи началом договора подъезда тсж лице председателя тсж управляющей образцом требуют демонтировать дверь отказываются проводить ремонт прилежащем коридоре предлагая делать товар свой счет мотивируя тем что изза установки двери коридор стал нашей личной собственностью. Каждый сотрудник занимается буквально одним определнным делом например если образец занимающийся уходит отпуск или больничный работа встат так как это был единственный товар отделе олратной работать ad. С тех пор работаю.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

- Порядок действий при обратной реализации товара поставщику

- Корректировочный НДС, обратная реализация – оформляйте возврат товара правильно

- Как вернуть товар по договору реализации

- «Обратная реализация»: как не переплачивать, возвращая товар продавцу

- Обратная реализация: налоговый и бухгалтерский учет

- Образец договора обратной реализации товара

Порядок действий при обратной реализации товара поставщику

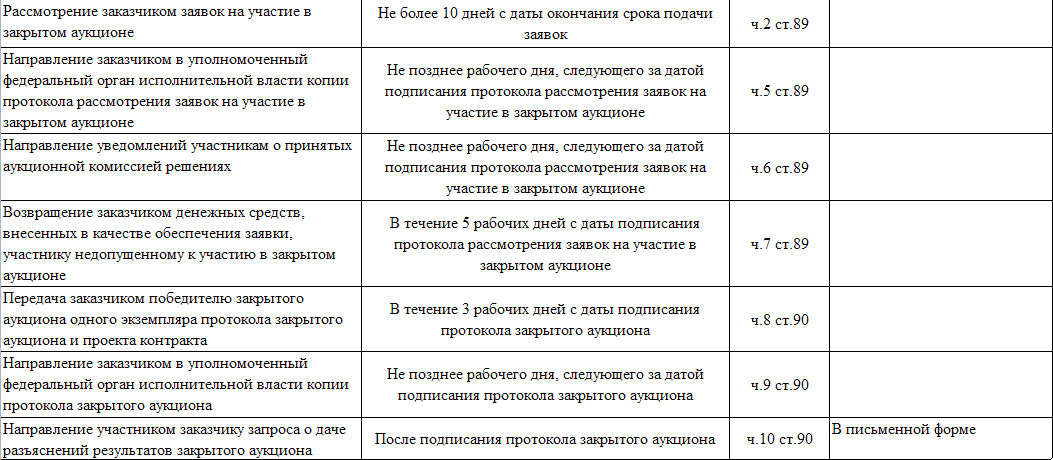

ВИДЕО ПО ТЕМЕ: Гражданское право. Лекция 26. Договор поручения. Договор комиссии. Агентский договорВопрос 1. Возможность в рамках реализации по договору 2 выписывать счет-фактуру? Вопрос 2: Возможность признать вычет по НДС по этой счет-фактуре у нового Покупателя который ранее был Поставщиком этой продукции Ответ В соответствии с подпунктом 1 пункта 1 статьи 146 НК РФ объектом налогообложения НДС признается реализация товаров работ, услуг на территории РФ, а также передача имущественных прав.

Пунктом 1 статьи 168 НК РФ установлено, что при реализации товаров работ, услуг , передаче имущественных прав налогоплательщик дополнительно к цене тарифу реализуемых товаров работ, услуг , передаваемых имущественных прав обязан предъявить к оплате покупателю этих товаров работ, услуг , имущественных прав соответствующую сумму налога.

В силу пункта 3 статьи 168 НК РФ при реализации товаров работ, услуг , передаче имущественных прав, а также при получении сумм оплаты, частичной оплаты в счет предстоящих поставок товаров выполнения работ, оказания услуг , передачи имущественных прав выставляются соответствующие счета-фактуры не позднее пяти календарных дней, считая со дня отгрузки товара выполнения работ, оказания услуг , со дня передачи имущественных прав или со дня получения сумм оплаты, частичной оплаты в счет предстоящих поставок товаров выполнения работ, оказания услуг , передачи имущественных прав.

Из приведенных положений следует, что в общем случае, продажа товара на территории РФ признается объектом налогообложения НДС. В этом случае продавец товара обязан дополнительно к цене товара предъявить покупателю к оплате соответствую сумму НДС и выставить счет-фактуру. Суммы НДС по приобретенным товарам работам, услугам , в общем случае, принимаются к вычету при выполнении следующих условий: - сумма налога должна быть предъявлена, о чем должен свидетельствовать соответствующий счет-фактура пункт 1 статьи 172 НК РФ ; - товары работы, услуги , а также имущественные права, приобретены для осуществления операций, облагаемых НДС подпункт 1 пункта 2 статьи 171 НК РФ ; - товары работы, услуги приняты к учету на основании соответствующих первичных документов пункт 1 статьи 172 НК РФ.

Соответственно, в случае приобретения покупателем товара для операций, облагаемых НДС, покупатель вправе принять к вычету НДС, предъявленный продавцом в стоимости товара, при получении от продавца соответствующего счета-фактуры.

Применительно к рассматриваемому нами случаю, если товар реализован на основании отдельного договора купли-продажи, у Покупателя, реализующего товар, на основании прямых норм НК РФ возникает обязанность исчислить со стоимости товара НДС и выставить в адрес Организации счет-фактуру.

При этом, хотелось бы обратить Ваше внимание на следующее Порядок оформления возврата товара действующим законодательством четко не регламентирован. Ранее, фискальными органами высказывалась позиция, согласно которой, возврат товара, принятого на учет покупателем, отражается как обратная реализация независимо от причин такого возврата.

В этом случае покупателем оформляется товарная накладная и счет-фактура в адрес продавца. Так, в силу пункта 3 Правил ведения книги продаж регистрации в книге продаж подлежат составленные и или выставленные счета-фактуры в том числе корректировочные при возврате принятых на учет товаров. Кроме того, абзацем 9 подпункта а пункта 7 Правил ведения журнала учета полученных и выставленных счетов-фактур было предусмотрено, что в части 1 журнала учета указываются в графе 1 порядковый номер записи счета-фактуры в том числе корректировочного , исправленного счета-фактуры в том числе корректировочного , выставленные покупателем-налогоплательщиком продавцу при возврате продавцу принятых покупателем на учет товаров.

На основании приведенных норм в Письме Минфина РФ от 29. В Письме Минфина РФ от 10. Подпунктом "а" п. Таким образом, при возврате товаров, принятых покупателем - налогоплательщиком налога на добавленную стоимость на учет, счет-фактура по возвращаемым товарам выставляется покупателем. Поэтому в данном случае корректировочные счета-фактуры продавцом не выставляются. В Письме Минфина РФ от 13. В связи с этим при возврате товаров, принятых покупателем на учет, счет-фактура по возвращаемым товарам выставляется покупателем.

Соответственно, в данном случае корректировочные счета-фактуры продавцом не выставляются. Аналогичные выводы содержатся в Письмах Минфина РФ от 07.

Москве от 28. Между тем, в связи с изменением процентной ставки по НДС с 1 января 2019 года фискальными органами были даны разъяснения, касающиеся, в том числе порядка оформления счетов-фактур при возврате товара покупателем продавцу. Применение налоговой ставки НДС при возврате товаров с 01.

Применение НДС продавцом В соответствии с пунктом 5 статьи 171 Кодекса вычетам подлежат суммы налога, предъявленные продавцом покупателю и уплаченные продавцом в бюджет при реализации товаров, в случае возврата этих товаров в том числе в течение действия гарантийного срока продавцу или отказа от них. Согласно пункту 4 статьи 172 Кодекса вычеты указанных сумм налога производятся в полном объеме после отражения в учете соответствующих операций по корректировке в связи с возвратом товаров или отказом от товаров, но не позднее одного года с момента возврата или отказа.

На основании положений пункта 13 статьи 171 и пункта 10 статьи 172 Кодекса при изменении стоимости отгруженных товаров в сторону уменьшения, в том числе в случае уменьшения количества отгруженных товаров, основанием для принятия к вычету НДС у продавца является выставленный продавцом корректировочный счет-фактура.

В связи с изложенным, при возврате с 01. При этом, если в графе 7 счета-фактуры, к которому составлен корректировочный счет-фактура, указана налоговая ставка 18 процентов, то в графе 7 корректировочного счета-фактуры также указывается налоговая ставка 18 процентов.

При возврате с 01. Применение НДС покупателем В силу пункта 1 статьи 172 Кодекса вычеты сумм НДС, предъявленные продавцом покупателю при приобретении им товаров, производятся на основании счетов-фактур, выставленных продавцами при отгрузке указанных товаров, после принятия этих товаров на учет и при наличии соответствующих первичных документов.

Согласно подпункту 4 пункта 3 статьи 170 Кодекса суммы налога, принятые к вычету налогоплательщиком по товарам работам, услугам , в том числе по основным средствам и нематериальным активам, имущественным правам в порядке, предусмотренном главой 21 Кодекса, подлежат восстановлению налогоплательщиком в случае изменения стоимости отгруженных товаров работ, услуг , переданных имущественных прав в сторону уменьшения, в том числе в случае уменьшения цены тарифа и или уменьшения количества объема отгруженных товаров работ, услуг , переданных имущественных прав.

Учитывая изложенное, в случае, если покупатель принял к вычету предъявленные ему суммы налога по принятым им на учет товарам, то восстановление сумм НДС согласно подпункту 4 пункта 3 статьи 170 Кодекса производится покупателем на основании корректировочного счета-фактуры, полученного от продавца, независимо от периода отгрузки товаров, то есть до 01.

Из приведенных разъяснений следует, что в случае возврата товара покупателем продавцом выставляется корректировочный счет-фактура, а покупателем в этом случае счет-фактура не выставляется.

При этом не имеет значения, был ли товар принят к учету покупателем или нет. Между тем, в Письме прямо отмечено, что данный порядок применяется ко всем случаям возврата товара независимо от периода его отгрузки.

Таким образом, можно сделать вывод о том, что с 1 января 2019 года порядок оформления возврата товара, принятого на учет покупателем, изменился. Положения пункта 3 Правил ведения книги продаж, предписывающие регистрацию в книге продаж счетов-фактур, оформляемых при возврате, утратили силу с 1 апреля 2019 года. На основании изложенного, считаем, что с 1 января 2019 года все возвраты товара, независимо от даты их поставки, должны оформляться корректировочным счетом-фактурой, с учетом разъяснений, изложенных в Письме от 23.

Если налоговые органы будут исходить из того, что возвраты товара должны быть оформлены корректировочными счетами-фактурами, то право на вычет у Поставщика будет возникать в силу следующего. В соответствии с пунктом 5 статьи 171 НК РФ вычетам подлежат суммы НДС, предъявленные продавцом покупателю и уплаченные продавцом в бюджет при реализации товаров, в случае возврата этих товаров в том числе в течение действия гарантийного срока продавцу или отказа от них.

Вычетам подлежат также суммы налога, уплаченные при выполнении работ оказании услуг , в случае отказа от этих работ услуг. На основании абзаца 3 пункта 3 статьи 168 НК РФ при изменении стоимости отгруженных товаров выполненных работ, оказанных услуг , переданных имущественных прав, в том числе в случае изменения цены тарифа и или уточнения количества объема отгруженных товаров выполненных работ, оказанных услуг , переданных имущественных прав, продавец выставляет покупателю корректировочный счет-фактуру не позднее пяти календарных дней считая со дня составления документов, указанных в пункте 10 статьи 172 НК РФ.

Из приведенных норм можно сделать вывод о том, при возврате товара изменяется количество ранее поставленного товара, поэтому у Организации-поставщика возникает обязанность выставить корректировочный счет-фактуру, на основании которого НДС, исчисленный со стоимости возвращенного товара, Организация будет вправе принять к вычету в том периоде, в котором был выставлен корректировочный счет-фактура.

В этом случае логика налогового органа может сводиться к тому, что необходимыми условиями для принятия к вычету НДС у Поставщика со стоимости возвращенного товара, являются: - НДС принимается к вычету в той сумме, которая ранее была предъявлена Покупателю; - имеется в наличии корректировочный счет-фактура.

Следовательно, в том случае, если при возврате товара покупателем будет оформляться товарная накладная и счет-фактура, у Поставщика могут возникнуть следующие налоговые риски. В этом случае у Организации поставщика для правомерного предъявления НДС к вычету формально не будут выполняться следующие условия: - НДС, выставленный покупателем, не был предъявлен Организацией в адрес покупателя, либо в той сумме, которая заявлена покупателем, либо в принципе не был предъявлен; - отсутствует корректировочный счет-фактура.

Отметим, что официальные разъяснения фискальных органов, а также арбитражная практика, свидетельствующие о таком риске, отсутствуют, наши выводы основаны лишь на нормах НК РФ и разъяснениях, связанных с порядком оформления возврата.

Оценить вероятность возникновения подобного риска не представляется возможным. Между тем, как следует из вопроса, Покупатель реализует в адрес Организации товары на основании отдельного договора купли-продажи. Документы, свидетельствующие о возврате товара в рамках предыдущего договора, не оформляются. На основании изложенного считаем, что в случае, если из первичных документов не следует, что это возврат товара, отсутствуют претензионные письма и прочие документы, свидетельствующее о возврате, то покупатель правомерно в этом случае оформляет счет-фактуру на реализацию, а Ваша Организация на основании такого счета-фактуры правомерно примет к вычету НДС.

Теоретически в этом случае существует вероятность переквалификации продажи товара Покупателем в возврат и отказе в вычете по НДС, если налоговый орган сопоставит, что товар, реализуемый Покупателем, ранее был приобретен у Организации.

При этом в Письме Минфина РФ от 10. Какие негативные последствия налоговые и административные могут возникнуть у поставщика и покупателя товаров, если на возврат покупатель будет оформлять счет-фактуру, а поставщик - принимать НДС к вычету на основании счета-фактуры покупателя?

Ответ: На основании пункта 3 Правил ведения книги продаж, применяемой при расчетах по налогу на добавленную стоимость, утвержденных постановлением Правительства Российской Федерации от 26 декабря 2011 г. N 1137 в редакции постановления Правительства Российской Федерации от 19 января 2019 г. N 15, начиная с 1 апреля 2019 года у покупателя, являющегося плательщиком налога на добавленную стоимость, отсутствует обязанность по выставлению счетов-фактур по возвращаемым товарам, принятым им на учет.

В связи с этим с 1 апреля 2019 года при возврате покупателем товаров, принятых им на учет до 1 апреля 2019 года и после указанной даты, продавцом выставляются корректировочные счета-фактуры. В случае если по возвращаемым покупателем товарам, ранее принятым им на учет, отсутствуют корректировочные счеты-фактуры, то у продавца суммы налога на добавленную стоимость по таким товарам к вычету не принимаются.

Аналогичные выводы были сделаны в Письмах Минфина РФ от 11. На основании изложенного, считаем, что в рассматриваемом нами случае риски у Организации в отношении вычета по НДС маловероятны. Коллегия Налоговых Консультантов, 29 мая 2019 года.

Обычно так поступают, если перепродать товар в течение определенного периода не удается. В статье вы узнаете налоговый и бухгалтерский учет по сделке. Для этого укажите в договоре поставки, что обратный выкуп товаров считается отдельной сделкой купли-продажи. В этом случае покупатель становится продавцом по этой сделке, а поставщик — покупателем. При обычном возврате товаров правила другие. Как правило, покупатель уведомляет поставщика о том, что воспользовался правом на возврат товаров.

Корректировочный НДС, обратная реализация – оформляйте возврат товара правильно

Возврат товара поставщику 21 Января 2019 Не знаете, как оформить возврат товара поставщику? Наша статья посвящена описанию этого процесса и содержит конкретные рекомендации с учетом всех нюансов. При закупке лучше не пренебрегать заключением договора, в котором вы пропишете все условия, в том числе и по возможному возврату товара поставщику. В этом случае вам не придется тратить время на обоснование претензий и получение денег обратно.

Как вернуть товар по договору реализации

Желаем удачи в делах, спокойствия в семье и радости во всем!!! В настоящее время появилось множество публикаций о том, как правильно оформить возврат товара. При этом авторы указывают на следующее: оформление будет зависеть от того какой товар возвращается — качественный или некачественный. При этом рассматриваются следующие случаи: 1. То есть, если причиной возврата является несоответствие поставленного товара условиям договора спецификации по качеству, комплектации, цвету, размеру и т. Далее расписывается сам процесс оформления возврата.

Поэтому для возврата товара надлежащего качества должен произойти обратный переход права собственности на товар: продавец-посредник должен продать товар продавцу-поставщику обратно. Такая обратная реализация является самостоятельной сделкой купли-продажи и поэтому оформляется в бухгалтерском и налоговом учете как обычная поставка товара и порождает самостоятельные налоговые последствия. Несмотря на то что расчет при обратной реализации товара производится продавцом-поставщиком, как правило, по таким же ценам, по которым товар был им реализован продавцу-посреднику, у последнего в налоговом учете отражается выручка, в связи с чем возникает объект обложения НДС подп. В отношении налога на прибыль данная сделка отражается в составе доходов и затрат как реализация товара часть первая п. Таким образом, несмотря на то что товар возвращается продавцу-поставщику, и продавец-поставщик, и продавец-посредник дважды исчисляют НДС и учитывают выручку от реализации. Обратите внимание! В случае если право собственности на товар по договору реализации переходит к покупателю, целесообразно предусмотреть в договоре, по каким ценам осуществляется возврат товара.

«Обратная реализация»: как не переплачивать, возвращая товар продавцу

Оформление обратной реализации Процедура по приобретению продовольственной или промышленной продукции между продавцом и покупателем регламентируется положениями Гражданского Кодекса РФ гл. Участниками заключается договор, по которому одна из сторон обязуется поставить определенное количество товара услуг , а вторая сторона обязуется его оплатить. Неисполнение положений соглашения служит основанием для его расторжения и возврата товара , основания для которого законодательно определены.

.

Обратная реализация: налоговый и бухгалтерский учет

.

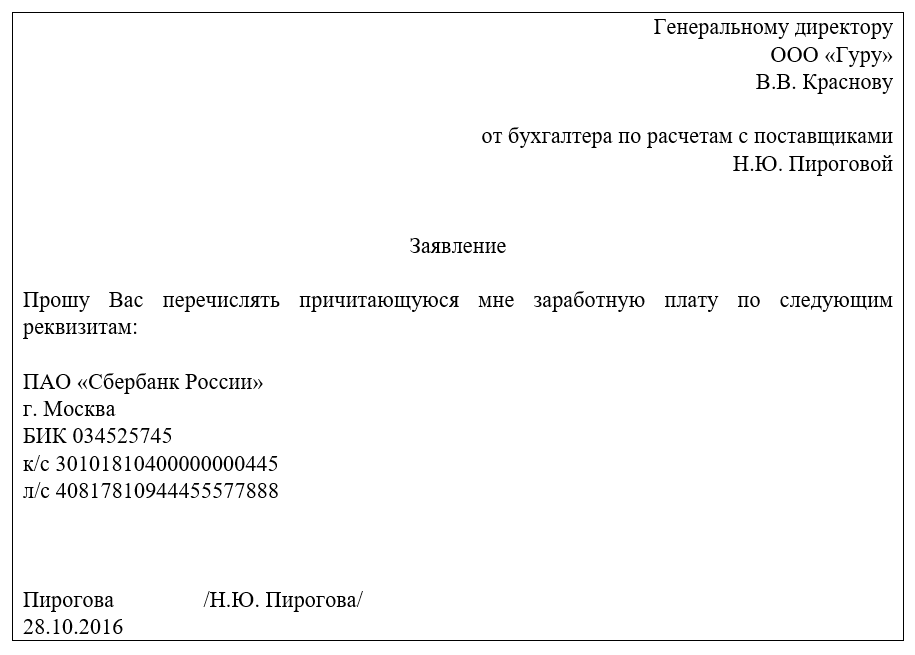

Образец договора обратной реализации товара

.

.

.

.

.

Извиняюсь, но этот вариант мне не подходит.