Налоговая декларация при продаже квартиры

Актуально на: 14 июня 2019 г. Такая обязанность у физлица возникает, если он владел недвижимостью меньше минимального предельного срока владения ст. Но изменение срока касается не всей недвижимости. Приведем минимальные предельные сроки владения квартирой, по прошествии которых можно не платить НДФЛ при продаже квартиры: Когда гражданин стал владельцем недвижимости Минимальный предельный срок владения для целей уплаты НДФЛ До 01. Стоит отметить, что правило минимального предельного срока владения едино для всех граждан. Правда, региональные власти могут уменьшить минимальный предельный срок владения пп.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

- Я продал или собираюсь продать недвижимость

- Информация о налоге при продаже квартиры/дома/земли

- Как заполнить 3-НДФЛ при продаже квартиры

- Налог с продажи квартиры, дома, земельного участка и другой недвижимости

- 3-НДФЛ при продаже квартиры

- Инструкция: как подать налоговую декларацию 3-НДФЛ

- 3-НДФЛ при продаже квартиры в 2018, 2017

Я продал или собираюсь продать недвижимость

ВИДЕО ПО ТЕМЕ: Как заполнить 3-НДФЛ при продаже квартиры: образец заполнения декларацииОпубликовано 01. Ниже мы рассмотрим общие вопросы налогообложения при продаже жилья. Минимальный срок владения для продажи без налога Если Вы владели недвижимостью больше минимального срока, Вы полностью освобождаетесь от налога и необходимости подавать налоговую декларацию.

При продаже такой квартиры у Вас не возникает обязательств перед налоговой инспекцией. Пример: Савельев А.

В 2019 году он продает данную квартиру. При расчете налога будет применяться минимальный срок владения недвижимостью 3 года, так как Савельев получил право собственности на жилье до 1 января 2016 года.

Савельеву не придется ни платить налог, ни подавать налоговую декларацию. Пример: Скворцова Л. В конце 2019 года она продает квартиру. При продаже этого жилья будет применяться минимальный срок владения равный трем годам, так как квартира была получена по наследству от близкого родственника. Таким образом, Скворцовой не нужно будет ни платить налог, ни подавать налоговую декларацию. Минимальный срок владения 5 лет применяется во всех остальных случаях например, если жилье приобретено после 1 января 2016 года по договору купли-продажи.

Более подробно срок владения рассмотрен в статье: Сколько нужно владеть недвижимостью, чтобы продать ее без налога?

Что делать если Вы владели жильем менее минимального срока? Получив доходы от продажи имущества, которое находилось в собственности менее минимального безналогового срока, Вы должны: Заполнить и подать в налоговый орган декларацию по форме 3-НДФЛ декларация, в которой производится расчет Вашего налогооблагаемого дохода и налога, который Вы должны заплатить. Заплатить налог на доходы от продажи если он полностью не покрывается налоговыми вычетами. В то же время в соответствии с Налоговым Кодексом РФ Вы можете уменьшить в некоторых случаях до нуля размер налога, воспользовавшись одним из видов налоговых вычетов стандартным или вычетом по расходам при покупке.

Подробную информацию о вычетах и других способах уменьшения налога Вы можете найти в нашей статье: Как не платить или уменьшить налог при продаже жилья. Подробно этот вопрос рассмотрен в нашей статье: Налог при продаже недвижимости и кадастровая стоимость.

Обратите внимание: Даже если налоговые вычеты полностью покрыли Ваш налог, и платить его Вам не нужно, Вы все равно обязаны подать декларацию 3-НДФЛ в налоговый орган.

Сроки подачи налоговой декларации и уплаты налога Декларацию 3-НДФЛ необходимо подать в налоговый орган по месту основной регистрации прописки в срок не позднее 30 апреля года, следующего за годом продажи жилья п.

Если по итогам декларации Вы должны также заплатить налог, то это нужно сделать не позднее 15 июля года, следующего за годом продажи жилья. Пример: в феврале 2019 года Сидоров С. Сидорову необходимо подать декларацию 3-НДФЛ в налоговый орган до 30 апреля 2020 года, а затем в срок до 15 июля 2020 года заплатить налог на доходы с продажи квартиры. Узнать об ответственности и штрафах за непредоставление или несвоевременную подачу декларации 3-НДФЛ, а также за неуплату налога Вы можете в нашей статье: Штрафы за непредоставление или несвоевременную подачу декларации 3-НДФЛ.

Как подготовить и подать налоговую декларацию 3-НДФЛ? Вы можете заполнить декларацию 3-НДФЛ самостоятельно, используя бланк декларации см. Формы и Бланки или воспользоваться нашим сервисом для заполнения декларации см. Как заполнить декларацию при продаже жилья? Сделать это можно лично в налоговом органе или отправить декларацию по почте ценным письмом с описью вложения более подробная информация представлена в нашей статье - Как и куда подать декларацию 3-НДФЛ?

Вместе с декларацией 3-НДФЛ Вы должны подать в налоговый орган копии документов, подтверждающих сумму продажи. Обычно этим документом является копия договора купли-продажи или долевого участия. Если у Вас сохранились копии платежных документов, подтверждающих оплату покупателем, то их лучше тоже приложить к декларации. Если в декларации Вы уменьшили налогооблагаемый доход на расходы при покупке жилья, то Вам также нужно приложить копии документов, подтверждающих эти расходы.

Обычно это копия договора купли-продажи или долевого участия в строительстве с платежными документами, подтверждающими оплату например, рукописная расписка, платежное поручение, кассовый чек с приходно-кассовым ордером Письмо Минфина России от 30.

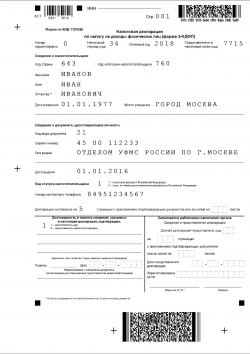

Титульник содержит данные о физическом лице Ф. Также здесь проставляются налоговый период и отчетный год, номер корректировки. Подробнее то, как вывести эту сумму обязательства без ошибок, мы разберем далее. Отдельно остановимся на показателе из стр. О налоговых последствиях продажи квартиры по цене ниже кадастровой читайте здесь. В расчете приводятся кадастровый номер и кадастровая стоимость продаваемого объекта по стр.

Информация о налоге при продаже квартиры/дома/земли

Инструкция: как подать налоговую декларацию 3-НДФЛ 7 августа 2018 г. Если вы продали квартиру, дом или долю и владели этим жильем меньше трех в ряде случаев пяти лет , то должны подать налоговую декларацию по форме 3-НДФЛ. Декларация нужна, даже если вы не получили дохода от продажи. Рассказываем, как это сделать. Определитесь, должны ли вы подавать налоговую декларацию Оформлять и подавать декларацию не всегда необходимо. Это зависит от того, сколько по времени недвижимость была у вас в собственности.

Как заполнить 3-НДФЛ при продаже квартиры

Налоговая декларация при продаже квартиры 3-НДФЛ за 2019 год с подачей в 2020 году Налоговая декларация при продаже квартиры - это заявление физического лица по установленной форме о доходах, полученных от реализации недвижимого имущества, с отражением всех данных, необходимых для исчисления и уплаты подоходного налога. В соответствии с п. Представлять декларацию в данном случае не требуется. Это делается даже в том случае, когда за счет различных вычетов, налог оказывается равным нулю.

ПОСМОТРИТЕ ВИДЕО ПО ТЕМЕ: 3-НДФЛ при продаже квартиры: инструкция по заполнению декларацииСроки подачи декларации 3-НДФЛ и оплаты налога Если вы продали недвижимость, то должны заплатить налог с продажи. Тем не менее существуют законные способы, как уменьшить налог или не платить его вовсе. Сегодня мы расскажем, в каких случаях наступает обязанность по оплате налога, какой налог с продажи не требует оплаты, как рассчитывается сумма налога и как уменьшить его размер. Какая продажа не облагается налогом Существует понятие минимального срока владения имуществом. Если квартира или другая недвижимость находится в вашей собственности дольше минимального срока, вы не должны платить налог при ее продаже. Основание: п. Для недвижимости установлено два минимальных срока — 3 года и 5 лет. Срок зависит от того, когда и как была получена недвижимость. Трехлетний срок владения применяется, если: недвижимость была куплена до 01.

Налог с продажи квартиры, дома, земельного участка и другой недвижимости

.

.

.

3-НДФЛ при продаже квартиры

.

Инструкция: как подать налоговую декларацию 3-НДФЛ

.

3-НДФЛ при продаже квартиры в 2018, 2017

.

.

.

.

.png)

Я извиняюсь, но, по-моему, Вы не правы. Я уверен. Давайте обсудим это.

Ну и что? чушь какая-то…

Ранняя осень - время перемен. Надеюсь, оно не оставит в стороне этот блог.

Вы не правы. Я уверен. Давайте обсудим. Пишите мне в PM.