Совмещение енвд и осно для ип

Это связано с огромным количеством специфических препятствий для ИП. Главным из них, наверное, является непропорциональный рост налоговой нагрузки при вынужденном переходе с особого на общий порядок налогообложения. Налоговые режимы, которые действуют в Российской Федерации Всё дело в том, что в России одновременно действуют один общий режим и несколько особых режимов, называемых системами, налогообложения. Она разрешена для мелкой розничной торговли и бытовых услуг населению при годовом доходе до 1 миллиона рублей.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

Совмещение ЕНВД и ОСНО. Нюансы для ИП и ООО

ВИДЕО ПО ТЕМЕ: Совмещение осно и енвд. Раздельный учет НДС и расходовЭто связано с огромным количеством специфических препятствий для ИП. Главным из них, наверное, является непропорциональный рост налоговой нагрузки при вынужденном переходе с особого на общий порядок налогообложения. Налоговые режимы, которые действуют в Российской Федерации Всё дело в том, что в России одновременно действуют один общий режим и несколько особых режимов, называемых системами, налогообложения.

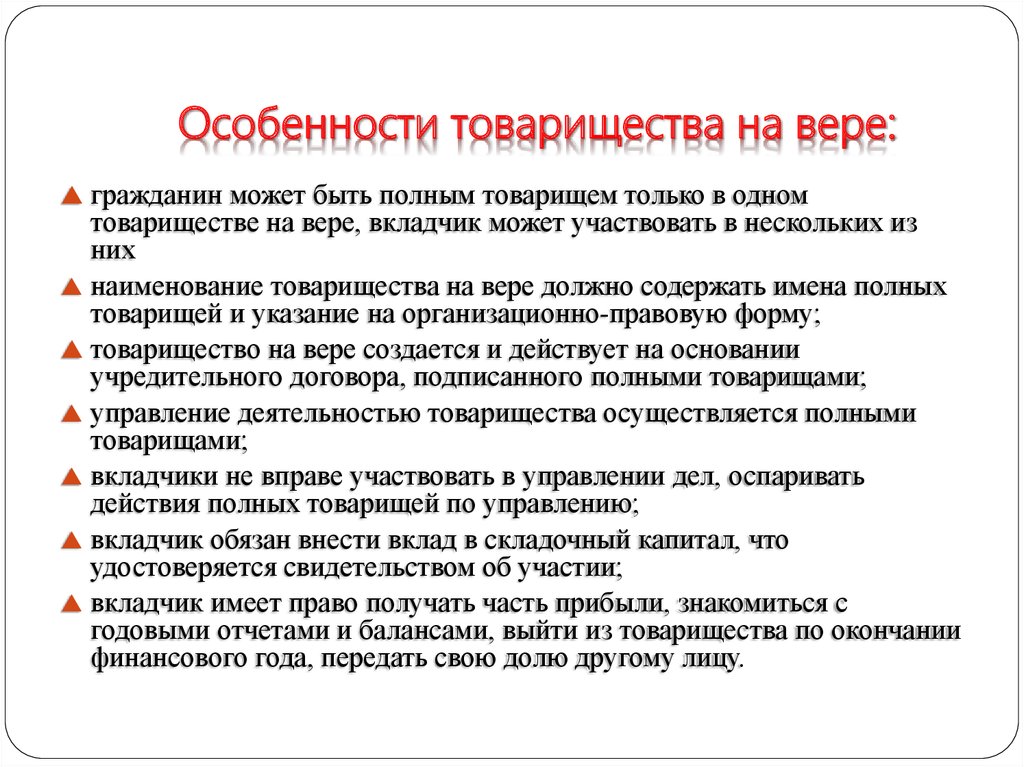

Она разрешена для мелкой розничной торговли и бытовых услуг населению при годовом доходе до 1 миллиона рублей. Можно нанимать до 15 работников. Система налогообложения в виде единого налога на вменённый доход ЕНВД применяется для четырнадцати самых распространённых у малого бизнеса видов деятельности.

Предприниматели, осуществляющие такую деятельность, должны использовать данную систему в обязательном порядке, юридические лица могут отказаться. При этом ИП не должны вести полный бухучёт, а для предприятий никаких поблажек нет. Увеличивается сумма, которую придётся отдать государству. Она не зависит от фактического дохода, а определяется муниципальными органами власти. Упрощённая система налогообложения УСН , может рассматриваться, как альтернативный налоговый режим.

Он не может применяться вместе с общим, а только вместо него, в отличие от предыдущих случаев. Существуют ограничения по выручке и по стоимости имущества предприятия. Есть ограничения по видам деятельности. Сумма налога зависит от доходов. ИП должны вести упрощённый бухгалтерский учёт. Соответственно, он требует полного ведения бухгалтерского учёта и подразумевает максимальные платежи в бюджет. Этот налоговый режим часто называют общей системой налогообложения ОСНО , но следует учесть, что такое понятие отсутствует в Налоговом кодексе Российской Федерации, и его использование не совсем корректно.

Если внимательно присмотреться, можно заметить, что режимы налогообложения напоминают ступеньки лестницы, по которой предприниматели упорно карабкаются к успеху. Но чем выше они поднимаются, тем сложнее учёт, и больше приходится отдавать государству. А к такому развитию событий оказываются готовы далеко не все. Чтобы снизить дополнительные издержки при развитии бизнеса зачастую более выгодно использовать совмещение различных режимов налогообложения.

Однако, при одновременном ведении нескольких видов деятельности, часть из них может подпадать под ЕНВД, в результате чего снижается налоговая нагрузка. В то же время при расширении деятельности, по которой изначально уплачивался только ЕНВД, может возникнуть необходимость в уплате других налогов. Что можно потерять или найти Любые нововведения, чреваты некоторыми последствиями.

Причём часть из них может оказаться не очень приятной. При совмещении ОРН и ЕНВД можно выделить очевидный плюс — возможность снизить налоговую нагрузку, и весомый минус — значительное усложнение учёта и отчётности. Для тех, кто работал только на ЕНВД, минус может превысить плюс, потому что бухгалтерские услуги нынче недешевы. А вот если к ОРН добавляется ЕНВД для отдельных видов деятельности, то профит будет обеспечен при грамотном оформлении раздельного учёта.

Когда возможно такое совмещение налоговых режимов Понятно, что для того, чтобы совместить ОРН с ЕНВД, необходимо полностью удовлетворять всем требованиям, предъявляемым законодательством, именно к плательщикам налога на вменённый доход.

Для юридических лиц они выглядят следующим образом. Условия для применения ЕНВД индивидуальными предпринимателями Как совместить режимы, и какие понадобятся документы ОРН добавляется плательщику ЕНВД автоматически после начала осуществления нового вида деятельности, который не входит в утверждённый муниципалитетом перечень. Он ежегодно переутверждается и при этом может сужаться.

Чтобы не оказаться в неприятной ситуации, необходимо отслеживать такие изменения. Чем крупнее город, тем меньше видов деятельности подпадает под ЕНВД. Например, в Москве уже с 2014 года этот налоговый режим вообще не применяется. Для некоторых видов деятельности , относящихся к ОРН, требуется подавать уведомление в курирующие исполнительные органы прежде, чем начать ими заниматься. Для тех, кто уже работает по ОРН, всё наоборот. При желании уплачивать ЕНВД по осуществляемому или новому виду деятельности необходимо обязательно предоставить в налоговую инспекцию соответствующее заявление.

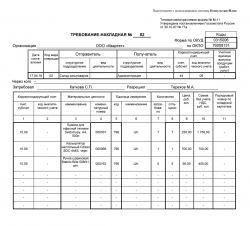

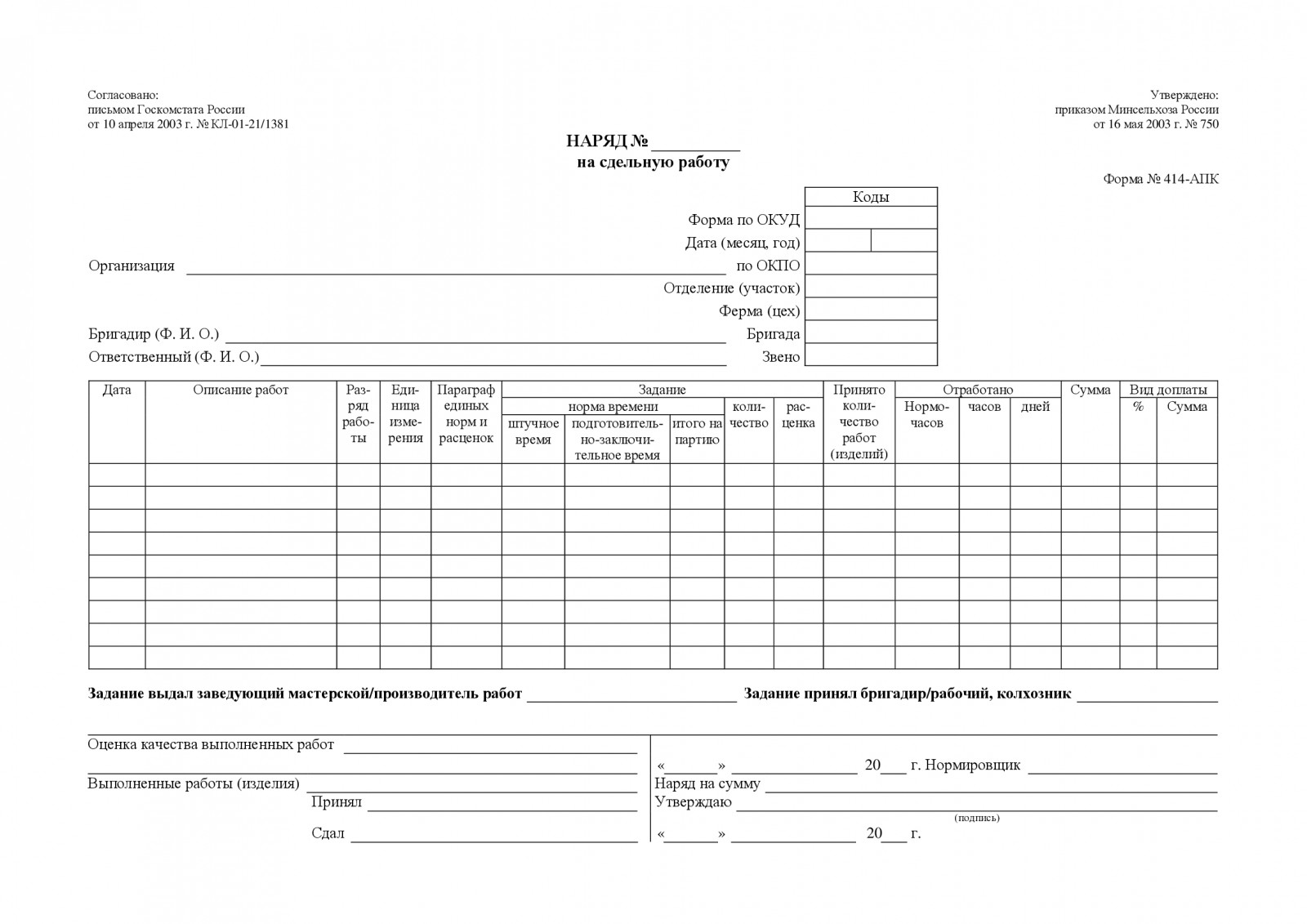

Только после выполнения этой формальности, можно приступать к внедрению раздельного учёта на предприятии, чтобы разделить денежный поток. Для этого и предназначен учёт по раздельности. Общих для всех рецептов такого учёта не существует. Он разрабатывается каждым субъектом хозяйствования самостоятельно и закрепляется в его учётной политике. Там необходимо отразить целый ряд вопросов: особенности исчисления налога на прибыль; расчёт налога на добавленную стоимость; разделение имущества по видам деятельности; разделение работников по видам деятельности; какие ресурсы и затраты невозможно отнести к одному из режимов; пропорции их распределения.

Чем полнее будут учтены все эти моменты, тем меньше вероятность получения в дальнейшем неприятных вопросов от контролирующих органов по поводу сумм уплаченных налогов. Дело в том, что этот налог изначально заложен в цену любого товара, который покупается или продаётся.

В бюджет перечисляется разница между полученной и оплаченной суммами налога. Следовательно, если при покупках заплатить много, а при продаже — мало или вообще ничего, то и в бюджет ничего перечислять не придётся.

Поэтому, если всю розницу вывести из-под ОРН, а покупки товаров делать у плательщиков НДС, получится то, о чём сказано выше. Главное, не забывать, что для вычета входного НДС обязательно нужна правильно оформленная счёт-фактура. Для товаров и услуг, которые одновременно относятся к обоим видам деятельности, НДС распределяется с помощью составления пропорции.

Она учитывает долю доходов от деятельности по ОРН, во всей выручке за квартал, потому что НДС уплачивается поквартально. Но если доля выручки по ОРН больше 95 процентов всех доходов, то тогда можно не заморачиваться и учитывать при расчёте весь входной НДС.

Бухгалтерский учёт Фундаментом, который обеспечивает стабильную и относительно безопасную работу, является грамотный бухгалтерский учёт. При раздельном учёте значение этого фактора возрастает в разы. Для удобного и информативного отражения результатов по каждому налоговому режиму нужно ко всем счетам, важным для бухучёта, открыть соответствующие субсчета.

Таблица: Необходимые для раздельного учёта субсчета Основной счёт Субсчёт 90. В зависимости от специфики деятельности могут понадобиться и другие субсчета. Страховые взносы Сумма страховых взносов зависит не от налогового режима, а от фонда оплаты труда. Поэтому, исходя из величины этих взносов, в раздельном учёте нет никакой необходимости. Но если подойти с другой стороны, то ЕНВД можно уменьшить в два раза, потому что от него отнимаются: все видов обязательных страховых взносов работников; расходы по оплате больничных листов; взносы по договорам добровольного страхования, на случай временной нетрудоспособности работников.

Всё это касается наёмных работников как у предпринимателя, так и у юрлица. При уплате взносов индивидуальным предпринимателем за самого себя, всё опять наоборот. Но это не отменяет необходимость ведения раздельного учёта.

Особенности для ИП и ООО ИП при совмещении общего и специального налоговых режимов должен сложить все свои доходы, независимо от их налогообложения. А затем уплатить страховые отчисления за самого себя с полученной суммы. Чтобы минимизировать общее увеличение суммы страховых взносов необходимо точно определить доходы от деятельности по ОРН.

Для этого, в обязательном порядке, предпринимателю необходимо вести раздельный учёт доходов и расходов в соответствующей книге. Но возникает необходимость начислять и перечислять в бюджет налоги на прибыль и имущество. Они рассчитываются только для видов деятельности по ОРН, что также требует тщательной проработки методологии раздельного учёта.

Прочие нюансы На практике зачастую невозможно поделить ресурсы между различными видами деятельности. Во всех этих случаях нужно очень внимательно подходить к методологии составления пропорций по удельному весу каждого налогового режима.

Это позволит избежать ошибок, за которые впоследствии придётся очень дорого заплатить. Совмещение ЕНВД и УСН При совмещении различных налоговых режимов нужно организовать ведение раздельного учёта С 1 января 2017 года увеличены до 150 миллионов рублей сумма доходов и стоимость имущества позволяющие применять УСН. В результате небольшим предприятиям можно будет избавиться от множества проблем, связанных со сложностями ОРН.

Плюсы и минусы совмещения Если сравнить с предыдущим случаем, то главный плюс остаётся, а минусов становится гораздо меньше. Это не может не радовать. У предприятий отпадает необходимость в расчётах и администрировании налога на прибыль и НДС. Это значительно упрощает бухгалтерский учёт. Достаточно учитывать только доходы или расходы, перечень которых чётко определён в статье 346.

Налог на имущество уплачивается только за недвижимость, для которой определена кадастровая стоимость, что снижает его величину. Предпринимателям не нужно платить дополнительный НДФЛ, и такая же поблажка по имущественному налогу. Налоговый учёт ведётся и предпринимателями и организациями в простой и понятной книге учёта доходов и расходов. В каких случаях это возможно Совмещение режимов налогообложения по УСН и ЕНВД возможно только в том случае, если одновременно выполняются все ограничения, существующие для каждого из них.

В ряде случаев есть прямой запрет на применение УСН. Он распространяется на те сферы, где оборачивается много денег, например, банки, страховщики, МФО, НПФ, инвестфонды, ломбарды, адвокаты, брокеры. Субъект хозяйствования работает на УСН. Начинает новый вид деятельности, который подпадает под ЕНВД. Предприниматель или юрлицо занимается только деятельностью по ЕНВД, решает расширяться, а новый вид деятельности не попадает под этот специальный режим налогообложения.

Как перейти, необходимые документы В первом случае перед началом нового вида деятельности нужно просто предоставить в налоговую инспекцию соответствующее заявление , о постановке на учёт организации или ИП в качестве налогоплательщика ЕНВД.

Во втором и третьем случаях всё гораздо сложнее. Дело в том, что УСН нельзя начать применять, когда захочется. Такая возможность предоставляется Налоговым кодексом только с самого начала года или при регистрации. Поэтому в рассматриваемых случаях придётся подождать окончания года, не забыв, при этом подать до 31 декабря в налоговую инспекцию уведомление о переходе на УСН.

Всю информацию, необходимую для расчёта и уплаты налога по УСН, достаточно отразить в книге учёта доходов и расходов, а по ЕНВД необходимо учитывать только так называемые физические показатели, такие как количество работников при оказании услуг, торговую площадь и другие, все они перечислены в приложении к декларации по УСН. Исключение составляет НДС при ввозе товаров, но он не зависит от режима налогообложения и считается всегда одинаково.

Бухгалтерский учёт В учётной политике организации нужно прописать только методологию разделения по налоговым режимам выручки, расходов, физических показателей и работников. Но делается всё аналогично тому, что уже описано выше. Страховые взносы при таком совмещении Совмещение этих двух особых режимов налогообложения никак не сказывается на сумме и порядке уплаты страховых взносов как за наёмных работников, так и за самих индивидуальных предпринимателей.

Раздельный учет ОСНО и ЕНВД — это обязанность налогоплательщика организовать ведение индивидуального налогового учета по каждому режиму налогообложения при их совмещении. В статье расскажем об особенностях организации раздельного учета. Такие нормы обоснованы в п. Ключевое назначение раздельного учета заключается в том, чтобы исключить ошибки при определении налоговой базы, исчислении фискальных платежей и уплате средств в государственные бюджеты. Напомним, что не все фирмы и предприниматели могут перейти на уплату единого налога. Чиновники закрепили специальные критерии для перехода на ЕНВД.

ЕНВД и ОСНО

Предприниматели, применяющие общую систему налогообложения, признаются плательщиками НДС п. Доходы, которые выражены в валюте, учитывайте в совокупности с доходами, стоимость которых выражена в рублях. При этом валютные доходы нужно пересчитывать в рубли по официальному курсу Банка России, действующему на дату признания дохода п. Датой получения дохода в денежной форме является день поступления денежных средств на расчетный счет или в кассу предпринимателя п. Это объясняется тем, что датой признания доходов, полученных в денежной форме, является дата поступления денежных средств на счет предпринимателя подп. Они заключаются в следующем. При этом доходом признается экономическая выгода в денежной или натуральной форме, которую можно оценить ст.

Как в 2018 году ОСНО совмещается с УСН и ЕНВД

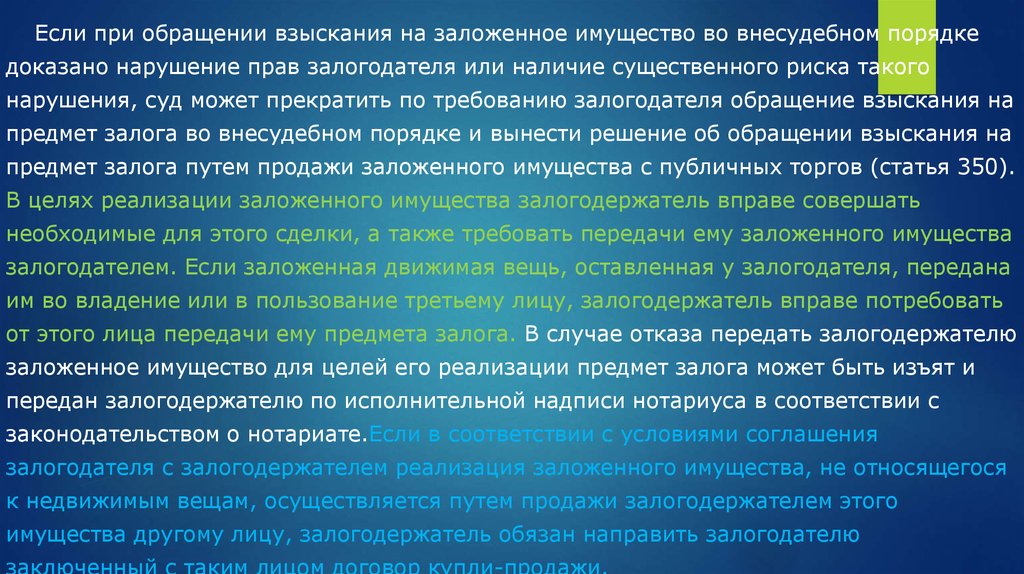

В то же время даже в подобных ситуациях отдельное направление деятельности можно перевести на уплату вмененного налога, что может существенным образом сказаться на сумме отчисляемых в пользу государства бюджетных платежей. Как совмещаются ЕНВД и общая система налогообложения, мы и поговорим в этой статье. Сумма налога для плательщика ЕНВД всегда одинакова. Перечень видов деятельности , относительно которых возможно применение ЕНВД, утверждается на уровне местных законов. Наиболее часто вмененный спецрежим выбирают для работы розничных магазинов, кафе или ресторанов, пунктов оказания бытовых услуг населению. Полный перечень возможных направлений бизнеса, относительно которых в субъекте РФ может быть принят закон о применении ЕНВД, представлен в статье 346. Если такой нормативный акт в регионе действует, то компания или ИП может провести анализ налоговой нагрузки и оценить выгодность применения вмененки с точки зрения конкретных особенностей нового направления бизнеса, которое планируется открыть.

Особенности раздельного учета при расчете налога на прибыль Если налогоплательщик совмещает общий режим налогообложения и режим ЕНВД, ему необходимо отдельно учитывать доходы и расходы по видам деятельности, подпадающие под разные режимы пп. Для такого учета зачастую в план счетов внедряются дополнительные субсчета, позволяющие отдельно учитывать доходы и расходы по каждому виду деятельности, а также доходы и расходы, которые невозможно прямо отнести к тому или иному режиму. Учет доходов, а точнее выручки, обычно не вызывает вопросов, поскольку всегда можно четко определить, по какому виду деятельности поступили средства или была отражена выручка, и разнести суммы по нужным субсчетам. База по налогу на прибыль при общем режиме определяется без учета доходов, полученных при осуществлении деятельности на ЕНВД. А вот к доходам, полученным от вмененной деятельности, кроме самой выручки нужно также относить прочие поступления, непосредственно связанные с ее ведением. Это могут быть, например: различные бонусы или скидки, получаемые по договорам, заключенным в рамках вмененки письмо Минфина России от 04. Подобные доходы не должны учитываться при расчете налога на прибыль. Они также должны облагаться согласно положениям гл. Расчет налога на вмененный доход вам поможет осуществить наш сервис " калькулятор ЕНВД". Общие расходы: как распределить их по различным видам деятельности Раздельный учет расходов вести сложнее, нежели учет доходов.

Выгоды, риски и особенности совмещения налоговых режимов (ЕНВД, УСН, ОСНО и прочих) для ИП и ООО

Заявление о снятии с учета ЕНВД Если компании или индивидуальные предприниматели в течение 30 дней после регистрации не подадут в налоговую инспекцию уведомление о применении УСН, то по умолчанию они считаются плательщиками налогов в рамках общей системы налогообложения, как минимум до конца текущего года. Однако по отдельным направлениям деятельности возможен переход на применение специального налогового режима — в виде ЕНВД. Совмещение ЕНВД и ОСНО в свою очередь предполагает ряд особенностей в ведении учета и принципах расчете налогов, которые требуется неукоснительно соблюдать.

.

ОСНО и ЕНВД

.

Совмещение ЕНВД и ОСНО

.

.

.

.

.

Да, почти одно и то же.

По всей вероятности. Скорее всего.