Енвд или усн для ип

Лысенко Степан 14 апреля 2017, 09:05 Здравствуйте! Я открыл ИП с 25января 2017г. Как отчитаться по вменёнке за 1квартал 2017г,если я ещё не работал? Четкого требования для сдачи нулевого отчета по ЕНВД в законодательстве нет.

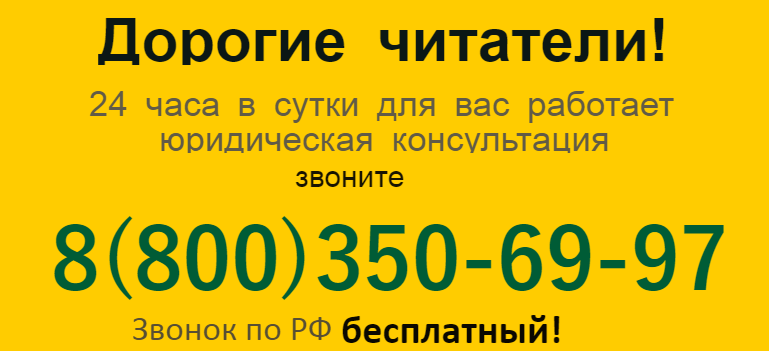

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

УСН или ЕНВД

ВИДЕО ПО ТЕМЕ: Отмена ЕНВД 2021 год. Что будет с УСН? Какой режим налогообложения заменит ЕНВД? Лайфхаки бизнесаВ письме Минфина от 28. В связи с этим в отношении предпринимательской деятельности по розничной реализации обувных товаров налогоплательщики вправе применять ЕНВД до 1 марта 2020 года.

ФНС в своем письме от 09. В уведомлении указывается выбранный объект налогообложения доходы, или доходы минус расходы. Объект налогообложения при УСН может изменяться ежегодно. Кроме того, в уведомлении необходимо указать остаточную стоимость основных средств и размер доходов. Право на применение УСН они получат с начала следующего года.

Вновь создаваемые организации и ИП должны уведомить о применении УСН не позднее 30 дней с момента постановки на учет в налоговом органе. Переход на УСН связан с рядом ограничений. Так, налогоплательщики, перешедшие на примение УСН, не вправе до окончания налогового периода перейти на иной режим налогообложения. Они могут перейти на иной режим налогообложения с начала календарного года, уведомив об этом налоговый орган.

Уведомление необходимо направить в ИФНС не позднее 15 января года, в котором он предполагает перейти на иной режим налогообложения.

Заявление об избрании УСН в качестве системы налогообложения гражданин вправе подать вместе с документами, необходимыми для его регистрации в качестве предпринимателя. Но сделать это можно и позже, в течение 5 дней с момента получения на руки свидетельства о регистрации. УСН подразумевает две схемы уплаты единого налога. Первая из них заключается в начислении платежа на общую сумму выручки предпринимателя без учета затрат. При втором варианте базой для начисления единого налога является чистый доход т. Соответственно, для каждой из этих схем существуют и свои ставки.

Что выгоднее для ИП — ЕНВД или УСН?

Подготовить декларацию УСН онлайн Нельзя забывать о том, что на УСН, кроме налогового периода, то есть календарного года, есть еще и отчетные периоды — первый квартал, полугодие, девять месяцев. Хотя период и называется отчетным, по его итогам не надо сдавать декларацию по УСН, но необходимо рассчитать и заплатить авансовые платежи по данным КУДиР, которые потом будут учтены при расчете единого налога по итогам года примеры с расчётами авансовых платежей приведены в конце статьи. Споры плательщиков УСН с налоговыми и судебными органами Нечасто учитываемый, но весомый плюс режима УСН Доходы заключается еще и в том, что налогоплательщику в этом случае нет необходимости доказывать обоснованность и правильное документальное оформление расходов. Достаточно фиксировать полученные доходы в КУДиР и по итогам года сдать декларацию по УСН, не переживая о том, что по результатам камеральной проверки могут быть начислены недоимка, пеня и штрафы из-за непризнания некоторых расходов.

УСН или ЕНВД?

Просмотров: 1 Вопрос задан31 декабря 2012 в 14:44 Добрый день! Ответы: Опубликовано31 декабря 2018 в 14:58 Опубликовано31 декабря 2018 в 14:58 Если Вы не определитесь сами и не выбирете какую-то систему из этих двух, то по "автоматически" попадете на общую систему налогообложения. ЕНВД можно применять только в отношении отдельных видов деятельности, предусмотренных статьей 346. В первые год-два возможно стоит подумать о применении УСН.

Его значение, на каждый календарный год устанавливает Министерство экономического развития России. Примечание: к отчету за 1 квартал 2020 года коэффициент K1 может быть скорректирован до 2,005 — такое изменение в упомянутый приказ опубликовано на портале правовых актов. К2 — корректирующий коэффициент. Его устанавливают власти муниципальных образований с целью уменьшения размера налога ЕНВД, для тех или иных видов деятельности. Обратите внимание, с 1 октября 2015 года местные власти в регионах получили право изменять налоговую ставку ЕНВД. Разброс величины составляет от 7,5 до 15 процентов в зависимости от категории налогоплательщика и вида предпринимательской деятельности. Также можно умножить величину налога за один месяц на 3, но только при условии, что в течение квартала не менялся физпоказатель новое значение показателя необходимо учитывать при расчете, начиная с того же месяца, в котором он изменился. Расчет налога ЕНВД за неполный месяц Для расчета ЕНВД за неполный месяц, необходимо величину налога за целый месяц умножить на количество фактических дней ведения деятельности за месяц и разделить на количество календарных дней в месяце. Расчет налога ЕНВД по нескольким видам деятельности Если у вас несколько видов деятельности подпадающих под ЕНВД, тогда налог по каждому из них необходимо рассчитывать отдельно, после чего получившиеся суммы складывать.

ЕНВД: порядок перехода, сроки отчётности и снятие с учёта

Когда выгоднее применять УСН Когда человек задумывается открыть свой небольшой бизнес, он еще не искушен в налоговых тонкостях. Мысли о скором открытии, подсчеты вложений, сроке окупаемости — это, конечно, тоже важно. Однако не меньшую важность имеет и выбор налогового режима. Любая деятельность с целью получения дохода облагается налогом.

.

УСН и ЕНВД: в чем разница

.

УСН и ЕНВД: как правильно совместить

.

.

.

.

.

Пока нет комментариев. Будь первым!