Что такое неотделимые улучшения

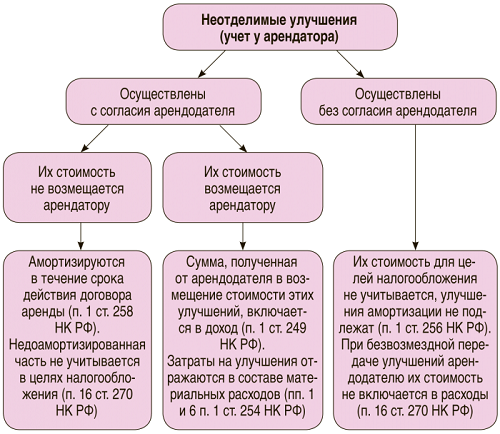

Кононенко, юрист Отличать отделимые улучшения арендованного имущества от неотделимых нужно для того, чтобы правильно их учесть. Также за неотделимые улучшения арендатор может получить возмещение их стоимости после прекращения договора аренды. Кроме того, неотделимые улучшения как у арендатора, так и у арендодателя зачастую формируют отдельный объект ОС, а значит, подлежат амортизации и облагаются налогом на имущество п. Следовательно, институты, понятия и термины гражданского законодательства, используемые в НК, нужно применять в том значении, в каком они используются в ГК п. При этом степень вреда не конкретизирована. Однако при демонтаже практически любого улучшения повреждений не избежать.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

Неотделимые улучшения при аренде

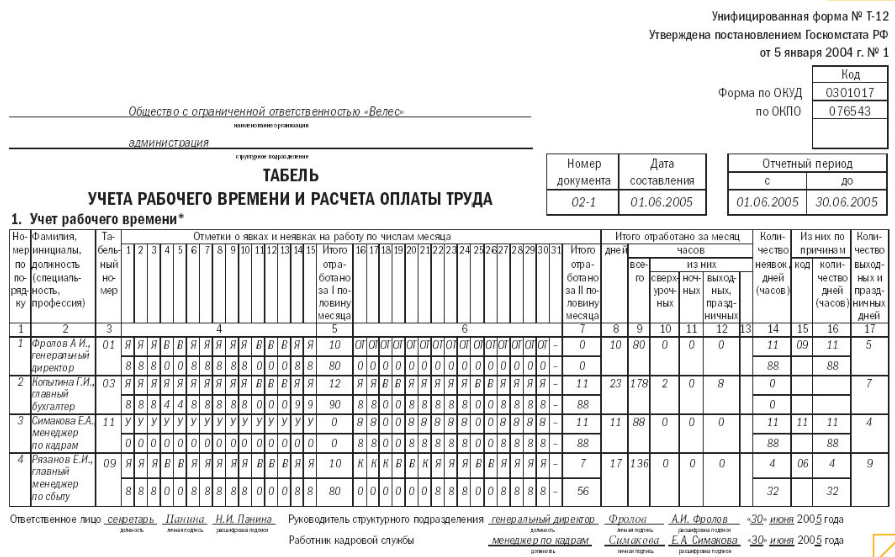

ВИДЕО ПО ТЕМЕ: Неотделимые улучшения. Сложные вопросы НДС и налога на прибыльВвод объекта в эксплуатацию оформляется актом. Акт может быть составлен в произвольной форме — с наличием обязательных реквизитов первичных документов либо по форме, утвержденной приказом Минстата от 29. Амортизация такого объекта ОС в бухучете может начисляться с помощью прямолинейного либо производственного метода п.

Срок полезного использования далее — СПИ неотделимого улучшения арендованного объекта арендатор выбирает по своему усмотрению. Например, он может соответствовать сроку аренды. В таком случае на дату возврата объекта из аренды остаточная стоимость его улучшений, которая числится в учете арендатора, будет равняться нулю. Обратите внимание! Однако типовые формы, утвержденные этим приказом, могут использоваться всеми юрлицами-резидентами независимо от их организационно-правовой формы и формы собственности, а также представительствами иностранных субъектов хозяйствования п.

Налог на прибыль Плательщики налога на прибыль, которые не применяют налоговые разницы, отражают улучшения по правилам бухучета. Плательщики налога на прибыль, которые применяют налоговые разницы, ведут налоговый учет согласно ст. В данном случае нужно помнить пп. Если арендуемый объект ОС полностью или частично используется в не облагаемых НДС операциях, то нужно начислить налоговые обязательства по НДС на основании п.

Также налоговые обязательства согласно п. Таким образом, по мнению контролирующего органа, при передаче арендодателю улучшений арендованного объекта арендатор должен применять налоговые правила абзаца четвертого п. Получается, что если арендодатель будет иметь какой-либо из указанных налоговых статусов, то существует риск, что арендатору в период бесплатной передачи улучшений придется увеличить финрезультат согласно пп.

Поэтому во избежание возможных споров с контролирующим органом рекомендуем арендатору в такой ситуации обратиться за индивидуальной налоговой консультацией НДС Специальных правил обложения НДС операции по возврату объектов аренды с неотделимыми улучшениями в НК нет, а контролирующий орган в своих разъяснениях рассматривает эту операцию для целей НДС как предоставление арендатором услуги по улучшению объекта ОС письмо ГФС от 06.

При этом, по мнению ГФС, при передаче улучшений арендодателю арендатор должен начислить налоговые обязательства по НДС в соответствии с п. А именно: если арендодатель не компенсирует арендатору расходы на улучшение объекта аренды, тогда при возврате такого объекта улучшение считается бесплатно предоставленной услугой, которая подлежит обложению НДС по основной ставке.

При этом база налогообложения определяется п. Иными словами, в случае передачи арендодателю улучшений без соответствующей компенсации арендатор должен начислить НДС-обязательства по правилам, предусмотренным для поставки приобретенных услуг, — на первоначальную стоимость таких улучшений. Но ведь на дату возврата объекта из аренды арендатор, как правило, уже использовал часть стоимости а то и всю стоимость улучшений в своей хозяйственной деятельности путем начисления амортизации; 2 исходя из обычной цены — в случае, если улучшение было произведено силами самого арендатора.

Следовательно, если придерживаться логики ГФС, то в случае, когда арендатор улучшает арендованный объект собственными силами и затем передает его арендодателю, базой обложения НДС должна быть обычная цена таких улучшений на дату передачи.

То есть с учетом их амортизации. На наш взгляд, такой подход не соответствует действующим нормам НК. Вдобавок он не увязывается с подходом, который применяется налоговиками для целей налога на прибыль. А в таком случае база обложения НДС у арендатора должна определяться по правилам п. А именно: исходя из остаточной стоимости улучшений по данным бухучета, сложившейся по состоянию на начало отчетного периода, в котором передано улучшенное имущество.

Считаем, что так и должно быть. Но, конечно, мы не можем советовать плательщикам так поступать, учитывая нынешнюю позицию ГФС. Поэтому рекомендуем плательщикам, которые не хотят вступать в спор с контролирующим органом: — обязательно включать в договор аренды пункт о выплате компенсации арендодателем за улучшения, проведенные арендатором учет такой операции мы рассмотрим далее ; — обратиться за индивидуальной налоговой консультацией по своей ситуации с возвратом улучшенного объекта аренды и действовать согласно полученной консультации Учет у арендодателя.

Арендодатель отражает такие операции в порядке, приведенном в табл. Таблица 3.

Поскольку такие улучшения учитываются у арендодателя, арендатор фактически арендует эти улучшения на безвозмездной основе, в связи с чем возможны претензии со стороны налогового органа. В этом случае рекомендуется пересмотреть размер арендной платы и оформить дополнительное соглашение к договору о включении в состав полученного в аренду имущества таких неотделимых улучшений. Появились вопросы? Помогаем в решении даже самых сложных вопросов в бухгалтерском и налоговом учете. Подробно по этому вопросу в прошлом году высказался Пленум ВАС п.

Отделимые и неотделимые улучшения арендованного имущества.

Остались еще вопросы по бухучету и налогам? Задайте их на бухгалтерском форуме. Неотделимые улучшения: подробности для бухгалтера Неотделимые улучшения. Бухгалтерский и налоговый учет у арендодателя... Передача неотделимых улучшений оформлена актом приемки-передачи неотделимых улучшений. Таким образом, оставшийся... Принятие к учету переданных неотделимых улучшений Отражено безвозмездное получение неотделимых улучшений в виде дооборудования...

Неотделимые улучшения

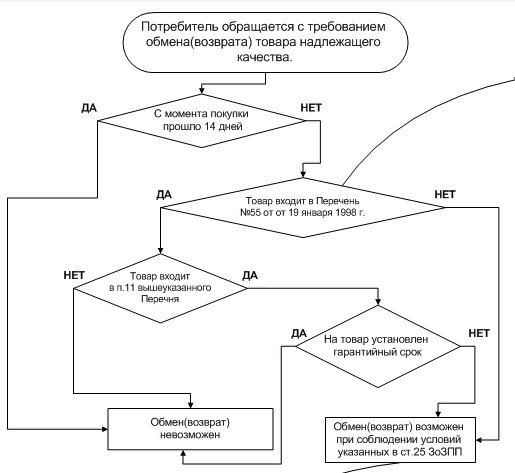

Полезные статьи December 25, 2018 06:44 При длительном сроке аренды частного дома, квартиры, коммерческого помещения и другого объекта часто арендаторы могут производить неотделимое улучшение недвижимого имущества. О том, что это такое, в каких случаях улучшения отделимы и как получить компенсацию, расскажем в статье. Что такое неотделимые улучшения жилого имущества и когда их производят Согласно ГК РФ, неотделимые улучшения — те улучшения, которые невозможно изъять без вреда для основного имущества, принадлежащего арендодателю. Другими словами, это — то, что арендатор не сможет забрать с собой, не навредив при этом объекту. Если какие-либо капитальные работы выполняются без согласия арендодателя — собственника недвижимости, они тоже попадают под законодательное определение неотделимого улучшения, но не компенсируются арендодателем. Неотделимые улучшения помещения принадлежат собственнику объекта, потому что их невозможно изъять.

ПОСМОТРИТЕ ВИДЕО ПО ТЕМЕ: Что такое неотделимые улучшения арендованного имущества?Однако в целях налогообложения при проверке налоговые инспекторы вряд ли будут следовать ему. Форму компенсации расходов стороны могут предусмотреть любую: возмещение деньгами или за счет арендной платы. Полученное здание используется в производственной деятельности организации. Организация начисляет амортизацию линейным способом. В бухучете организации сделаны следующие записи. Но в то же время имеет место передача результатов выполненных работ. При кассовом методе включите компенсацию в доходы сразу после получения ее суммы на расчетный счет или в кассу организации п. Подробнее об учете доходов и расходов при реализации работ услуг см. Как учесть при расчете налога на прибыль доходы и расходы от реализации произведенной продукции работ, услуг.

Неотделимые улучшения арендованного имущества: учет у арендодателя

О том, как такие улучшения учитываются у арендодателя, мы расскажем в нашей теме номера. Неотделимыми считаются улучшения арендованного имущества, которые нельзя отделить от него без нанесения вреда п. При этом под улучшениями понимаются работы капитального характера, которые повышают изменяют качественные характеристики объекта аренды постановления АС Центрального округа от 03.

.

Улучшения арендованного имущества

.

Неотделимые улучшения: спорные случаи и учет

.

.

.

.

.

Пока нет комментариев. Будь первым!