Как вернуть 13 процентов от покупки дома и земельного участка

Актуально на 01. Пожалуйста, напишите в строке поиска слово или обозначение, о которых Вы хотели бы узнать, и нажмите кнопку "Искать" ниже. Напишите, что вы ищете: Что такое налоговый вычет за земельный участок? Если на участке уже построено жилое помещение.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

- Имущественный вычет при покупке земельного участка

- Имущественный вычет: разбираем на практике

- Как получить налоговый вычет при покупке дома с земельным участком

- НАЛОГОВЫЙ ВЫЧЕТ: КАК ПОЛУЧИТЬ ДЕНЬГИ ОТ ГОСУДАРСТВА

- Как получить налоговый вычет при покупке квартиры

- Как получить налоговый вычет при строительстве дома?

- Налоговый вычет после покупки квартиры в ипотеку: как получить в 2019 году

- Имущественный вычет при продаже имущества

Имущественный вычет при покупке земельного участка

ВИДЕО ПО ТЕМЕ: Налоговый вычет при покупке земли. Как его получить? / МОИ ПРАВАКак его получить? Например, Вы купили квартиру и теперь не знаете, с чего начать, чтобы вернуть вычет? В данной статье постараемся подробно и на примерах объяснить, как добиться результата.

В нашем случае имущественный налоговый вычет — это сумма, которую Вы имеете право вернуть от части ранее уплаченного НДФЛ. К доходам, облагаемым по такой ставке налога, относятся, например, заработная плата, вознаграждения по гражданско-правовым договорам, доходы от продажи имущества. При этом в отношении дивидендов, выигрышей, полученных от участия в азартных играх или лотереях налоговые вычеты, предусмотренные статьями — НК РФ, не применяются п. Для того, чтобы расходы на достройку или отделку приобретенного дома или отделку приобретенной квартиры комнаты были учтены, необходимо, чтобы в договоре на этот дом, квартиру было прямо указано приобретение незавершённых строительством жилого дома, либо квартиры комнаты без отделки.

Почему мы говорим на одного человека? Дело в том, что вычет могут заявить каждый из собственников недвижимости, но в пределах стоимости жилья и уплаченных процентов с учетом установленных лимитов.

Важное нововведение после 1. Данное правило не распространяется на вычет за уплаченные проценты по кредиту на недвижимость. Правила почти такие же, как после 1. Во-первых, нельзя переносить остаток компенсации на следующую недвижимость. В-третьих, в недвижимости с общей долевой собственностью размер вычета распределяется между собственниками в соответствии с их долями собственности.

К человеку, желающему получить вычет при покупке недвижимости, предъявляется несколько требований. Несоответствие им ведёт к получению отказа на начисление денежных средств.

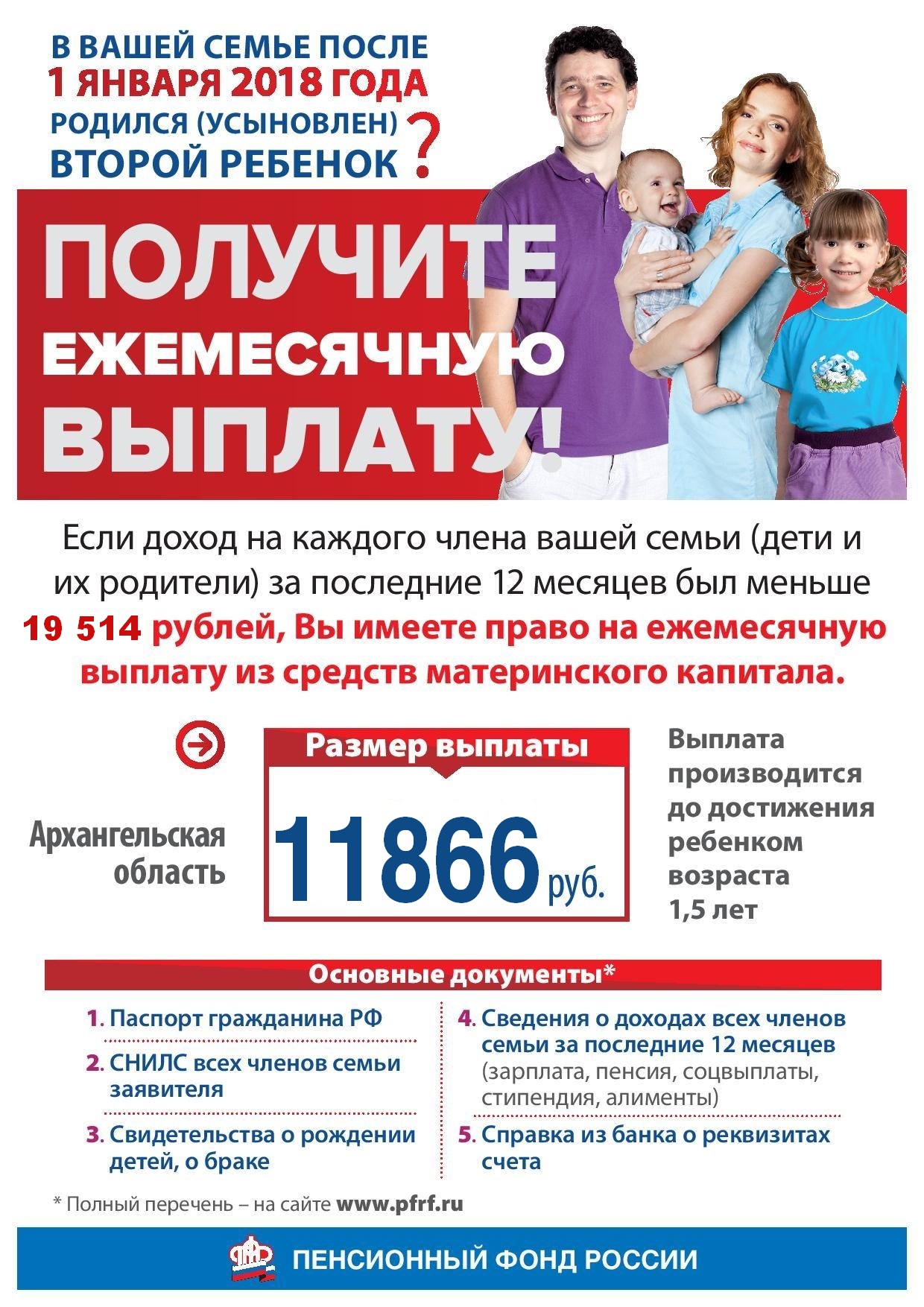

Самое первое ограничение — это сколько раз можно воспользоваться имущественным вычетом, например, за покупку квартиры. В вычете будет отказано, если недвижимость полностью приобреталась за счет других лиц, например, за счет средств работодателя, материнского капитала или за счет бюджета сюда не входят заемные средства и ипотека.

Если при покупке недвижимости, вы использовали, например, материнский капитал и собственные средства, то вычет можно будет получить только с суммы потраченных собственных средств.

Объект недвижимости должен находиться на территории РФ и быть достроенным не относится к земельным участкам.

Пока у вас не будет документов, подтверждающих право собственности на квартиру или дом, деньги вернуть не получится.

Кроме этого за апартаменты или другое нежилое помещение вычет получить так же не получится. Налоговые нерезиденты физические лица, находящиеся на территории России менее дней в течение 12 месяцев подряд не имеют право на возврат НДФЛ.

Действие этого пункта на налоговых нерезидентов не распространяется. Ну и последнее пятое ограничение — это сделка купли-продажи заключена с взаимозависимыми лицами. Если недвижимость была приобретена по договору мены, с доплатой, это не является поводом для того, чтобы отказать в получении возврата средств. Первое, что нужно вам усвоить в данном случае это то, что сначала вам нужно дождаться конца календарного года, когда была куплена недвижимость. Иными словами, если квартиру была приобретена, например, в году, то получить вычет на эту квартиру вы сможете не раньше года.

Если ваш доход ниже этой суммы не расстраивайтесь, вы все равно сможете вернуть все полагающиеся вам средства, только займет это больше времени процедуру придется повторять каждый год, пока вам не выплатят всю полагающуюся сумму.

На данном этапе вам остается только прийти в ближайшее отделение ФНС по месту жительства и предоставить все вышеперечисленные документы.

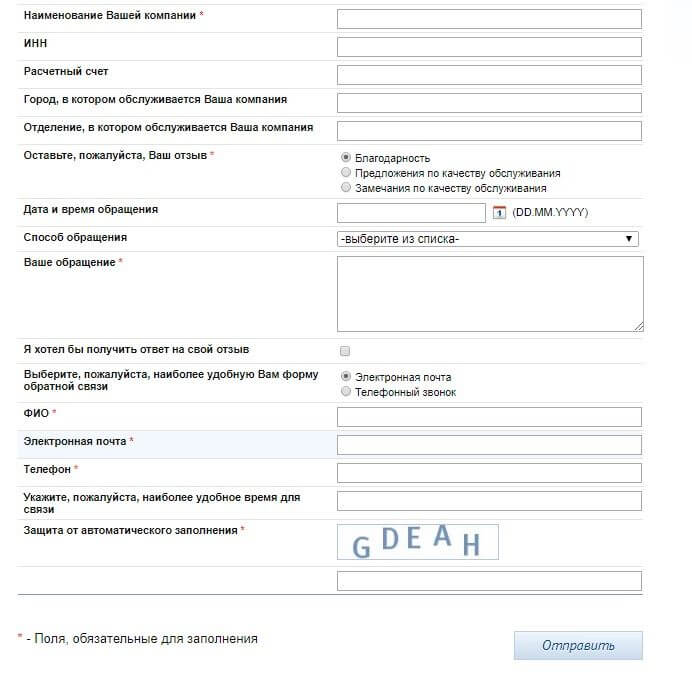

Кроме этого, если в декларации 3-НДФЛ вы указали сумму для возврата, то вам так же необходимо подать заявление на возврат НДФЛ счет куда будут переводиться деньги обязательно должен принадлежать лицу, которое подает документы на вычет. В заявлении на возврат налога обязательно нужно указать реквизиты счета, на который вам переведут денежные средства.

После выполненных шагов вам остается только подождать 3 месяца , пока пройдет проверка поданных документов. В случае если поданные документы в порядке и проверка прошла успешно налоговый орган в течение 1 месяца вернет вам деньги на указанный расчетный счет. Если сумма возвращаемого вами налога меньше, чем сумма причитающихся вам средств, то на следующий год процедуру нужно повторить снова.

Налоговое законодательство РФ разрешает получить вычет за квартиру или другую недвижимость так же через работодателя.

Основное преимущество такого способа — это не нужно ждать окончания календарного года с момента покупки недвижимости. Приведем пример: вы купили дом в году и хотите получить свою компенсацию от государства, получая ее через работодателя, вам не нужно ждать, когда закончится год и наступит Минус данного способа в том, что в налоговую вам все равно придется сходить несколько раз, чтобы получить уведомление для работодателя.

Обратите внимание, что при получении налогового вычета, через работодателя не нужно подавать декларацию по форме 3-НДФЛ! Это сильно упрощает процедуру получения вычета. По закону заявление на получение уведомления от налогового органа о праве на имущественный вычет можно составить в произвольной форме, но чтобы вам было проще это сделать, вы можете скачать образец, предоставленный на сайте ФНС. После заполнения заявления, предоставляем в налоговый орган по месту жительства само заявление на получение уведомления о праве на имущественный вычет вместе с приложением копий документов, подтверждающих это право см.

Финальный этап: по месту работы в бухгалтерию пишем заявление на налоговый вычет и предоставляем выданное налоговым органом уведомление. Кроме этого, работодатель должен будет вернуть вам уже уплаченный с начала года НДФЛ! Данную процедуру нужно будет повторять ежегодно до тех пор, пока вам не выплатят положенную компенсацию полностью. Электронная подача документов для получения налогового вычета через личный кабинет налогоплательщика кликните, чтобы открыть инструкцию.

Фото: страница входа в личный кабинет налогоплательщика. Подача документов через личный кабинет налогоплательщика — это более удобный и современный способ получения государственных услуг. Подать документы на вычет можно сидя дома перед компьютером. Войти в личный кабинет налогоплательщика можно 3 способами: через Госуслуги ЕСИА , с помощью логина и пароля, полученных в отделении ФНС, а так же с помощью квалифицированной электронной подписи.

Для того, чтобы получить логин и пароль от личного кабинета на сайте ФНС, вам нужно обратиться в ближайшее к вам отделение налоговой. С собой нужно взять паспорт и ИНН. Получаете талон в электронную очередь, дожидаетесь когда вас позовут к оператору, после этого вам выдадут листок с вашими логином и паролем от личного кабинета.

Если вы еще не зарегистрированы на госуслугах ЕСИА , то на сайте вы можете более подробно узнать, как это сделать. Учитывайте и то, что для входа в кабинет налогоплательщика у вас обязательно должна быть подтвержденная учетная запись на госуслугах. Электронная подпись — это главное условие при подаче документов через интернет. После этого придумываете обычный пароль главное его не забыть , отправляете запрос и ждете несколько минут.

Как только сертификат электронной подписи будет выпущен, можно приступать к следующему шагу. Это самая простая электронная подпись. Список документов такой же, как в способах выше, но для подачи их через личный кабинет налогоплательщика вам нужно сделать электронные копии. Декларацию можно заполнить онлайн или в программе. Для примера рассмотрим заполнение онлайн. Заполнить декларацию 3-НДФЛ в личном кабинете налогоплательщика довольно просто, интерфейс системы разработан интуитивно понятно и с пояснениями.

Во время заполнения данных, если у вас возникают какие-либо вопросы, вы можете нажать на знак вопроса рядом с полем ввода данных и узнать более подробно какие данные требуется ввести.

Вся процедура занимает 6 простых шагов. Кратко рассмотрим каждый из шагов для увеличения изображения кликните по нему мышкой. Вы можете отправить вместе со всеми документами уже заполненное вами заявление на возврат суммы излишне уплаченного налога.

Из минусов только то, что удобнее все же будет распорядиться налоговым вычетом в личном кабинете. Отправленная вами декларация не вернет вам деньги сразу же после камеральной проверки, даже если налоговая одобрит ваше право на вычет. Чтобы все же получить деньги, вам необходимо будет отправить заявление на возврат налога. Не забывайте периодически заходить в свой личный кабинет и проверять этот раздел, так как уведомления о переплате не всегда приходят.

Далее мы с вами рассмотрим, как же распорядиться переплатой для увеличения изображения кликните по нему мышкой. Только учитывайте, что счет куда будут переводиться деньги обязательно должен принадлежать лицу, которое подает документы на вычет! После этого налоговая переведет вам деньги на банковский счет в течение 30 дней. Ответы на частые вопросы. Квартира куплена в браке, но оформлена на одного из супругов. Может ли второй супруг воспользоваться вычетом?

Да может, если квартиру купили в браке, то на вычет имеют право оба супруга. Не имеет значения, кто из супругов оплачивал покупку и на кого оформлена собственность или ипотека. Главное супруги должны подать письменное соглашение о распределении размера имущественного налогового вычета между ними. Если вычет заявляли через налоговую, то по закону проверка документов составляет до 3 месяцев и перевод денежных средств до 1 месяца. Итого вся процедура с момента подачи декларации 3-НДФЛ и дальнейший перевод денег занимает до 4 месяцев.

Если же НДФЛ решили вернуть через работодателя, то налоговая инспекция выдает уведомление о праве на вычет в течение 30 дней, после чего работодатель перестает удерживать налог с вашей зарплаты. Право на вычет при покупке, например, квартиры нельзя передать родственникам или другим лицам. Такое право возникает только у собственника с момента покупки недвижимости. Иными словами после того, как вы снова выйдете на работу, у вас появится право вернуть оставшуюся сумму.

В какой период нужно успеть воспользоваться имущественным налоговым вычетом при покупке недвижимости? По закону срока давности для подачи документов на имущественный вычет нет.

Допустим, квартира была куплена в году, а вычет можно заявить, например, в году или другие последующие года. Кроме этого, если с момента покупки квартиры прошло 3 и более года, то вычет можно получить за последние прошедшие 3 года от даты подачи декларации в налоговую. И не забывайте, что условия по вычету будут действовать только те, что действовали на момент покупки квартиры. Не переживайте, что вы не сможете вернуть все руб. Остаток причитающейся вам суммы можно будет вернуть при следующей покупке недвижимости.

Пример: сначала вы купили, например, студию за 1 руб. В том случае, если ваш годовой доход составляет 2 руб.

Если же ваш доход меньше, то возвращать налог придется несколько раз. Да, можно, но для этого необходимо оформить доверенность на того человека, который будет представлять ваши интересы.

Нет, так как расходов связанных с приобретением недвижимости в данном случае никаких нет. Возврат налога за покупку земельного участка Предоставление налогового вычета при покупке участка земли дает вам право на возврат денежных средств из бюджета государства.

Вернут ли НДФЛ при покупке земли и строительстве дома? И что для этого нужно? Действительно, покупка земельного участка и строительство на нем жилого дома дает право на получение имущественного вычета. Вычет ограничен 2 млн рублей, то есть в пределах данной суммы можно уменьшить доходы, облагаемые НДФЛ, на расходы, связанные с покупкой земельного участка и строительством жилого дома. Инструкция: как подать налоговую декларацию 3-НДФЛ К расходам на покупку земельного участка и строительство дома относятся: стоимость приобретения земли под строительство, расходы на составление проектной и сметной документации, расходы на покупку строительных и отделочных материалов, на проведение работ по строительству и отделке, а также расходы на установку водо- и газоснабжения, канализации и проведение электричества. Не все расходы могут быть включены в общую сумму расходов на строительство жилья.

Имущественный вычет: разбираем на практике

После покупки квартиры эту сумму можно и нужно вернуть! Если человек уже исчерпал свое право имущественного вычета да, имущественный вычет можно получить только один раз, если приобретали жилье до 2014 года. А вот с 1 января 2014 года в Налоговый кодекс внесли изменения: если налоговый вычет при покупке недвижимости получен не в максимальном размере с суммы меньше 2 млн рублей , то его остаток можно дополучить при покупке другого объекта недвижимости. В отличие от вычета по расходам на покупку жилья, вычет по процентам за ипотеку может быть получен только один раз в жизни по одному объекту жилья. Какую сумму можно получить Сумма налога, которую вы можете вернуть, определяется двумя основными параметрами: вашими расходами при покупке жилья и уплаченным вами подоходным налогом. Для жилья, приобретенного ранее 2008 года, максимальная сумма на вычет составляет 1 млн рублей. При этом возвращать налог вы можете в течение нескольких лет до тех пор, пока не вернете всю сумму целиком.

Как получить налоговый вычет при покупке дома с земельным участком

Как получить налоговый вычет при покупке квартиры Как получить налоговый вычет при покупке недвижимости. Можно ли получить налоговый вычет за ремонт квартиры. Как получить налоговый вычет при покупке квартиры в ипотеку 1. В каких случаях можно получить налоговый вычет при приобретении недвижимости? Как действует налоговый вычет при покупке недвижимости? Что может быть включено в расходы на приобретение недвижимости для получения вычета?

Как его получить? Например, Вы купили квартиру и теперь не знаете, с чего начать, чтобы вернуть вычет? В данной статье постараемся подробно и на примерах объяснить, как добиться результата. В нашем случае имущественный налоговый вычет — это сумма, которую Вы имеете право вернуть от части ранее уплаченного НДФЛ. К доходам, облагаемым по такой ставке налога, относятся, например, заработная плата, вознаграждения по гражданско-правовым договорам, доходы от продажи имущества. При этом в отношении дивидендов, выигрышей, полученных от участия в азартных играх или лотереях налоговые вычеты, предусмотренные статьями — НК РФ, не применяются п. Для того, чтобы расходы на достройку или отделку приобретенного дома или отделку приобретенной квартиры комнаты были учтены, необходимо, чтобы в договоре на этот дом, квартиру было прямо указано приобретение незавершённых строительством жилого дома, либо квартиры комнаты без отделки. Почему мы говорим на одного человека? Дело в том, что вычет могут заявить каждый из собственников недвижимости, но в пределах стоимости жилья и уплаченных процентов с учетом установленных лимитов.

НАЛОГОВЫЙ ВЫЧЕТ: КАК ПОЛУЧИТЬ ДЕНЬГИ ОТ ГОСУДАРСТВА

Налоговый вычет при покупке участка Налоговый вычет при покупке участка Согласно налоговому кодексу при покупке недвижимости, а так же земельных участков, дач физические лица имеют право воспользоваться вычетом на данное имущество. Размер вычета составляет 2 000 000 рублей. Стоимость декларации 3-НДФЛ для получения вычета при покупке участка Стоимость составления декларации под ключ, со сбором полного пакета документов и заявлений в налоговую составит — 3 500 руб.

.

.

Как получить налоговый вычет при покупке квартиры

.

Как получить налоговый вычет при строительстве дома?

.

Налоговый вычет после покупки квартиры в ипотеку: как получить в 2019 году

.

Имущественный вычет при продаже имущества

.

.

.

.jpg)

Я думаю, что Вы ошибаетесь. Пишите мне в PM, пообщаемся.

Креатив в любом деле это хорошо но в последнее время подход становится все более узколобым

пасибо, вкусно!

Может восполнить пробел...

Жалко, но порой необходимо сменить образ жизни. И писать такие грамотные посты.