Налоговый вычет по ндс это

Понятие налогового вычета Термин "налоговые вычеты" стал применяться в законодательстве по НДС с 1 января 2001 года - с момента вступления в силу главы 21 "Налог на добавленную стоимость" Налогового кодекса Российской Федерации НК РФ. В настоящее время глава 21 НК РФ оперирует именно понятием "налоговый вычет", не раскрывая при этом налогоплательщику его содержания. Нет такого понятия и в части первой НК РФ. Анализ норм налогового законодательства позволяет сделать вывод, что сущность вычетов по НДС отлична от вычетов по налогу на доходы физических лиц, которые несколько напоминают расходы при налогообложении прибыли и допускают возможность поглощения одного вычета другим.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

Как устроен НДС

ВИДЕО ПО ТЕМЕ: НДС за 5 минут. Базовый курс. Вычеты и возмещение налога.Какие условия нужно выполнить, чтобы принять НДС к вычету Последний раз обновлено: Эти условия сформулированы в статье 172 Налогового кодекса. Вот они. Купленные товары работы, услуги должны быть приобретены для осуществления производственной деятельности или иных операций, облагаемых НДС, либо для перепродажи.

Кстати, принять НДС к вычету можно и со стоимости подарков сотрудникам, если поощрение было направлено на увеличение производственных показателей основной деятельности компании. Так, компания наградила работников ценными подарками за личный вклад в производство, а именно в разработку программы оптимизации производственного процесса.

Суды поддержали фирму, а не инспекцию. Производственные показатели основной деятельности компании - объемы добычи и реализации золота.

А такие операции облагаются НДС. Имейте в виду, что если по условиям договора покупатель не может распоряжаться приобретенными товарами до перехода права собственности на них, и учитывает их на забалансовом счете, то вычет НДС по таким товарам заявить нельзя. Связано это с тем, что подобные приобретенные товары не могут использоваться в облагаемых НДС операциях, поскольку у покупателя нет права собственности на них.

А значит, покупатель не вправе заявить вычет входного НДС по "забалансовым" товарам письмо Минфина России от 22 августа 2016 г. У фирмы есть документы, подтверждающие право на вычет. В большинстве случаев это счет-фактура, полученный от поставщика. Кроме того, НДС должен быть выделен отдельной строкой в других расчетных и первичных документах в накладных, актах выполненных работ и оказанных услуг, платежных поручениях и т. Кстати, если вместо оригинала счета-фактуры вы имеете его дубликат, вычет НДС по нему заявить не получится.

Поскольку Налоговый кодекс не предусматривает такой возможности. То же самое можно сказать и об акте приемки-передачи с обязательными реквизитами счета-фактуры. Принять к вычету входной НДС по такому документу нельзя. Ведь Налоговый кодекс разрешает использовать в качестве основания для вычета только счет-фактуру, выданную продавцом. Применять для этих целей первичные учетные документы, в частности, акт приемки-передачи, кодекс не разрешает.

А вот арендатору не нужны ежемесячные акты по оказанию услуг, чтобы заявить к вычету НДС по арендным платежам. Достаточно одного счета-фактуры, где НДС выделен отдельной строкой. Поэтому вычет может быть заявлен на основании счета-фактуры и при отсутствии ежемесячных актов. Но если счета-фактуры нет в том числе по причине утраты , то вычета не будет. Поскольку обязанность документально подтвердить всю сумму вычета по НДС возлагается на налогоплательщика, а не на проверяющих.

По ввезенным на территорию России товарам НДС уплачен на таможне. Перечисленные условия являются общими. Это значит, что в некоторых случаях, чтобы принять НДС к вычету, нужно выполнить дополнительные условия. И наоборот, есть случаи, когда некоторые условия можно не соблюдать. Тем не менее, Налоговый кодекс не уточняет, в каком именно периоде должен быть применен налоговый вычет.

Согласно разъяснениям чиновников, дата первого по времени первичного документа, оформленного на покупателя или перевозчика при отгрузке товаров, является датой отгрузки. Между тем, дата отгрузки и дата перехода права собственности на товары могут не совпадать.

Так, в договоре купли-продажи может быть предусмотрено условие, что право собственности на товары переходит к покупателю не в момент их отгрузки, а позже например, после того, как товары будут оплачены или доставлены в определенный пункт. Следовательно, покупатель имеет право принять к вычету НДС, предъявленный поставщиком товаров, на основании счета-фактуры, который выставлен до даты перехода права собственности на эти товары. Вычет следует получать в общем случае в периоде возникновения права на него.

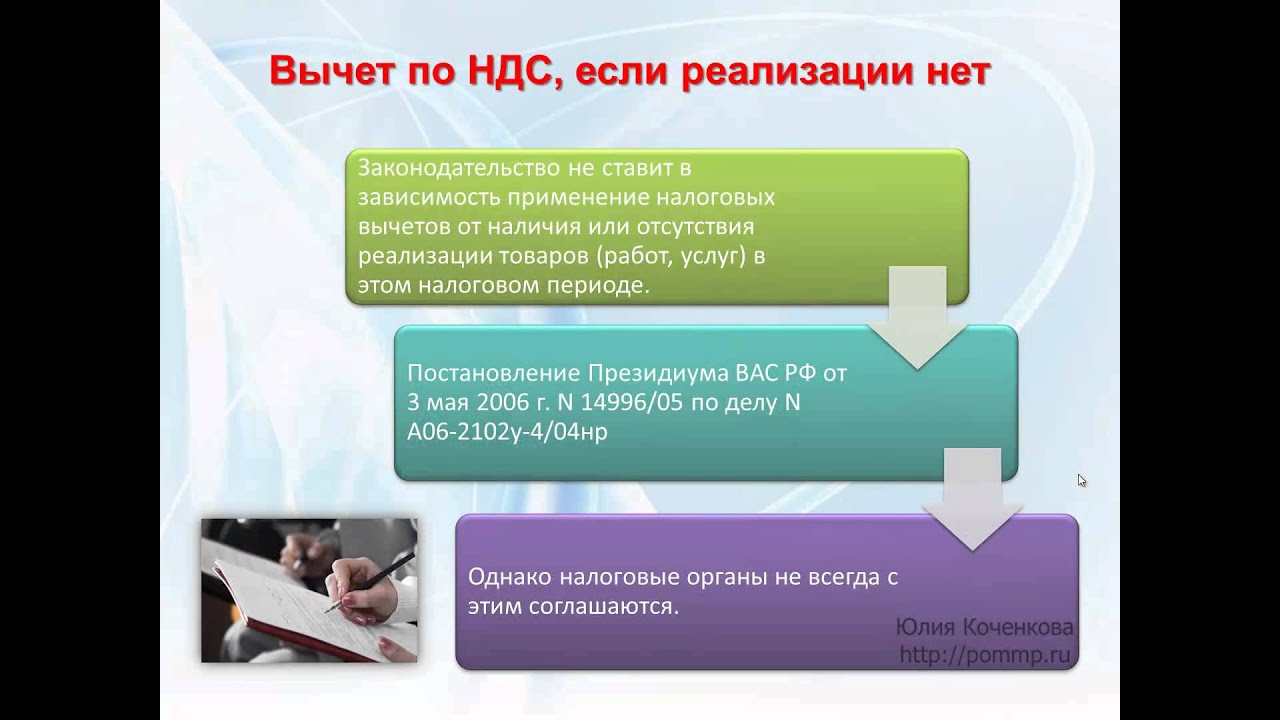

Применить вычет в последующих кварталах можно, если подать уточненную декларацию по НДС за тот квартал, в котором возникло право на этот вычет. А уточненную декларацию можно представить в течение трех лет после окончания соответствующего квартала. В то же время судьи заявляли, что правом на вычет можно воспользоваться в течение трех лет после окончания налогового периода, в котором такое право возникло постановление Президиума ВАС РФ от 15 июня 2010 г. Перенос вычета по НДС Пункт 1.

Вычет можно заявить не позднее трех лет после принятия налогоплательщиком на учет приобретенных ввезенных товаров работ, услуг, имущественных прав. Новые правила касаются вычетов НДС п. Правило, позволяющее применять вычет НДС не только в периоде, в котором возникло право на него, но в последующие периоды, распространяется не на все виды вычетов.

В частности, нельзя переносить вычеты НДС, перечисленного налоговым агентом, уплаченного по командировочным и представительским расходам, авансового НДС, НДС, уплаченного в случае возврата товаров, отказа от них, изменения условий или расторжения договора.

Эти вычеты нужно заявлять в том квартале, в котором организация выполнила условия, предусмотренные статьями 171 и 172 Налогового кодекса. Поскольку перенос налоговых вычетов по НДС законодательно правомерен, то принимать к вычету НДС на основании одного счета-фактуры можно частями в разных кварталах в течение трех лет после принятия на учет товаров, работ или услуг.

Но при условии, что вычеты предусмотрены пунктом 2 статьи 171 Налогового кодекса. Поэтому перенос вычета НДС, если такой решено сделать, лучше осуществлять в полной сумме письмо Минфина России от 19 декабря 2017 г.

Что касается остальных вычетов, не поименованных в пункте 2 статьи 171 кодекса, то их нельзя переносить в пределах трехлетнего периода, поскольку Налоговым кодексом это не предусмотрено. Такие вычеты производят в том квартале, в котором у плательщика налога возникло на него право. Кстати, воспользоваться правом на вычет НДС можно в течение трех лет, считая со дня окончания квартала, в котором возникло право на вычет.

Этот срок не продлевается на 25 дней, предназначенных для подачи декларации. В письме от 6 августа 2015 г. Судьи отметили следующее. Устанавливая трехлетний срок, федеральный законодатель исходил из того, что датой возникновения обязанности по уплате НДС, размер которого определяется с учетом заявленных вычетов, является дата окончания налогового периода, а не дата представления налоговой декларации.

Так, пунктом 1. Если счет-фактура от продавца поступил после окончания квартала, в котором товары были приняты на учет, но до установленного срока представления декларации по НДС за этот квартал, то покупатель вправе заявить к вычету входной налог по этому счету-фактуре в том квартале, в котором товары были приняты к учету. Законодательно установленный срок предоставления декларации по НДС — не позднее 25-го числа месяца, следующего за истекшим кварталом.

Значит, если счет-фактура от продавца поступил к вам до 25-го числа месяца, следующего за кварталом, в котором приобретенные товары были приняты к учету, вы вправе заявить вычет по этому счету-фактуре, делают вывод финансисты. Но учтите, что если вы уже успели представить декларацию по НДС в налоговую инспекцию, то в этом случае зарегистрируйте счет-фактуру в дополнительном листе книги покупок за квартал, в котором товары были приняты к учету. Вам также придется представить в инспекцию уточненную декларацию по НДС за этот квартал.

Если подать декларацию вы не успели, то сделайте запись в отношении полученного счета-фактуры в книге покупок за квартал, в котором товары приняты к учету, в обычном порядке. В то же время ничто не запрещает вам принять к вычету НДС по опоздавшему счету-фактуре в декларации за следующие кварталы.

Ведь в силу нормы того же пункта 1. Добавим, что если счет-фактура от продавца поступил к вам после 25-го числа месяца, следующего за кварталом, в котором приобретенные товары приняты к учету, действовать нужно иначе. В этом случае вы можете принять входной НДС к вычету в любом периоде, начиная с квартала, в котором получен счет-фактура, и до истечения трех лет после принятия товаров к учету. Например, последним кварталом, в котором можно заявить вычет НДС по товарам, принятым к учету в I квартале 2019 года, будет I квартал 2022 года.

Авансовый счет-фактура поступил после окончания отчетного квартала А вот применительно к ситуации, когда счет-фактура поступает от продавца после окончания квартала, в котором был перечислен аванс, заявить вычет НДС можно только в периоде получения счета-фактуры. Например, покупатель перечислил предоплату продавцу в последних днях квартала, например 28 или 29 числа. Продавец выставил счет-фактуру на аванс, полученный в конце квартала, в следующем налоговом периоде.

В этом случае покупатель может отразить вычет НДС только в декларации по налогу за следующий квартал, то есть в периоде поступления счета-фактуры. Связано это с тем, что Налоговый кодекс не разрешает принимать к вычету НДС, уплаченный в сумме аванса продавцу, по правилам пункта 1.

Даже если счет-фактура получен позже, покупатель может заявить НДС к вычету в том квартале, в котором товары были приняты на учет, только по счетам-фактурам, выставленным на отгрузку товаров, но не по авансовым письмо Минфина от 24 марта 2017 г.

Какие условия нужно выполнить, чтобы принять НДС к вычету Последний раз обновлено: Эти условия сформулированы в статье 172 Налогового кодекса. Вот они. Купленные товары работы, услуги должны быть приобретены для осуществления производственной деятельности или иных операций, облагаемых НДС, либо для перепродажи. Кстати, принять НДС к вычету можно и со стоимости подарков сотрудникам, если поощрение было направлено на увеличение производственных показателей основной деятельности компании. Так, компания наградила работников ценными подарками за личный вклад в производство, а именно в разработку программы оптимизации производственного процесса. Суды поддержали фирму, а не инспекцию.

Особые условия применения вычетов по НДС

Справка Налоговые вычеты по НДС — это сумма сбора, на которую налогоплательщик имеет право снизить общую сумму обязательства к уплате в бюджет, исчисленную с операций по реализации. Однако данной привилегией могут воспользоваться далеко не все налогоплательщики. К тому же законодательство ограничивает перечень операций, по которым разрешены вычеты по НДС. Разберемся в тонкостях проблемы. Так, законодательство предусматривает не только льготные ставки и необлагаемые операции по налогу, но и ряд ситуаций, при которых субъект вправе существенно снизить объем фискального обременения в части сбора на добавленную стоимость. Воспользоваться данной привилегией могут не все.

Особые условия применения вычетов по НДС

Какие бывают налоговые вычеты и какие условия нужно выполнить, чтобы их использовать, читайте в нашей статье, подготовленной экспертами Бератора. Налоговые вычеты — это суммы, на которые можно уменьшить налог, начисленный к уплате в бюджет. В большинстве случаев это те суммы НДС, которые поставщики указали в счетах-фактурах на товары работы, услуги , приобретенные фирмой. К вычету можно принять следующие суммы налога на добавленную стоимость: 1.

Подробности см. Напоминаем, что с полным перечнем возможных вычетов по НДС и порядком их применения можно ознакомиться в пп. А теперь перейдем к подробному рассмотрению основных условий применения вычетов. Причем неважно, как будут использованы приобретенные ресурсы — в самом производстве или опосредованно. Так, например, приобретаемая офисная мебель непосредственно не участвует в каком-либо производственном цикле фирмы, но она создает необходимые условия для работы ее сотрудников и связана с ее налогооблагаемой деятельностью. В этом случае также можно воспользоваться вычетом по НДС. Обратите внимание на то, что Налоговый кодекс РФ не связывает возможность применения вычета с моментом начала использования ресурсов в налогооблагаемых операциях. То есть если рассматривать пример с производством, вычетом по НДС можно воспользоваться сразу после покупки материалов, а не тогда, когда они будут отпущены в производство.

Регистрация

Начисленный НДС можно уменьшить на вычеты по приобретенным товарам работам, услугам , если они предназначены для использования в НДС-облагаемых операциях. Однако всегда есть нюансы, которые надо учитывать при расчете налога на добавленную стоимость к уплате в бюджет. Перенос вычета НДС по основным средствам Вычеты "входного" НДС по приобретенным основным средствам, оборудованию к установке и нематериальным активам производятся в полном объеме после принятия на учет данных объектов. Это предусмотрено Налоговым кодексом абз.

.

.

Налоговые вычеты по НДС для юридических лиц

.

Налог на добавленную стоимость (НДС)

.

Налоговые вычеты по НДС

.

.

.

.

Замечательно, полезная мысль