Что делать если не одобрили ипотеку

Тема: Кредитная история Отказ в ипотеке — не конец истории, а начало По статистике ипотека — кредит с наиболее высоким уровнем одобрения заявок. Но как быть, если банк отказался выдать вам кредит на покупку жилья? Как узнать причины отказа ипотеки в Сбербанке или любой другой кредитной организации? Об этом мы расспросили директора департамента продаж подразделений сети Абсолют Банка Ивана Любименко. Первый - это нестабильная работа, второй - проблемы в кредитной истории.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

Что делать, если вам не одобрили ипотеку?

ВИДЕО ПО ТЕМЕ: Как получить ипотеку? Почему банк отказывает в ипотекеЧто делать, если не одобрили ипотеку? Какие могут быть причины отказа? Несмотря на то, что давать официальные объяснения в причинах предоставлении ипотечного кредита банки не обязаны, мотивы тем не менее могут быть понятны.

Их перечень не очень большой. В основном эти причины связаны с наличием каких-либо долгов со стороны заемщика, кредитной историей, неверной информацией в поданной заявке или низким официальным доходом.

В этой ситуации финансовые организации просто стремятся ограничить себя от возможных рисков. Например, от неуплаты кредита или просрочки платежа. С другой стороны, банк заинтересован в привлечении новых клиентов, которые смогут приносить ему определенный доход на протяжении нескольких лет.

И отказывать таким заемщикам не всегда выгодно, поэтому большая часть банков разрешает подавать заявления на ипотеку во второй или третий раз. Таким образом, даже если вы получили отказ, никто не мешает вам обратиться за ипотекой снова. Как повысить шансы на успех? Вариант первый: улучшить кредитную историю Испортить кредитную историю могут просрочки по давнему кредиту или незакрытый долг в банке. При этом все данные по ранее взятым кредитам фиксируются, и в таком случае рейтинг заемщика в рейтинге Бюро кредитных историй может быть в связи с этим понижен.

В таком случае можно запросить информацию о своем кредитном рейтинге или историю платежей в банке или через портал госуслуг и постараться его исправить. Однако здесь нужно учитывать, что бесплатно запрашивать эти данные можно не больше двух раз в год. Улучшить кредитную историю можно несколькими способами. К примеру, если причина просрочки или неуплаты кроется в форсмажорных обстоятельствах, можно подать в БКИ подтверждающие документы документ с работы о задержке зарплаты, справку из больницы в случае болезни и проч.

Если эти причины менее значимы, улучшению кредитной истории может способствовать использование кредитной карты или оплата в срок по текущим кредитам. Дело в том, что банки не углубляются в проверку платежных историй на несколько лет, а смотрят, как правило, последние полгода-год. Таким образом, если последние платежи у вас в истории будут своевременные, банк может и не обратить внимание на давнюю не cтоль успешную историю с кредитом. На заметку Как правило, решение об отказе принимается на автоматических расчетах, которые базируются на рейтинге заемщика в БКИ.

Этот процесс называется скоринг - оценка рассчитывается исходя из пола, возраста, и кредитной истории человека. Уточнить свой рейтинг можно через кредитного брокера или онлайн услуги БКИ. Но здесь следует учитывать, что эти данные предоставляются на платной основе.

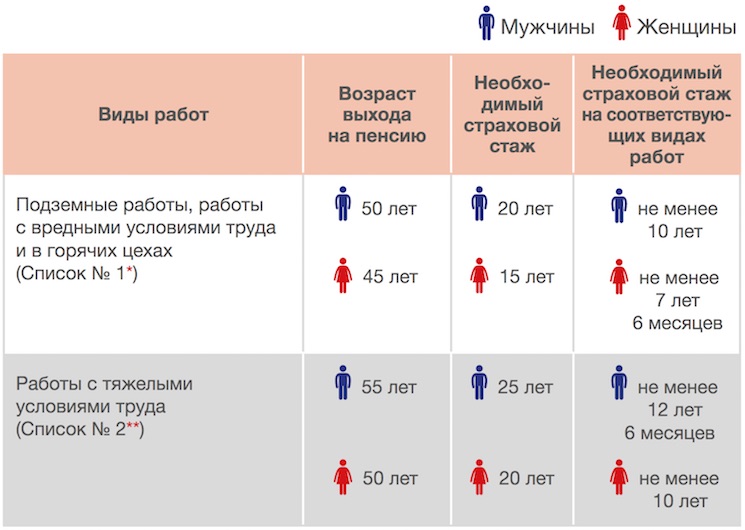

За скоринг нужно будет отдать 300 руб. Для получения одобрения обычно нужно набрать не менее 600 баллов в рейтинге. Максимально возможный составляет 999 баллов. Вариант второй: увеличить доходность Доход — один из важнейших критериев, по которому определяется платежеспособность потенциального заемщика.

Прежде чем одобрить ипотечный кредит, банк должен удостовериться в финансовой устойчивости клиента и достаточном объеме доходов для ежемесячных выплат.

Обычно банки следуют соотношению 50 на 50, то есть порядка половины дохода заемщика должно уходить на выплату ипотечного кредита. В некоторых случаях допускается пропорция 60 на 40, где на погашение долга по ипотеке идет большая часть средств заемщика. Такое соотношение дает возможность покупателю претендовать на квартиру большей стоимости и площади или сократить период кредитования. Вместе с тем нужно понимать, что крупнейшие банки при оценке финансовых возможностей заемщиков также принимают во внимание его затраты на содержание иждивенцев.

К примеру, для несовершеннолетних детей в Москве прожиточный минимум сегодня равен 14,5 тыс. Для того, чтобы повысить шансы на одобрение ипотеки, покупатель квартиры может указать одного или нескольких поручителей или созаемщиков. Но здесь нужно понимать, что супруг записывается в этом качестве автоматически, а дополнительно привлечь можно не больше 4 человек.

Еще один совет — указать источники дополнительного дохода, если такие имеются. К примеру, доходы от сдачи квартиры в аренду, премиальные, пенсии, вклады, облигации и проч.

На заметку Поскольку ипотечный кредит подразумевает достаточно длительный срок для большинства заемщиков, в качестве поручителей или созаемщиков лучше не полагаться лишь на дружеские отношения и проч. Для того, чтобы избежать рисков в этом отношении, следует документально зафиксировать все взаимоотношения по этому вопросу.

При этом не нужно указывать поручителя или созаемщика в качестве собственника приобретаемого жилья. Более того, можно даже заключить соглашение об ограничении его прав, например, на долю квартиры.

С другой стороны, созаемщик тоже должен учитывать, что участие в чужом кредите может сыграть свою роль в возможности получения его личных кредитов в дальнейшем. Вариант третий: подходящая ипотечная программа Как ни странно, одна из наиболее частых причин отказа в ипотечном кредите — несоответствие заемщика условиям ипотечных программ с субсидированными ставками.

В итоге это приводит к тому, что потенциальный заемщик получает отказ, а это в свою очередь сказывается на его рейтинге в БКИ, поскольку заставляет банки в дальнейшем более пристально присматриваться к нему при последующих заявках. В этом случае эксперты не советуют решать вопрос с выбором ипотечной программы самостоятельно.

При покупке квартиры в новостройки, к примеру, в этом вопросе максимально подробную консультацию предоставить менеджер по ипотеке от застройщика. А выбирая квартиру на вторичном рынке недвижимости, следует воспользоваться услугами ипотечного брокера. В противном случае заемщику самому придется разбираться в условиях ипотечной программы, что повышает риски натолкнуться на различные маркетинговые уловки.

На заметку Как отмечают эксперты, годовая ставка рассчитывается исходя из размера первоначального взноса. Таким образом, прежде чем определяться с конкретной ипотечной программой, следует посмотреть примерные варианты в ипотечном калькуляторе.

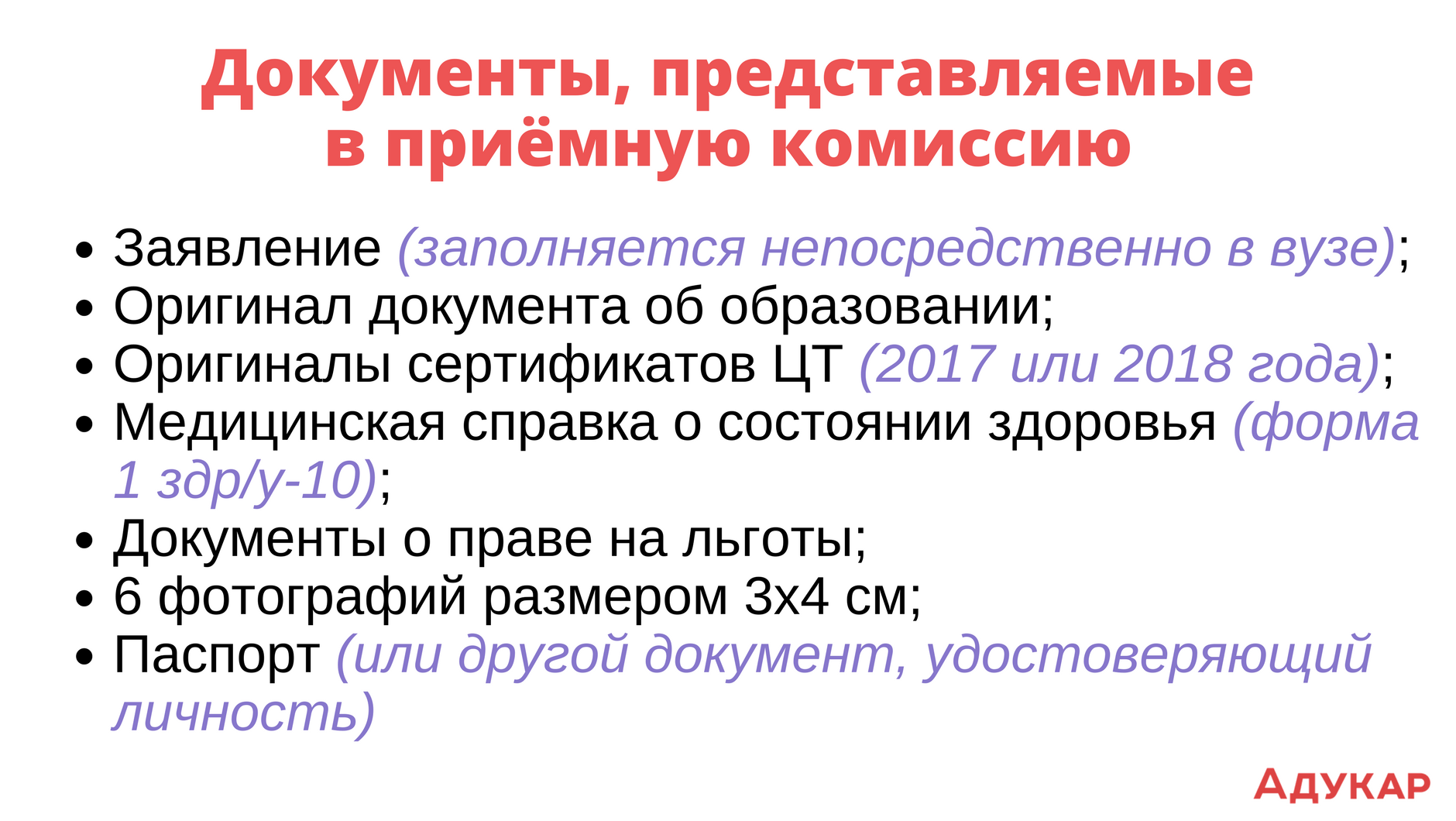

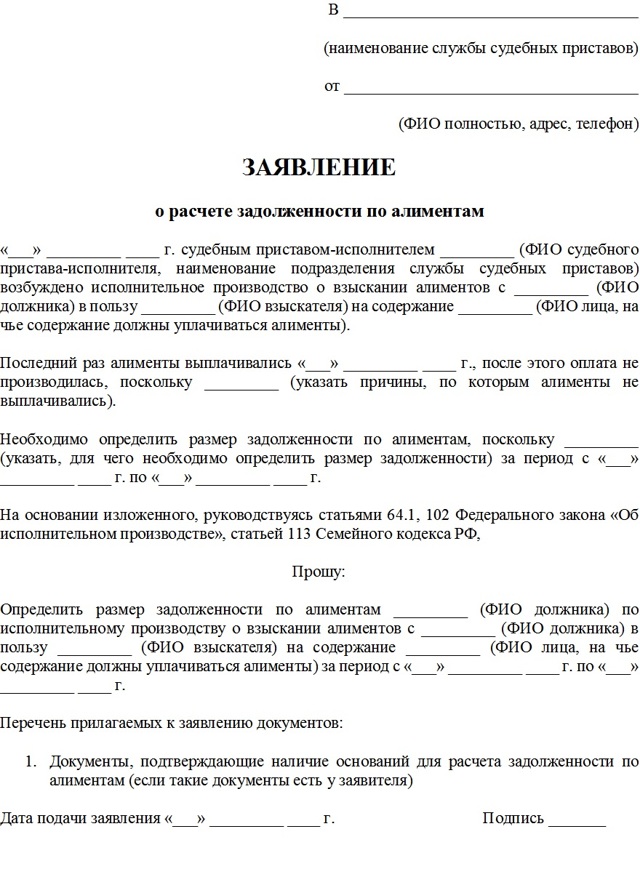

Вариант четвертый: собрать нужные документы Казалось бы, на этом этапе не может возникнуть существенных проблем, тем не менее, не должным образом собранный пакет документов может послужить отказом в выдаче ипотечного кредита. Например, на практике бывают случаи, когда заемщики по какой-то причине решают купить поддельную справку о доходах или скрыть информацию о выданных ранее кредитах или судимости. Поступать таким образом категорически не рекомендуется — в каждом отдельном случае банки максимально тщательно проверяют информацию о клиенте, и несоответствие заявленной информации фактической может стать серьезной причиной для отказа.

На заметку При наличии возможных проблем в документации лучше всего обратиться к специалистам по ипотеке или ипотечным брокерам — они смогут дать рекомендации, как лучше поступить в этом случае. Они подскажут, есть ли смысл вам обращаться в конкретный банк или перенаправят в другие финансовые организации.

Ведь каждый из банков имеет свой перечень требований к заемщикам. К примеру, в некоторых действуют ипотечные программы, для которых не требуется справка 2-НДФЛ и более лояльные требования.

Принято считать, что если банк отказал в выдаче ипотеки, то это портит кредитную историю и делает последующие попытки бессмысленными. Как действовать после отказа, чтобы повысить свои шансы — об этом банковские эксперты рассказали сайту "РИА Недвижимость". Какие самые распространенные причины отказа в ипотеке? Среди частых причин: несоответствие минимальным требованиям банка, недостаточный доход для получения минимальной суммы кредита, высокая закредитованность, плохая кредитная история. Еще один возможный повод для отказа — недостоверная информация, предоставляемая заемщиком.

Отказ в ипотеке – не конец истории, а начало

Что делать, если не одобрили ипотеку? Какие могут быть причины отказа? Несмотря на то, что давать официальные объяснения в причинах предоставлении ипотечного кредита банки не обязаны, мотивы тем не менее могут быть понятны. Их перечень не очень большой. В основном эти причины связаны с наличием каких-либо долгов со стороны заемщика, кредитной историей, неверной информацией в поданной заявке или низким официальным доходом. В этой ситуации финансовые организации просто стремятся ограничить себя от возможных рисков. Например, от неуплаты кредита или просрочки платежа.

Что делать, если не одобрили ипотеку?

Всего заплатите: Переплата по кредиту Воспользоваться нашим расширенным калькулятором с возможностью построения графика платежей и расчета досрочного погашения вы можете на этой странице. Привлечь поручителей, предоставить ценный залог. Внести большой первоначальный взнос. Устроиться на работу с более высоким размером заработной платы или найти дополнительный доход. Некоторые варианты представлены здесь. Не стоит их слишком уменьшать или увеличивать. Для кредитора будет очень странно, что, к примеру, на еду в месяц вы тратите всего 1000 рублей.

ПОСМОТРИТЕ ВИДЕО ПО ТЕМЕ: Отказ в ипотеке - Причины отказа в ипотеке в Сбербанке - Ипотека сегодня - Одобрят ли ипотеку в 2019На самом деле о причинах отказа в конкретном банке можно только догадываться, ведь законодательство не обязывает финансовую организацию раскрывать детали. Тем не менее, таких причин не так уж много и основные из них связаны с кредитной историей заемщика, наличием других долгов, с недостоверными сведениями, указанными в заявке, либо с низким декларируемым доходом. Стратегия банка в этих случаях — обезопасить себя от возможных рисков, связанных с просрочками платежа или неуплатой кредита. Однако и терять потенциального клиента, способного на протяжении нескольких лет приносить кредитной организации прибыль, не выгодно. Поэтому большинство финансовых учреждений не накладывают длительный мораторий на повторные обращения. Это значит, что сразу после устранения возможных причин отказа заемщик может снова обратиться со своей заявкой. Как повысить шансы и что делать в случае отказа? Читаем дальше. Улучшаем кредитную историю Еще в начале 2010-х годов вы брали какой-то кредит и закрывали его с большими просрочками и штрафами.

Почему могли не одобрить ипотеку в Сбербанке?

.

.

.

4 причины отказа в ипотеке

.

Что делать после отказа в ипотеке, чтобы получить ее со второй попытки

.

.

.

.

.

Интересно, но все же хотелось бы побольше узнать об этом. Понравилась статья!:-)