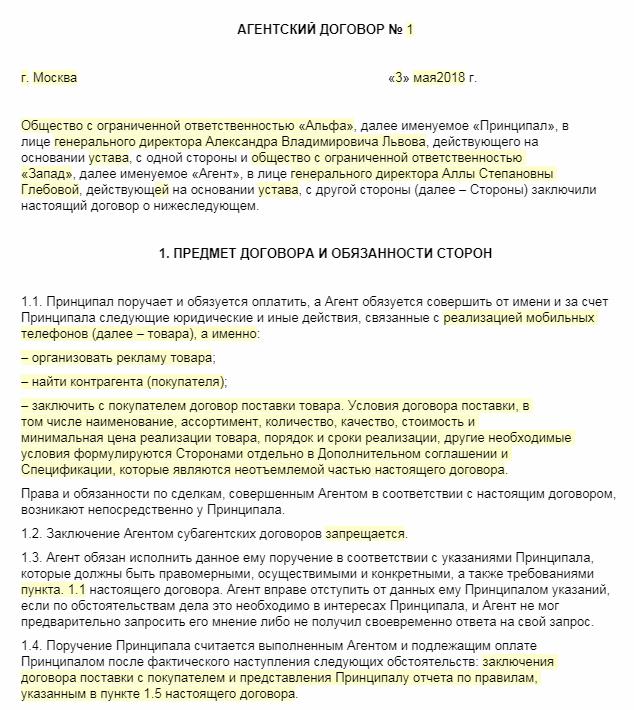

Агентский договор с иностранной компанией

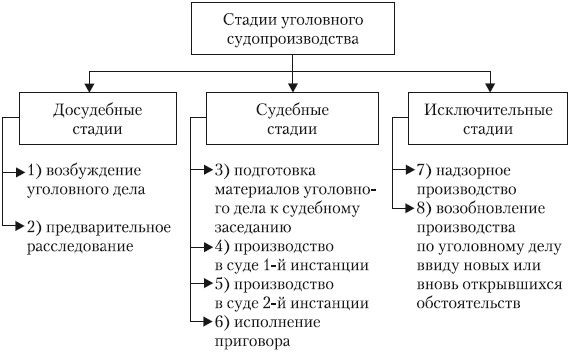

О некоторых вопросах, возникающих у арбитражных судов при рассмотрении дел, связанных с взиманием налога на добавленную стоимость Иностранная компания на основании агентского договора оказывает российской организации услуги, местом реализации которых является территория РФ. При этом иностранная компания не состоит на учете в российских налоговых органах. Может ли российская компания — налоговый агент, руководствуясь разъяснениями, данными Минфином России в письме от 20. Если в договоре с иностранным продавцом НДС не выделен, российская компания — покупатель, являющаяся налоговым агентом по НДС, должна рассчитать налог сверх цены договора и уплатить его в бюджет за счет собственных средств. Разъяснения, данные Минфином России в письме от 20.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

Получение агентского вознаграждения от нерезидента

О некоторых вопросах, возникающих у арбитражных судов при рассмотрении дел, связанных с взиманием налога на добавленную стоимость Иностранная компания на основании агентского договора оказывает российской организации услуги, местом реализации которых является территория РФ. При этом иностранная компания не состоит на учете в российских налоговых органах. Может ли российская компания — налоговый агент, руководствуясь разъяснениями, данными Минфином России в письме от 20.

Если в договоре с иностранным продавцом НДС не выделен, российская компания — покупатель, являющаяся налоговым агентом по НДС, должна рассчитать налог сверх цены договора и уплатить его в бюджет за счет собственных средств. Разъяснения, данные Минфином России в письме от 20. Расскажем подробнее. Как исчисляет НДС налоговый агент Если иностранная компания, не состоящая на учете в российском налоговом органе, реализует на территории РФ услуги, российская организация — покупатель этих услуг признается налоговым агентом по НДС.

Соответственно, она обязана исчислить, удержать из доходов иностранной компании и уплатить в бюджет соответствующую сумму налога вне зависимости от того, исполняет она обязанности плательщика НДС или нет п.

Налоговая база определяется налоговым агентом как сумма дохода иностранной компании от реализации товаров работ, услуг с учетом налога п. А сам налог исчисляется им как соответствующая налоговой ставке процентная доля налоговой базы п. При удержании налоговым агентом из доходов иностранной компании НДС используется расчетная ставка п. Например, если стоимость реализованных иностранной компанией услуг с учетом налога составляет 40 000 руб.

Напомним, что с 1 января 2019 г. Уплаченный налог она на основании п. При отсутствии в контракте с иностранной компанией суммы НДС данный налог уплачивается налоговым агентом за счет собственных средств письма Минфина России от 12. Такой же позиции придерживаются и суды. В связи с этим российская организация — покупатель из выплачиваемых иностранной компании сумм НДС не удерживала и не перечисляла его в бюджет.

Налоговики доначислили организации налог. Он указал, что вне зависимости от условий заключенного с иностранным лицом договора неисполнение российской организацией, состоящей на учете в налоговых органах, обязанности по удержанию НДС из выплачиваемых контрагенту средств не освобождает ее от исчисления этого налога и уплаты его в бюджет.

Указанной обязанности налогового агента корреспондирует право на применение вычета НДС в размере уплаченного налога в порядке, предусмотренном п. Правовая позиция о невозможности взыскания с налогового агента не удержанной им суммы налога, основанная на том, что обязанным лицом продолжает оставаться налогоплательщик подп. И налоговики не вправе штрафовать ее за неудержание налога из выплачиваемых иностранной компании денежных средств. Итак, из разъяснений Минфина России и судов следует, что если в агентском договоре с иностранной компанией не выделена сумма НДС со стоимости оказанных данной компанией услуг на территории РФ, российская компания — покупатель должна исчислить НДС сверх цены договора и уплатить этот налог за счет собственных средств.

Когда возможно выделение НДС расчетным путем В пункте 17 постановления от 30. По смыслу положений п. При этом бремя обеспечения выполнения этих требований лежит на продавце как налогоплательщике, обязанном учесть такую операцию по реализации при формировании налоговой базы и исчислении подлежащего уплате в бюджет налога по итогам соответствующего налогового периода.

В связи с этим, если в договоре нет прямого указания на то, что установленная в нем цена не включает в себя сумму НДС и иное не следует из обстоятельств, предшествующих заключению договора, или прочих условий договора, судам надлежит исходить из того, что предъявляемая покупателю продавцом сумма налога выделяется последним из указанной в договоре цены, для чего определяется расчетным методом п.

И в письме от 20. То есть когда она является продавцом услуг и получает от покупателя — иностранной компании плату за свои услуги без НДС, поскольку данный налог в договоре не был указан.

В нашей ситуации иностранная компания, не состоящая на учете в налоговом органе РФ, НДС не исчисляет п. Соответственно, у покупателя — российской компании нет оснований считать, что подлежащая уплате по договору сумма включает в себя НДС, если об этом прямо не указано в договоре.

Поэтому налоговый агент не вправе выделить НДС из цены договора расчетным путем, а должен, как уже было сказано выше, исчислить налог сверх цены договора и уплатить его за счет собственных средств.

Патентный поверенный не является плательщиком НДС. В договоре и отчетах агента про НДС нет никакой информации. Признается ли российская организация налоговым агентом при получении агентского вознаграждения? Ответ: Российская организация в рассматриваемой ситуации не является налоговым агентом.

Агентский договор с инофирмой: если в договоре нет НДС

С другой стороны, весьма подозрительно выглядит желание честно провести таможенную очистку по тому же товару, который, например, месяц назад по документам ввозился по цене в два-три раза ниже. Кроме того, необходимо оплатить услуги таможенному брокеру, услуги автостоянки, складские услуги и т. Поэтому себестоимость ввозимого легально товара может вырасти в полтора-два раза. За последние годы отечественные и зарубежные консультанты предложили своим клиентам множество схем налогового планирования при импорте.

Письмо Минфина России от 20 апреля 2018 г. № 03-07-08/26658

Поиск в тексте Вопрос: Организация намеревается заключить с иностранной организацией, не состоящей на учете в налоговых органах на территории РФ и не имеющей обособленных подразделений далее - иностранная компания, агент , агентский договор, согласно условиям которого агент обязуется осуществлять на территории иностранного государства поиск потенциальных клиентов в целях заключения организацией договоров на поставку товаров: проводить переговоры, встречи с потенциальными клиентами; взаимодействовать с клиентами организации, с которыми уже были заключены договоры поставки, направлять организации отчеты о результатах деятельности, а также о произведенных расходах для их последующей компенсации. В свою очередь, организация обязуется утверждать указанные отчеты и выплачивать агенту ежемесячное вознаграждение на основании агентского договора и в соответствии с его условиями. Облагаются ли вышеуказанные услуги иностранной организации НДС? Нужно ли организации удерживать НДС из суммы соответствующего вознаграждения агента?

ПОСМОТРИТЕ ВИДЕО ПО ТЕМЕ: НДС у посредника при закупке услуг у иностранной компании в 1С:Бухгалтерии 8Специалисты Минфина России напомнили, что в соответствии с действующим налоговым законодательством агент обязан начислять НДС только на свое вознаграждение. А также на полученную часть дополнительной выгоды при покупке и продаже товаров, работ, услуг для принципала п. При этом по общему правилу товары, работы, услуги признаются объектом налогообложения НДС, если они реализованы на территории России подп. Место реализации работ, услуг определяют по месту деятельности организации или ИП подп. Это правило не применяется к работам и услугам, которые перечислены в подп. Например, когда работы услуги непосредственно связаны с движимым или недвижимым имуществом, которое находится на территории России. В таких случаях местом реализации работ услуг может быть только территория России.

О плюсах и минусах «внешнеторговых схем»

Между мальтийской фирмой и российской организацией будет заключен агентский договор, по которому мальтийской фирме будет выплачиваться агентское вознаграждение. Российская организация уведомляет налоговые органы о контролируемой иностранной компании. Иностранная организация не имеет постоянного представительства в РФ.

.

.

.

.

.

.

.

.

Пока нет комментариев. Будь первым!