Как получить налоговый вычет при покупке дома с земельным участком

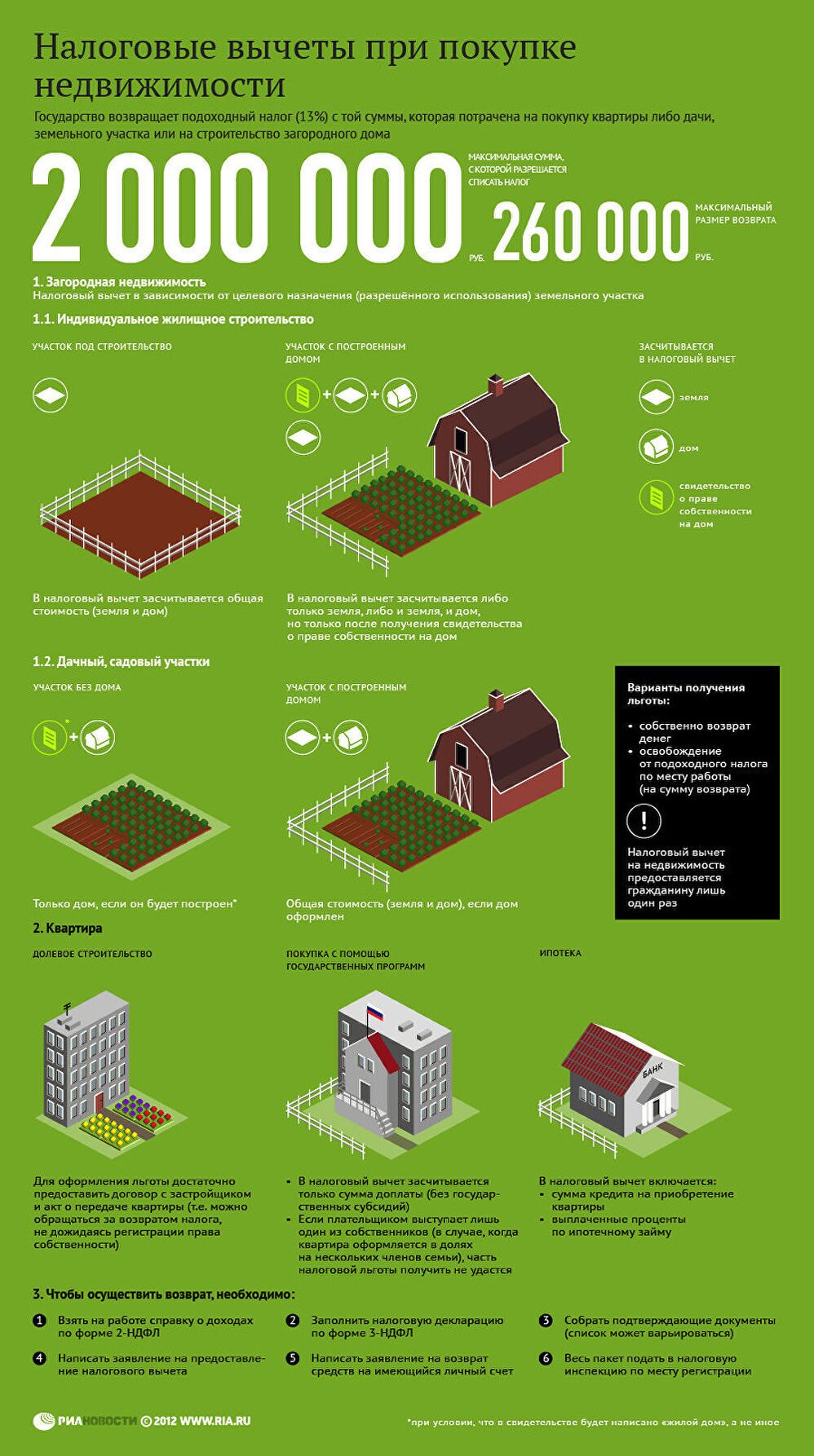

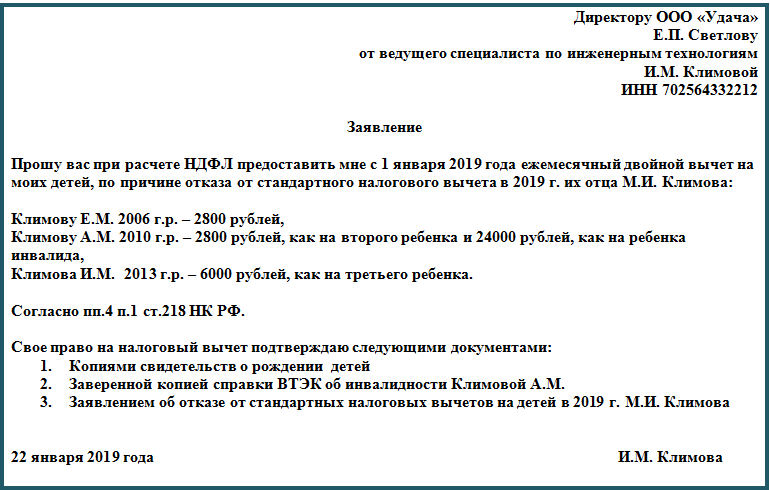

Имущественный налоговый вычет при приобретении земельного участка В настоящее время, согласно действующему Налоговому кодексу РФ, на следующие объекты физлицу может быть предоставлен налоговый вычет при покупке земельного участка: покупка земельного участка под ИЖС индивидуальное жилищное строительство ; покупка земельного участка, на котором уже расположен ранее приобретенный жилой дом; покупка жилого дома с земельным участком; покупка земельного участка или его доли. По общему правилу, размер максимально возможного имущественного вычета, который может быть предоставлен, составляет - 2 000 000 рублей. При покупке в ипотеку до 2014 года - размер вычета не ограничен, начиная с 2014 года - не более 3 000 000 рублей. При этом, возврат налога за календарный год возможен только в части уплаченного НДФЛ в каждом конкретном году согласно данным справки 2-НДФЛ, которую можно взять в бухгалтерии организации.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

- Имущественный вычет при покупке земельного участка

- Налоговый вычет при покупке земельного участка

- Налоговый вычет при покупке квартиры, дома, участка земли

- Имущественный вычет: разбираем на практике

- Имущественный вычет при покупке жилого дома с земельным участком

- Имущественный вычет при покупке дома и земли с хозпостройками

- Как получить налоговый вычет при покупке дома с земельным участком

- Вернут ли НДФЛ при покупке земли и строительстве дома?

- Возврат НДФЛ при покупке земельного участка с домом

- Имущественный налоговый вычет при покупке земельного участка

Имущественный вычет при покупке земельного участка

ВИДЕО ПО ТЕМЕ: Налоговый вычет при покупке земли. Как его получить? / МОИ ПРАВАИмущественный налоговый вычет при приобретении земельного участка В настоящее время, согласно действующему Налоговому кодексу РФ, на следующие объекты физлицу может быть предоставлен налоговый вычет при покупке земельного участка: покупка земельного участка под ИЖС индивидуальное жилищное строительство ; покупка земельного участка, на котором уже расположен ранее приобретенный жилой дом; покупка жилого дома с земельным участком; покупка земельного участка или его доли. По общему правилу, размер максимально возможного имущественного вычета, который может быть предоставлен, составляет - 2 000 000 рублей.

При покупке в ипотеку до 2014 года - размер вычета не ограничен, начиная с 2014 года - не более 3 000 000 рублей. При этом, возврат налога за календарный год возможен только в части уплаченного НДФЛ в каждом конкретном году согласно данным справки 2-НДФЛ, которую можно взять в бухгалтерии организации.

Например, в 2016 году гражданин приобрел земельный участок стоимостью 550 000 рублей. Рассмотрим более подробно вышеперечисленные случаи: 1 При покупке земельного участка под ИЖС налоговый вычет может быть предоставлен не ранее года регистрации и получения свидетельства права собственности на жилой дом.

Таким образом, нельзя просто купив земельный участок, сразу подавать документы и получать вычет. Сначала, должен быть построен жилой дом. Например, физлицо приобрело земельный участок в 2015 году, в 2016 году был построен и зарегистрирован на нем жилой дом.

Тогда право на вычет у гражданина на земельный участок возникает только начиная с 2016 года, когда было оформлено право собственности на жилой дом. Например, физлицо купило земельный участок в 2016 году, жилой дом, расположенный на этом участке, был приобретен ранее, допустим, в 2015 году. Налоговый вычет на земельный участок гражданин имеет право получать, начиная с 2016 года. При этом, покупка жилого дома с земельным участком рассматривается как единый объект недвижимости. Например, гражданин приобрел жилой дом с земельным участком в 2016 году.

Следовательно, начиная с 2016 года, он имеет право на получение имущественного налогового вычета. Например, гражданин приобрел земельный участок в 2014 году, а жилой дом был построен и зарегистрирован только в 2016 году. Следовательно, прав на вычет возникает не ранее 2016 года.

Следует также иметь в виду, что при долевой покупке земельного участка и строительства жилого дома в долевую собственность, при несовпадении долей, вычет будет распределяться между собственниками пропорционально стоимости их долей на жилой дом.

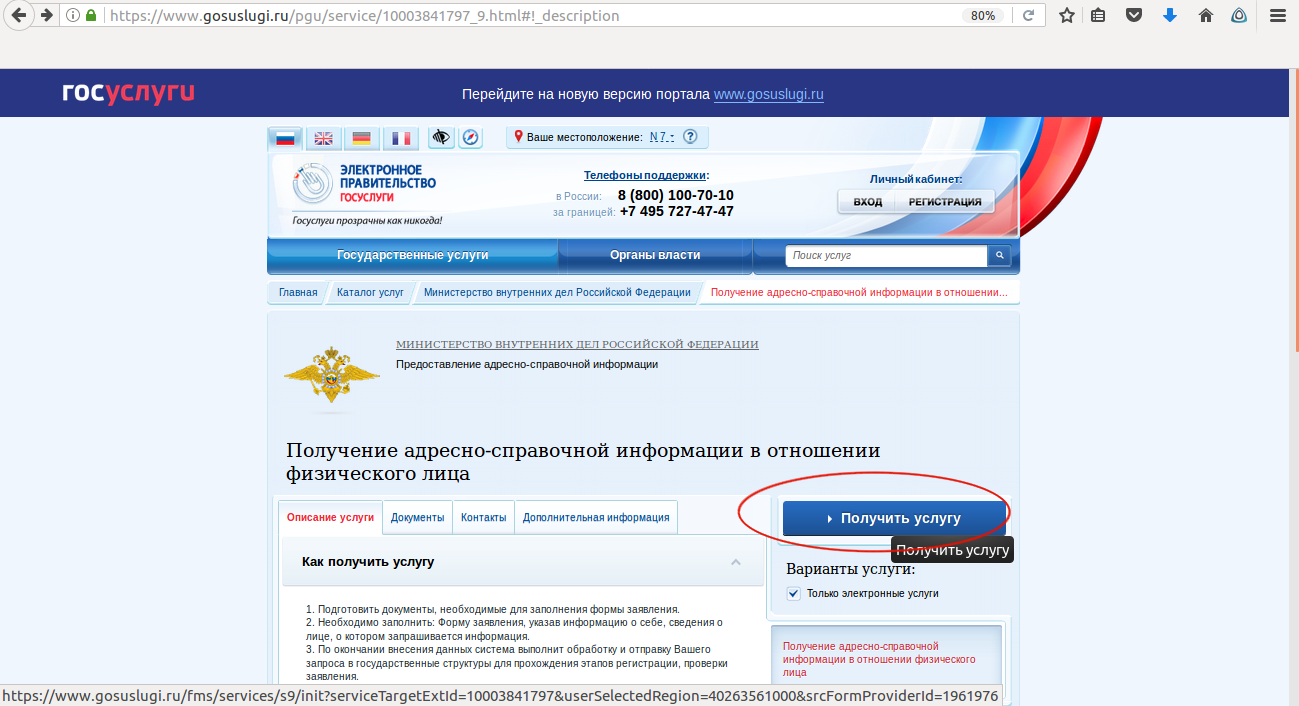

Как видно, во всех вышеперечисленных случаях, налоговый вычет при покупке земельного участка, может быть предоставлен не ранее года регистрации права собственности расположенного на этом участке жилого дома. Если дома нет, то и вычет на землю получить нельзя. Заполните декларацию 3-ндфл прямо сейчас: Заполнить декларацию 3-ндфл онлайн или Рассчитайте онлайн сумму компенсации, которую можно получить из налоговой инспекции, официально работая, по расходам на обучение, лечение или покупку квартиры!

Узнайте, сколько можно вернуть из налоговой: Узнайте больше о налоговых вычетах на обучение , лечение и при покупке квартиры. Задать вопрос специалисту: Мы постараемся ответить Вам как можно быстрее!

Покупаем землю: какие налоговые послабления возможны В соответствии со ст. Покупка земли с другим назначением права вычет не дает. При этом у покупателя должны быть на руках бумаги, свидетельствующие о праве собственности на дом или подтверждающие целевое использование земельных угодий для строительства жилого дома. До 01. Поэтому получат налоговый вычет на земельный участок только те, кто зарегистрировал жилье на участке после указанной даты.

Налоговый вычет при покупке земельного участка

Заявить о праве на получение имущественного вычета за 2018 г. Хочу получить имущественный вычет. В каком размере и за какие годы мне положен вычет? То есть фактически пенсионер имеет право на получение вычета при покупке за 4 года.

Налоговый вычет при покупке квартиры, дома, участка земли

Вернут ли НДФЛ при покупке земли и строительстве дома? И что для этого нужно? Действительно, покупка земельного участка и строительство на нем жилого дома дает право на получение имущественного вычета. Вычет ограничен 2 млн рублей, то есть в пределах данной суммы можно уменьшить доходы, облагаемые НДФЛ, на расходы, связанные с покупкой земельного участка и строительством жилого дома.

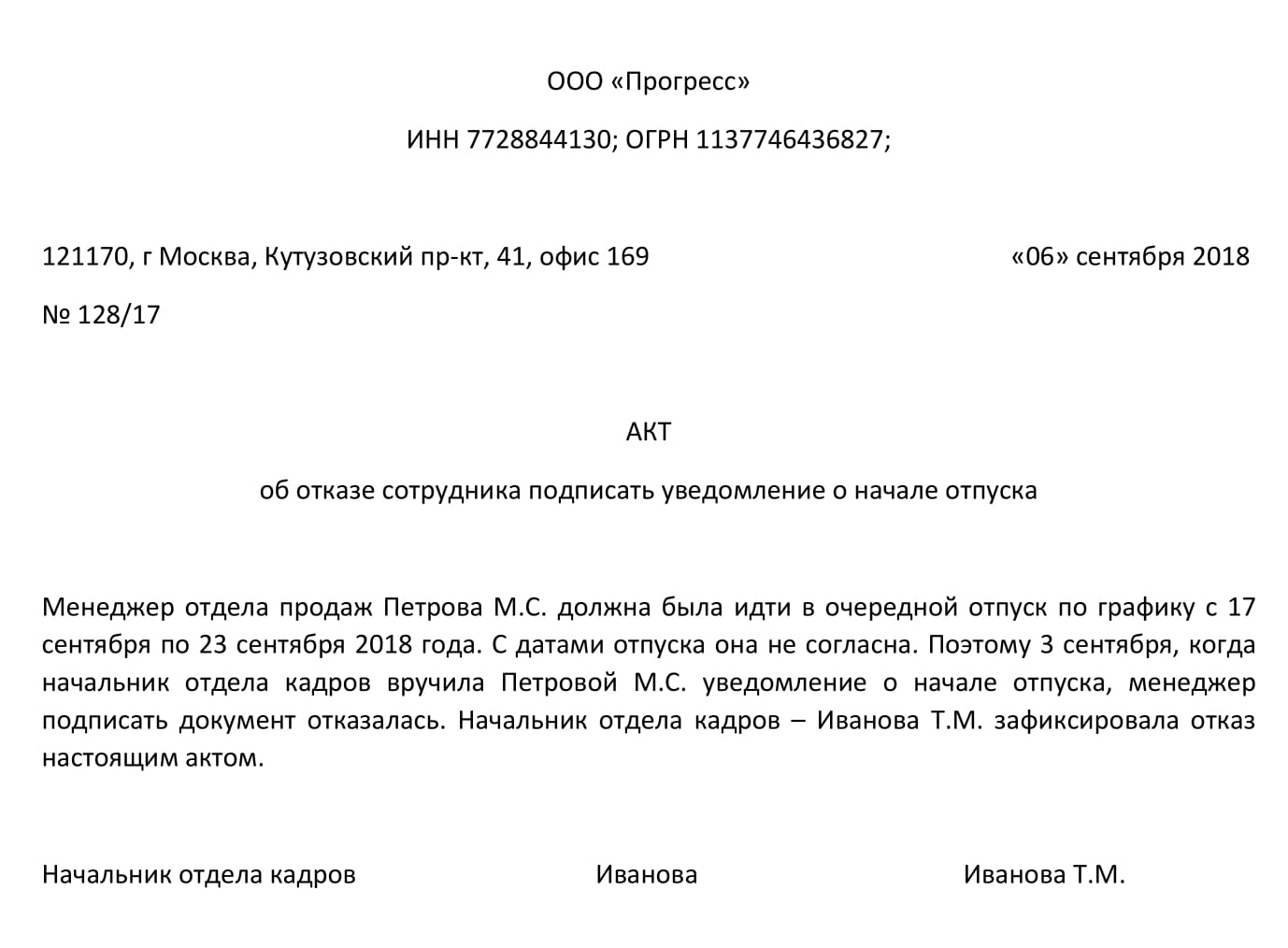

ПОСМОТРИТЕ ВИДЕО ПО ТЕМЕ: Возврат земельного налога. Налоговый вычет на землю или участокНалоговый вычет при покупке участка Налоговый вычет при покупке участка Согласно налоговому кодексу при покупке недвижимости, а так же земельных участков, дач физические лица имеют право воспользоваться вычетом на данное имущество. Размер вычета составляет 2 000 000 рублей. Стоимость декларации 3-НДФЛ для получения вычета при покупке участка Стоимость составления декларации под ключ, со сбором полного пакета документов и заявлений в налоговую составит — 3 500 руб. Курьерские услуги и сдача декларации в налоговую будет производиться специалистами компании БУХпрофи. Перечень необходимых документов для составления декларации Справка о доходах по форме 2-НДФЛ за отчетный год со всех мест работ за отчетный год ; Копия паспорта; Копия договора купли продажи земельного участка с жилым домом; Копия Свидетельства о регистрации права собственности на земельный участок; Копия Свидетельства о регистрации права собственности на жилой дом; Копия передаточного акта при купле продажи земельного участка с жилым домом. Способ заполнения и сдачи декларации Чтобы заполнить и сдать декларацию можно обратиться в бухгалтерскую компанию БУХпрофи, в которой специалисты компании в течение дня составят декларацию и подготовят весь необходимый пакет документов и заявления. Также в этот день курьер компании БУХпрофи, встретится с Вами в удобном для Вас месте для подписания декларации и заявлений, с последующей сдачей в налоговый орган. От вас требуется предоставить сканы документов по электронной почте, на адрес buhgalter buxprofi. Преимущества: экономия вашего личного времени, удобство в отсутствии необходимости посещения офиса и налогового органа, наши специалисты все сделают за вас быстро и с гарантией!

Имущественный вычет: разбираем на практике

Получение имущественного вычета при покупке дома и земельного участка с хозяйственными постройками Как известно, имущественный вычет в размере не более 2 000 000 рублей может быть предоставлен при приобретении жилого дома с земельным участком. Следовательно, в договоре купли - продажи должны быть указаны отдельно стоимости дома и земли. Если же договор уже подписан и в нем не выделены отдельные стоимости, тогда, для получения имущественного вычета необходимо составить и подписать Дополнительное соглашение к договору, в котором будут определены конкретные стоимости каждого объекта например, стоимость дома 1 500 000, стоимость земельного участка 300 000, стоимость хозяйственных построек сарай, колодец - 10 000.

.

.

Имущественный вычет при покупке жилого дома с земельным участком

.

Имущественный вычет при покупке дома и земли с хозпостройками

.

Как получить налоговый вычет при покупке дома с земельным участком

.

Вернут ли НДФЛ при покупке земли и строительстве дома?

.

Возврат НДФЛ при покупке земельного участка с домом

.

Имущественный налоговый вычет при покупке земельного участка

.

Спасибо за такой пост Уже читаю вас давно и все нравится

Полностью разделяю Ваше мнение. Идея хорошая, поддерживаю.

Я конечно, прошу прощения, но это мне не совсем подходит.