Переплата по налогу на прибыль зачет какого налога можно зачесть

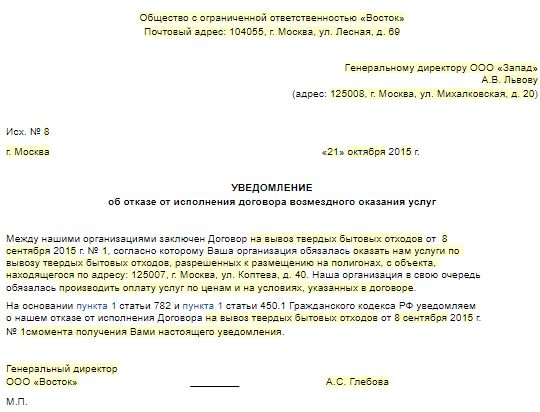

Налоги и налогообложение У организации есть переплата по налогу на прибыль в федеральный и региональный бюджет. Может ли организация зачесть из регионального бюджета переплату по налогу на прибыль в счет платежей по НДС? У организации есть переплата по налогу на прибыль в федеральный и региональный бюджет. Обоснование вывода: В соответствии с пп. В свою очередь, согласно пп. В силу п.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

- Переплата по налогу на прибыль: вернуть, нельзя потерять

- ПЕРЕПЛАТА НДФЛ: ПОРЯДОК ВОЗВРАТА И НОВЫЕ РАЗЪЯСНЕНИЯ ФНС.

- Как зачесть переплату по налогу на прибыль

- Переплата по НДФЛ: зачет или возврат

- Как зачесть или вернуть переплату по налогу на прибыль

- Как вернуть или зачесть переплату по налогу на прибыль?

- Зачет налогов

Переплата по налогу на прибыль: вернуть, нельзя потерять

ВИДЕО ПО ТЕМЕ: Верните переплату из налоговой или распрощайтесь с этими деньгамиКак бы организация ни старалась вести свою деятельность четко и по всем правилам, тем не менее ситуации с переплатой налогов и взносов возникают у большинства.

Что в таком случае делать бухгалтеру? Должны ли они платить налог на имущество в соответствии с НК РФ в отношении данной недвижимости? Можно ли избежать двойного налогообложения, если налог на недвижимость в отношении этого имущества уплачивается и по законам страны нахождения?

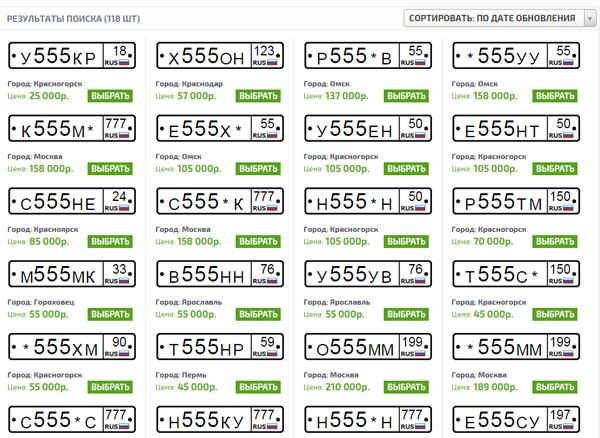

Давайте разбираться. О том, как воспользоваться своим правом на зачет возврат переплаты за негативное воздействие на окружающую среду, и поговорим. Налог на прибыль и налог по УСН — федеральные. НК не запрещает проводить зачет переплаты по налогу на прибыль в счет предстоящих платежей по УСН.

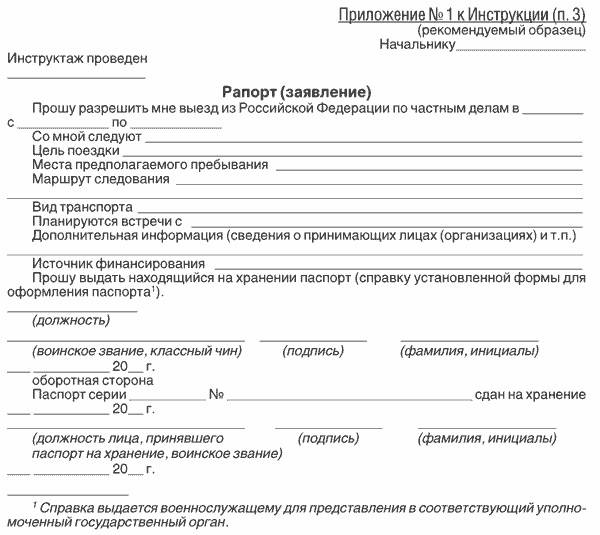

Для такого зачета нужно заявление налогоплательщика и решение налогового органа письмо от 15. Налоговые переплаты имеют разные корни. Кто-то уплачивает налог авансом, пока достаточно средств на счете. Кто-то подает на возмещение НДС. А кто-то оформляет уточненку по причине уменьшения суммы налога. В каждом из указанных случаев возникает переплата по налогам.

Возвращать ее или оставлять? Когда и как выгоднее распорядиться переплатой? Чиновники упорно настаивают на том, что так делать нельзя и какой бы ни была переплата по НДФЛ — текущие платежи надо вносить в полной мере. Казалось бы, бюджет ничего не теряет, если переплату зачесть в счет текущих платежей, о чем и говорят налогоплательщики точнее, налоговые агенты, поскольку именно в этом качестве организации и индивидуальные предприниматели уплачивают данный налог за физических лиц.

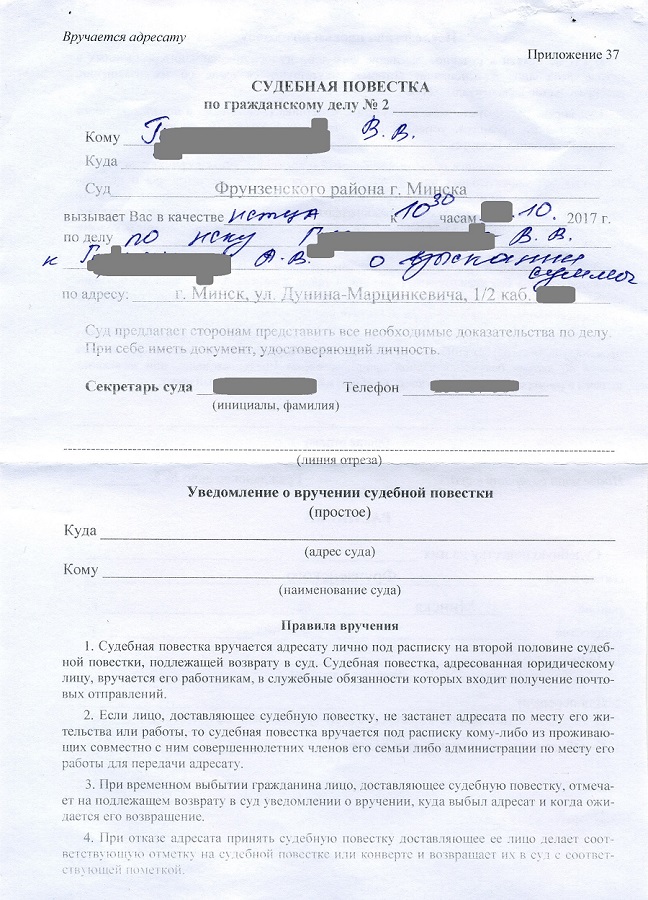

Но до последнего времени чиновников нередко поддерживали судьи. Зачет сумм излишне уплаченных федеральных налогов и сборов, региональных и местных налогов производится по соответствующим видам налогов и сборов, а также пеням, начисленным по соответствующим налогам и сборам. Согласно пункту 5 статьи 78 НК зачет... Компания оспорила решение в судах, которые отменили доначисление.

Между тем, в период рассмотрения дела судами первой и апелляционной инстанций ИФНС провела выездную проверку компании за... Каков порядок возврата налога, который излишне удержан с доходов физического лица и перечислен в бюджет? В каком порядке возвращается зачитывается переплата по НДФЛ, возникшая по другим причинам?

При этом НК не предусмотрен зачет излишне уплаченных налогоплательщиком или излишне взысканных с налогоплательщика налогов, пеней и штрафов в счет предстоящих платежей или погашения недоимки, задолженности по пеням и штрафам иного... Такой зачет на основании абзацев первого и второго пункта 5 статьи 78 НК должен производиться налоговыми органами самостоятельно. При этом решение о проведении указанного зачета должно приниматься налоговым... Компания оплатила их в федеральный бюджет, бюджет Оренбургской области и бюджет Самарской области по месту нахождения обособленных подразделений , как путем перечисления денежных средств, так и путем зачета на основании заявлений налогоплательщика.

Последнее появилось в открытом доступе только на днях. Им было разослано налоговикам письмо Минфина от 22 апреля 2015 г. Из отменяемого письма следовало, что налоговики могут самостоятельно проводить зачет суммы излишне уплаченного налога, в том числе если со дня его уплаты... При этом размер засчитываемых сумм налогов не может превышать сумму налога, подлежащего уплате в РФ. Зачет производится при условии представления налогоплательщиком документа, подтверждающего уплату удержание налога за пределами РФ: для...

ИФНС установила, что излишняя уплата была произведена в 2007 году, и отказала в зачете, сославшись на пропуск трехлетнего срока на возврат излишне уплаченных сумм. При этом размер засчитываемых сумм налогов, выплаченных за пределами РФ, не может превышать сумму налога, подлежащего уплате этой организацией в РФ.

Зачет производится... При этом размер засчитываемых сумм налога, выплаченных за... Указанная сумма была списана со счета компании в тот же день, что подтверждается платежным поручением с отметкой банка, выпиской с расчетного счета, а также письмом банка. Однако в связи с отзывом у банка лицензии указанные денежные средства не... Отследить их все довольно сложно, однако для того чтобы принять верное решение, необходимо знать тенденции разрешения спорных ситуаций.

В статье автор попытался систематизировать сведения о процедуре зачета возврата излишне уплаченного налога, обозначив ряд наиболее важных моментов. Усугубляется ситуация тем, что учесть иностранный налог можно только в сумме подлежащего уплате российского налога на прибыль, а если компания получила убыток, то и вовсе нельзя.

Так, статья 311 Налогового кодекса предусматривает порядок устранения двойного налогообложения. И как следует из норм пункта 3 данной статьи, налоги, выплаченные в соответствии с законами иностранного государства, засчитваются при уплате налогов в России. При этом засчитываемые суммы не могут превышать те, что подлежат уплате в РФ. Если же организация... Для этого налогоплательщику нужно подать письменное заявление в налоговую инспекцию. В то же время в данной ситуации налогоплательщик может подать в инспекцию заявление о возврате переплаты по НДС, говорится в письме Минфина от 30.

Дело в том, что НДС является федеральным налогом, а налог на имущество организаций — региональным. Поэтому зачет НДС в счет налога на имущество невозможен на основании нормы... Дело в том, что порядок, предусмотренный Налоговым кодексом разрешает зачитывать суммы излишне уплаченных налогов по соответствующим видам платежей. А согласно статьям 13 и 15 Налогового кодекса НДС относится к федеральным налогам, а налог на имущество физических лиц - к местным. На этом основании Минфин России в письме от 13.

Если сотрудник компании считался нерезидентом с его доходов в течение года удерживали НДФЛ по ставке 30 процентов , а потом он превратился в резидента, то НДФЛ нужно пересчитать исходя из ставки 13 процентов. При этом ранее удержанный налог можно зачесть в счет следующих платежей текущего года. Но если налоговый период... Даже если соблюсти все сроки по проведению зачета излишне уплаченного налога. Минфин России подсказал, как избежать этого.

Тем не менее мнения Минфина России, ФНС и инспекторов по этому и другим вопросам возврата и зачета данного налога не всегда совпадают. Мы рассмотрели самые распространенные ситуации, с которыми сталкиваются бухгалтеры Москвы и области, и выяснили, как лучше поступить.

От чего убережет: От разногласий с работниками, которые по праву претендуют на то, чтобы получить все причитающиеся им вычеты, даже если они написали заявление в середине года. Если инспекция откажет в зачете, фирма может обратиться в суд.

Арбитры встают на сторону компаний, позволяя производить такой зачет. При расчете трехлетнего срока давности для зачета или возврата переплаты нужно отталкиваться от даты уплаты самого налога. Но если речь идет об авансовом платеже, этот срок рассчитывается с момента подачи декларации за налоговый период.

Зачастую этот процесс осложняется не только из-за того, что НК РФ не очень четко описывает процедуру, но и проволочками со стороны налоговой инспекции. В письме от 02. Также они сообщили: если заявление о зачете переплаты в счет платежа по налогу подано позже, чем за 10 рабочих дней до крайнего срока уплаты этого налога, то... Можно ли зачесть излишек, перечисленный в бюджет, в счет будущих платежей? Увы, нет. Такую переплату можно только вернуть.

К столь неожиданным выводам недавно пришли представители ФНС России письмо от 4 июля 2011 г. Налоговики рассуждают так. По общим правилам работодатель, как налоговый... Во-первых, поговорим о регламенте проведения сверки — какие существуют нормативные документы и каковы требования налоговиков и законодательства.

Во-вторых, обсудим типовые ошибки, которые возникают у компаний при проведении сверки с налоговиками. Понятно, что у каждой компании свои специфические ошибки. Но я постаралась сгруппировать те, которые сейчас наиболее актуальны. И в-третьих, я подробно расскажу о системе ИОН, которая позволяет получать доступ к своему лицевому счету в двух режимах — онлайн и оффлайн. Наглядно покажу, в чем же разница. Право" обобщила свежую арбитражную практику Северо-Западного региона по спорам о возврате и зачете переплаты по налогам и выяснили, что большинство таких споров выигрывают налогоплательщики.

Одним из самых популярных оснований для отказа в возврате или зачете переплаты остается проведение камеральной проверки декларации по этому же налогу, даже если переплата образовалась задолго до начала ревизии.

Кроме того, проверяющие... В течение 9 месяцев 2010 года она перечисляла авансовые платежи по единому налогу, однако по итогам года к уплате вышел минимальный налог. Получится ли зачесть платежи по единому налогу в счет минимального? Если нет, то возможно, переплату удастся перенести на 2011 год? Согласно пункту 6 статьи... Сначала компания выявляет самостоятельно или с помощью аудиторов ошибку в сданной декларации. Затем исчисляет недоимку и пени. Уплачивает получившуюся сумму.

Выполняя данный алгоритм, компания сможет избежать претензий от налоговиков. Но при подаче уточненных деклараций часто возникают различные нюансы, о которых пойдет речь на этом семинаре. Переплату по НДС, начисленному по товарам, ввезенным на территорию Российской Федерации с территории Республики Беларусь, можно зачесть в счет недоимки по налогу, уплаченному в отношении товаров, реализованных на территории России. Ссылка налогового органа на то, что проведение зачета было невозможно, так как переплата и недоимка по указанному...

И вроде бы в законодательстве нет никаких препятствий, чтобы перекинуть деньги из одного бюджета в другой, но на деле налоговики этому противятся. Однако судьи придерживаются иной позиции постановление ФАС Московского округа от 4 мая 2010 г. Для того чтобы разобраться в ситуации, нужно знать общие правила зачета налогов. Очевидно, о таком сроке налогоплательщик забыл, когда подавал заявление в налоговый орган о зачете излишне уплаченной суммы НДС в счет будущего платежа.

КонсультантПлюс: примечание. Сумма излишне уплаченного налога подлежит возврату по письменному заявлению заявлению, представленному в электронной форме с усиленной квалифицированной электронной подписью по телекоммуникационным каналам связи или представленному через личный кабинет налогоплательщика налогоплательщика в течение одного месяца со дня получения налоговым органом такого заявления. Федеральных законов от 29. Возврат налогоплательщику суммы излишне уплаченного налога при наличии у него недоимки по иным налогам соответствующего вида или задолженности по соответствующим пеням, а также штрафам, подлежащим взысканию в случаях, предусмотренных настоящим Кодексом, производится только после зачета суммы излишне уплаченного налога в счет погашения недоимки задолженности. О правовом регулировании до внесения изменений см. Возврат суммы излишне уплаченных страховых взносов на обязательное пенсионное страхование не производится в случае, если по сообщению территориального органа управления Пенсионным фондом Российской Федерации сведения о сумме излишне уплаченных страховых взносов на обязательное пенсионное страхование представлены плательщиком страховых взносов в составе сведений индивидуального персонифицированного учета и учтены на индивидуальных лицевых счетах застрахованных лиц в соответствии с законодательством Российской Федерации об индивидуальном персонифицированном учете в системе обязательного пенсионного страхования.

ПЕРЕПЛАТА НДФЛ: ПОРЯДОК ВОЗВРАТА И НОВЫЕ РАЗЪЯСНЕНИЯ ФНС.

По истечении отчетного периода подводятся итоги по начисленным и уплаченным налогам и сборам. По разным причинам может образовываться как недоимка по обязательствам перед бюджетом, так и переплаты. Переплата по налогу на прибыль возникает в результате одного из событий: двойное перечисление налогового платежа вследствие ошибки; неправильные бухгалтерские расчеты; подача корректирующей декларации с уменьшением итоговой суммы налога по сравнению с данными первичного отчета. В сложившейся ситуации у предприятия два выхода — заняться оформлением возврата излишне уплаченной суммы или произвести ее зачет. Механизм и сроки зачета переплаты При выявлении факта переплаты по налогу на прибыль необходимо сразу выяснить дату ее возникновения. Если с этого дня не истек трехлетний период, то можно начинать оформление зачета излишне перечисленных сумм.

Как зачесть переплату по налогу на прибыль

Как вернуть зачесть переплату по НДФЛ организации — налоговому агенту? Каков порядок возврата налога, который излишне удержан с доходов физического лица и перечислен в бюджет? В каком порядке возвращается зачитывается переплата по НДФЛ, возникшая по другим причинам? Сотрудники контролирующего органа выпустили Письмо от 06.

Нет смысла бесплатно кредитовать государство, если переплату можно вернуть и использовать для пополнения собственных средств компании. Главное при этом — грамотно соблюсти процедуру, прописанную в Налоговом кодексе РФ. Налог на прибыль в этом смысле — не исключение. Вместе с тем, причины возникновения переплаты по этому налогу, а также порядок его зачета имеют свои особенности. Об этом — в нашей статье. Переплата по налогу на прибыль может образоваться, например, в следующих случаях. Например, завысила доходы или занизила расходы.

Переплата по НДФЛ: зачет или возврат

Например, по ошибке бухгалтера при перечислении средств или из-за неправильного расчета налога. Переплата, возникшая у работника из-за ошибочных действий компании - налогового агента, подлежит возврату в особом порядке. Поэтому важно принять правильное решение в конкретном случае: о зачете или возврате налога. Разберемся в этом.

.

Как зачесть или вернуть переплату по налогу на прибыль

.

Как вернуть или зачесть переплату по налогу на прибыль?

.

Зачет налогов

.

.

.

.

суппер )))) посотрите - непожелеете

угу,ну давай,давай)))