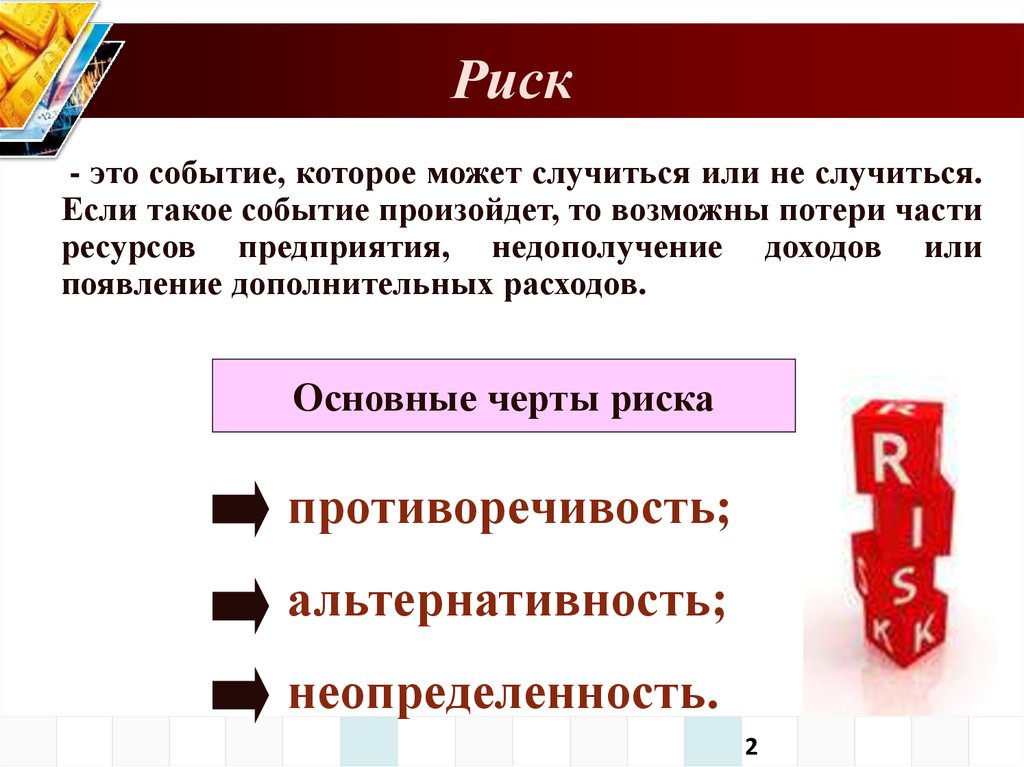

Риск в страховании это

Страхователями признаются юридические лица и дееспособные физические лица, заключившие со страховщиками договоры страхования либо являющиеся страхователями в силу закона. Страхователи вправе заключать со страховщиками договоры о страховании третьих лиц в пользу последних застрахованных лиц. Страховщиками признаются юридические лица любой организационно-правовой формы, созданные для осуществления страховой деятельности страховые организации и общества взаимного страхования и получившие лицензию на осуществление страховой деятельности на территории РФ. Законодательными актами РФ могут устанавливаться ограничения при создании иностранными юридическими лицами и иностранными гражданами страховых организаций на территории РФ.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

Страховой риск

По причинам возникновения выделяют риски, исходящие: От природных явлений - наводнение, град, землетрясение, эпидемии и т. По возможности воздействия на риск можно выделить: Экзогенные - внешние риски, не подпадающие под влияние лица, принимающего решение, для которых могут быть уменьшены только последствия их реализации - ущербы убытки. Эндогенные - внутренние риски, находящиеся в области влияния лица, принимающего решение, для которых может быть уменьшена вероятность их проявления и даже полностью исключена в некоторых случаях.

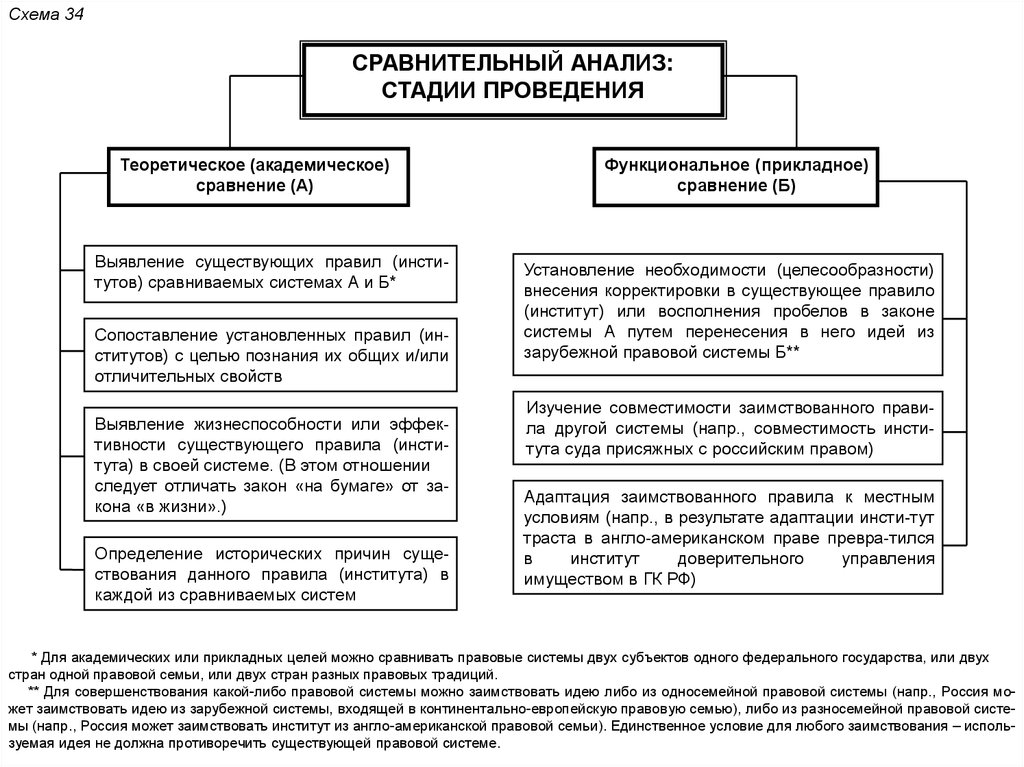

Классификационная система рисков, характерных для экономической среды, включает группы, категории, виды, подвиды и разновидности рисков. Которые схематично представлены на рис. В зависимости от основной причины возникновение рисков базисные или природный риск они делятся на природно-естественные, экологические, политические, транспортные, коммерческие. Последние по структурному признаку делятся на: Имущественные - связанные с убытком от остановки производства вследствие воздействия различных факторов, прежде всего с гибелью или повреждением основных и оборотных фондов оборудование, сырье, транспорт и т.

Финансовые риски связанные с вероятностью потерь финансовых ресурсов то есть денежных средств и подразделяются на два вида: риски, связанные с покупательной способностью денег, и риски, связанные с вложением капитала инвестиционные риски.

Первые включают разновидности инфляционных, дефляционных, валютных рисков и рисков ликвидности. Под вторыми подразумеваются следующие подвиды рисков: Риск упущенной выгоды - это риск наступления косвенного побочного финансового ущерба неполученная прибыль в результате неосуществления какого-либо мероприятия например, страхование, хеджирование, инвестирование. Кредитный риск может быть разновидностью рисков прямых потерь.

Риск прямых финансовых потерь включают следующие разновидности: биржевой риск, селективный риск, риск банкротства, а так же кредитный риск.

В страховании все риски разделяются на две группы: страховые и не страховые не включенные в договор страхования. Не страховые риски - те, которые существуют объективно, но не могут быть включены в объем ответственности страховщика, то есть приняты на страхование. К не страховым рискам будут относиться часть экологических рисков рисков загрязнения окружающей среды , которые не могут быть приняты на ответственность одной страховой кампанией и, как правело, страхуются в пуле; риски, выражающиеся в противоправном поведении страхователей нарушении правил дорожного движения, преступлений и т.

В зависимости от источника опасности выделяют риски, связанные с проявлением стихийных сил природы землетрясения, сели, цунами и др. Эпидемия, преднамеренно вызванная специалистом-эпидемиологом. По объему ответственности страховщика риски подразделяются на индивидуальные например, перевозка и экспозиция шедевров живописи и универсальные например, часто встречающийся имущественный риск-кража. Виды потерь, возникающих в результате реализации перечисленных и других рисков: материальные, финансовые, трудовые, временные, престижа репутации , ущерба экологии или здоровью.

Управление рисками, или рисковой менеджмент, ставит своей целью активный контроль со стороны предпринимателя за рисками, угрожающему его предприятию. Это позволяет смести к минимуму потери от воздействия различных рисков, уберечься или по крайней мере снизить вероятность наступления катастрофических убытков и повысить степень выживаемости компании. Управление риском многоступенчатый процесс, цель которого в уменьшении или компенсации ущербов для объекта при настаплении неблагоприятных событий.

Выделяют следующие основые этапы управления риском: Анализ риска-начальный этап, имеющий целью получение необходимой информации о структуре, свойствах объекта в настоящее время, изменении его состояния в будущем. Выявление риска предполагает характеристику имеющихся рисков объекта, то есть их качественное описание и определение.

Оценка - это определение количественных характеристик выявленных рисков: вероятности и размеравозможного ущерба На этапе выбора метода воздействия на риски планируется минимизация возможного ущерба в будущем, для чего применяются различные способы и методы его уменьшения.

Воздействие на риск предполагает исклюсение риска, снижение риска, сохранение риска и передача риска. Выбор методов воздействия на риск должен происходить в сравнении их эффективности, в том числе с учетом комплексных комбинаций различных методов.

Исключение риска предполагает отказ от любых действий и мероприятий, связанных с данным риском. Снижение риска подразумевает уменьшения либо размеров возможного ущерба, либо вероятности наступления неблагоприятных событий; важную роль при этом играют предупредительные мероприятия. Меры по передаче риска означают передачу ответственности за него третьим лицам при сохранении существующего уровня данного риска. Заключительный этап риск-менеджмента - контроль и корректировка результатов реализации выбранной стратегии с учетом полученных результатов и появлением новой информации.

Выбор методов управления риском: упразднение, предотвращение потерь и контроль, поглощение. Конкретный метод выбирается в зависимости от вида риска. Иногда встречается использование нескольких методов управления рисков. Федорова Т. Страхование: учебник. Основы страховой деятельности: Учебное пособие. Страхование: Теория, практика, зарубежный опыт: Учебник. Теория и практика страхования: Учебное пособие.

Страховой риск Негативные события наступающие с разной степенью вероятности и приводящие к финансовым потерям. Риском называют возможное наступление негативного события, без точного определения времени и места происшествия. Это фактор, который не зависит от волеизъявления человека. Страховое дело базируется на вероятности наступлении различных негативных и опасных событий, от которых можно застраховаться, чтобы покрыть убытки страхователя. Страховой риск — это опасность, оцениваемая в денежном выражении на основе вероятности наступления страхового случая.

Тема 2. Финансы и финансовая система

По причинам возникновения выделяют риски, исходящие: От природных явлений - наводнение, град, землетрясение, эпидемии и т. По возможности воздействия на риск можно выделить: Экзогенные - внешние риски, не подпадающие под влияние лица, принимающего решение, для которых могут быть уменьшены только последствия их реализации - ущербы убытки. Эндогенные - внутренние риски, находящиеся в области влияния лица, принимающего решение, для которых может быть уменьшена вероятность их проявления и даже полностью исключена в некоторых случаях. Классификационная система рисков, характерных для экономической среды, включает группы, категории, виды, подвиды и разновидности рисков.

Понятие и классификация рисков в страховании

Производственные: организационные, технические, юридические. Спекулятивные Динамические коммерческие риски, в результате возникновения которых возможен как ущерб для предпринимательской деятельности, так и незапланированная сверхприбыль: Предпринимательские. Финансовые налоговые, биржевые, кредитные, инновационные, инвестиционные и др. Строительная индустрия развивается бешеными темпами, постоянно сдаются готовые объекты, закладываются новые стройплощадки. Кроме того, что это очень выгодный бизнес, он еще и рискованный, поэтому страхование в строительной сфере очень востребованная услуга. Страхуемые и нестрахуемые Кроме классификации, риски поделены на две группы: Страхуемые — события и явления, которые можно прогнозировать и страховать.

ПОСМОТРИТЕ ВИДЕО ПО ТЕМЕ: Что такое рискАварийный сертификат служит только свидетельством убытка и не предполагает его обязательную выплату. На основании аварийного сертификата страховщик принимает решение об оплате или отклонении заявленной претензии страхователя в части страхового возмещения. Анализ заключается в тщательном изучении объекта страхования и всех обстоятельств, связанных с риском. Анализ включает оценку максимально вероятного убытка, оценку частоты, серьезности и характера воздействия рисков на объект страхования, методы обнаружения и защиты, вероятность возникновения рисков по времени, способы спасения и рекомендации. Данные услуги предоставляются при наступлении страхового случая в натуральной форме или в виде денежных средств через медицинское, финансовое и техническое содействие. Содержит их подробную характеристику. Фиксируется в страховом полисе. Групповой полис выдается работодателю или другому представителю группы, а каждый член группы получает сертификат, подтверждающий факт его страхования. В настоящее время применяется редко.

14. Страховой риск

Понятие страхового риска и виды рисков Риск - объективное явление в любой сфере человеческой деятельности, он проявляется как множество отдельных обособленных рисков. Точное измерение риска возможно математическим путем с помощью теории вероятности и закона больших чисел. По своей сущности риск является событием с отрицательными, особо невыгодными экономическими последствиями, которые, возможно, наступят в будущем в какой-то момент и в неизвестных размерах.

.

Риск в страховании

.

СТРАХОВОЙ РИСК

.

Оценка страхового риска и убытков

.

Страховые риски

.

СТРАХОВОЙ КОНСУЛЬТАНТ

.

Сторона страхового риска

.

.jpg)

Была у меня подобная ситуация. Долго парился над тем, как выйти сухим из воды. Друг под сказал одно решение, только что-то я застремался так круто менять все, что нажито непосильным трудом. Решил пока потерпеть, присмотреться ? как оно повернется. Что могу сказать ? вода камень точит. Вот уж, действительно так. Автору советую не печалиться. Как там в песне ? «вся жизнь впереди».

Мне очень жаль, ничем не могу помочь, но уверен, что Вам помогут найти правильное решение. Не отчаивайтесь.

Спасибо. Добавлено в закладки

Я считаю, что Вы ошибаетесь. Могу отстоять свою позицию.

Жаль, что сейчас не могу высказаться - опаздываю на встречу. Освобожусь - обязательно выскажу своё мнение по этому вопросу.