Как погасить долги по кредитам

Личные деньги Как погасить долги банку или коллекторам: кто виноват и что делать? Современную российскую экономику трудно назвать стабильной. Да, некоторые отрасли чувствуют себя в целом неплохо, но другие — заметно хуже, а в ряде отраслей ситуация близка к кризисной. Нестабильность экономики ведет к росту числа должников по кредитам: люди занимали деньги, а доходы снизились, отдавать не из чего. Фирмы разоряются, люди лишаются работы, а кредит остается с человеком, как и долги по нему.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

- Как избавиться от долгов?

- Кредит есть, а денег нет. Что делать?

- Как погасить долги банку или коллекторам: кто виноват и что делать?

- Как погасить долги коллекторскому агентству и при этом сэкономить?

- Погашение кредита: варианты для безденежного заемщика

- Нечем платить по кредиту. Как быть?

- Как погасить долги по кредитам

Как избавиться от долгов?

ВИДЕО ПО ТЕМЕ: Как быстро избавиться от долгов и кредитов - Почему возникают долги - Максим ТемченкоВремя — деньги Чем дольше длится задержка платежа по кредиту, тем больше становится сумма долга. Как остановить рост задолженности? Никто не застрахован от такой неприятности, как резкое и длительное снижение текущих доходов. Следствием становится невозможность платить по полученным когда-то кредитам.

По сведениям Банка России, на первое сентября 2018 года объем ссуд, платежи по которым просрочены на срок более 90 дней, составил около 860 млрд рублей[1]. Такие объемы долгов могут стать проблемой всего общества. Что же нужно делать заемщику, если он обнаруживает, что уже не в состоянии погашать взятый ранее кредит? Предполагаем, конечно, что речь идет об ответственном и добросовестном заемщике. Способы возврата долгов банку при снижении доходов Во-первых, кредитные отношения всегда носят доверительный характер: заемщик получает деньги в силу доверия к его платежеспособности.

И по возможности следует это доверие поддерживать и далее. Поэтому, если даже должник не в состоянии сделать очередной платеж полностью, разумно с его стороны выплатить кредитору столько, сколько сможет. Подобный шаг заемщика станет подтверждением добросовестных его устремлений и послужит веским доводом в его пользу при всех возможных дальнейших переговорах и разбирательствах по поводу долга. Во-вторых, надо изучить возможные способы возврата долгов кредитору, проанализировать их применимость конкретно к сложившейся у заемщика ситуации.

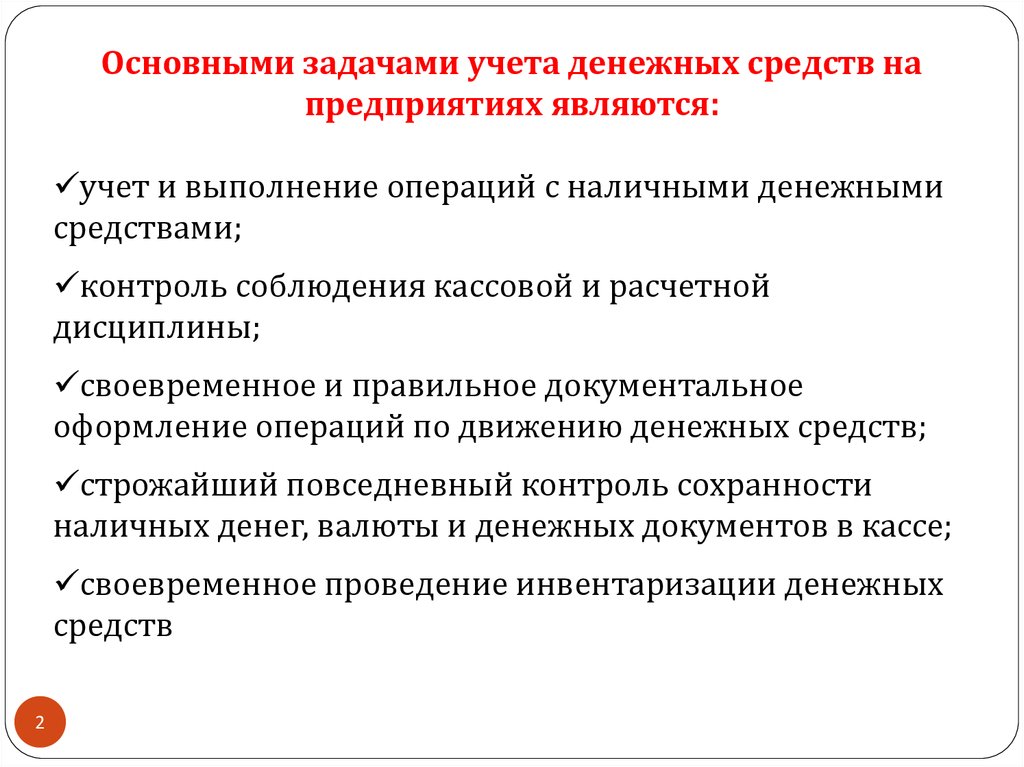

И выбрать как наиболее перспективный тот, где моральные и материальные издержки заемщика минимальны. Какие именно способы возврата долга имеются в виду? Реструктуризация — наиболее частый способ смягчения условий возврата долга. В ее ходе вносятся какие-либо изменения в установленный порядок выплаты долга, снижающие обязательные ежемесячные выплаты на время или на весь срок выплат. При этом могут быть и другие изменения: пролонгация — увеличение срока кредитования; смена валюты кредита; введение кредитных каникул — срока длительностью до года, в течение которого погашаются лишь проценты по кредиту.

Условия реструктуризации обговариваются с заемщиком персонально, после предъявления документальных доказательств возникновения финансовых затруднений. Ее оформление стоит для заемщика сравнительно недорого — несколько тысяч рублей. Банки охотней соглашаются на реструктуризацию, если заемщик еще не просрочил платежи. Поэтому заявление в банк с просьбой о реструктуризации лучше написать заранее, как только должнику станет известно о снижении доходов, ведь некоторое время уйдет на оформление.

Если кредит был беззалоговым, при его реструктуризации заемщику могут предложить оговорить наличие залога, например квартиры.

Банки не слишком любят заниматься реструктуризацией долга — это не массовая банковская услуга. Но особых потерь от нее они не несут: по многим вариантам реструктуризации банк получает даже большую итоговую сумму платежей, а отказывая в ней банк теряет лояльность клиентов и рискует нарастить объемы просроченной задолженности и вызвать тем самым недовольство Банка России. Рефинансирование, или перекредитование, долга означает получение нового кредита для погашения прежнего.

Условия нового кредита обычно выгодней для заемщика: снижение процентной ставки, более длительный срок со снижением ежемесячных платежей, замена сразу нескольких прежних кредитов одним и т. Как правило, рефинансирует кредит не тот банк, который выдал первоначальный кредит. Но бывает, что заемщик, получив одобрение стороннего банка, добивается аналогичного смягчения условий и по первоначальному кредиту в прежнем банке.

В некоторых банках рефинансирование — массовый банковский продукт. Чаще всего перекредитовывают заемщиков, не допустивших просрочек и уже сделавших некоторое количество платежей по первоначальному долгу. Важно также, чтобы условия первоначального кредита позволяли его досрочное погашение. Обычно банки не рефинансируют кредиты, выданные микрофинансовыми организациями МФО. По своей организации рефинансирование — небыстрая и дорогая процедура, как и получение нового кредита.

Поэтому она больше всего применима для крупных кредитов и планировать ее лучше заранее. Этим термином обозначают кредитование или получение беспроцентного займа вне связи с уже имеющимся кредитом, который заемщик собирается погашать из получаемых средств.

Перезанимают деньги чаще всего с помощью родственников и знакомых, иногда обращаясь к работодателю, в банк или в МФО. Минус таких займов: заемщик всегда рискует отношениями с теми, с помощью кого он получает новый кредит.

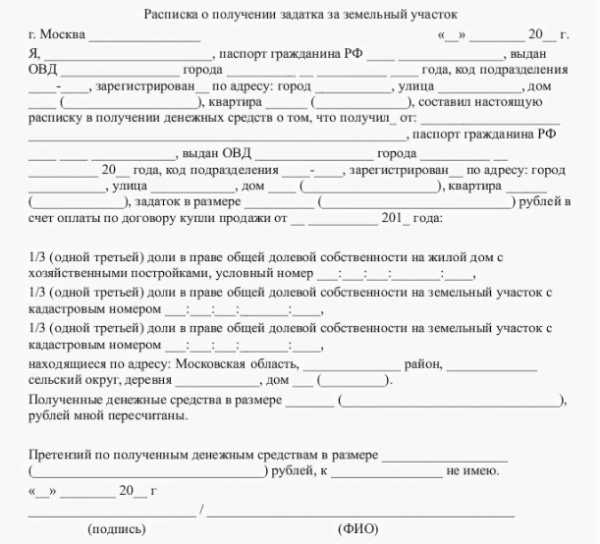

Помимо этого, важно, чтобы размер обязательного ежемесячного платежа по новому кредиту не превышал такого же по старому. Продажа залога. Такое решение проблемы недостатка средств для ежемесячных выплат доступно при кредитовании под залог дорогостоящего имущества: домов, квартир, земельных участков, автомобилей и т. Должнику в этом случае выгоднее продать имущество самостоятельно, потому что банк не будет особо стараться выиграть в цене продажи залога — ему важнее вернуть свои средства побыстрее.

Поэтому, например, при реализации ипотечной квартиры сначала заемщик обращается к банку за разрешением на ее продажу, а затем, при получении средств от покупателя, перечисляет сумму на погашение кредита на счета банка. После чего получает документ о снятии обременения с квартиры и уже может распоряжаться остатком вырученных за нее средств. Возможны и другие варианты. Например, должник может поменять слишком дорогую для него в новых условиях квартиру на меньшую. В процессе оформления заемщик с разрешения банка получает новый ипотечный кредит.

Часть его уходит на погашение прежнего ипотечного кредита, а часть выступает как первоначальный взнос по новому. Доступен также вариант продажи ипотечной квартиры со сменой должника по кредиту, то есть должником по прежнему ипотечному договору становится новый покупатель, не обладающий средствами на то, чтобы выкупить квартиру сразу, без ипотеки.

Банкротство должника. При этом он предъявляет суду документы, из которых следует его неплатежеспособность и недостаточность имущества для возврата долга. Убедившись в добросовестности должника, суд признает его заявление о банкротстве обоснованным, после чего долг замораживается, штрафы и пени уже не начисляются. Далее судом назначается финансовый управляющий, на котором лежит обязанность контролировать имущество должника и организация общего собрания кредиторов.

В случае если должник имеет стабильный доход примерно от 30 000 рублей , то кредиторы могут одобрить план реструктуризации задолженности. Если суд его утвердит, то заемщик погашает по плану свою задолженность за срок не более трех лет.

Альтернативой как плану реструктуризации, так и банкротству может стать мировое соглашение, заключенное по взаимному согласию между должником и кредиторами. Если и план реструктуризации не принят, и мировое соглашение не достигнуто, то физическое лицо признается несостоятельным. В ходе ликвидационной процедуры происходит распродажа имущества должника.

Не продается только единственное жилье, если оно не числится в залоге, некоторая техника, необходимая для работы, награды, личные вещи и бытовая техника. Накладываются ограничения на выезд должника за рубеж.

Банкротство заемщика освобождает не от любых долгов: алиментная задолженность, платежи в возмещение причиненного вреда жизни и здоровью и ряд других сохраняются. После объявления банкротом гражданин не имеет права: в течение трех лет принимать участие в управлении юридическими лицами, в течении пяти лет — в управлении финансовыми организациями, в течение десяти лет — кредитными.

Также в течение пяти лет он не может снова объявить себя банкротом и обязан ставить в известность о своем банкротстве новых кредиторов. Банкротство гражданина — дорогая и затянутая процедура, ее продолжительность обычно составляет от шести до десяти месяцев. Велики затраты на финансового управляющего и публикации, существенны судебные издержки. Обязательно рассматриваются сделки с имуществом за несколько лет до объявления банкротом, поэтому прятать имущество очень рискованно — умышленное сокрытие имущества может повлечь уголовное наказание.

Практический смысл объявление себя банкротом имеет при погашении значительных долгов, начиная примерно от 500 000 рублей, и при уверенности, что стоимость долгов превышает стоимость имущества должника.

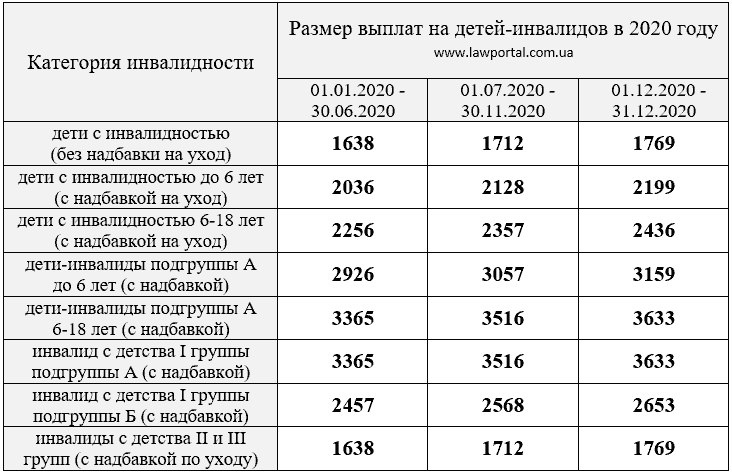

Использование Государственной программы помощи отдельным категориям заемщиков по ипотечным жилищным кредитам. Указанная программа принята в 2015 году и предусматривает оказание помощи должникам с ипотечными кредитами в иностранной валюте. Значительный рост курса валюты резко увеличил долговую нагрузку для заемщиков, доходы которых исчисляются в рублях. На заметку В соответствии с программой, в 2018 году заемщик, попадающий под ее условия, вправе рассчитывать либо на погашение части задолженности величиной до 1 500 000 рублей, либо на конвертацию по льготному курсу валютного долга в рублевый.

Понятно, что на оказание помощи по этой Программе может рассчитывать лишь сравнительно небольшой круг заемщиков. Денег нет, но вы держитесь: что будет, если не платить задолженность Если клиент перестает ежемесячно платить по кредиту, не связываясь с банком и не пытаясь как-то договориться с ним, то банк напоминает ему, что тот не выполняет свои обязательства по договору.

Затем в кредитную историю заемщика попадает запись о просрочке долга. Это снижает вероятность, что банки, страховые компании и некоторые работодатели захотят иметь дело с должником в будущем. В соответствии с условиями кредитного договора, на кредит начисляются не только проценты, но и штрафы за нарушение условий соглашения, а также пени — неустойка за каждый день незаконного пользования чужими средствами.

Итоговая сумма долга к выплате быстро нарастает. Если срок просрочки платежей по кредиту превышает месяц, задолженность переходит в разряд проблемных.

Сведения о долге передаются в службу взыскания долгов банка или в его службу безопасности. Доверие к заемщику падает, шансы на реструктуризацию или рефинансирование его долга снижаются, хотя все еще остаются не нулевыми. Когда срок просрочки превышает три месяца, задолженность становится долгосрочной.

Если кредит довольно большой по величине или обеспечен залогом, банк чаще всего передает дело в суд. Участвовать в судебных разбирательствах по небольшим кредитам банкам обычно невыгодно. Поэтому кредиты поменьше банки передают коллекторам: глава 24 Гражданского кодекса РФ разрешает смену кредитора по кредитным обязательствам.

Коллекторы в дальнейшем выступают либо в роли нового кредитора, если долг полностью продан коллекторскому бюро, либо просто за вознаграждение представляют интересы банка в общении с должником. Для должника нет существенной разницы, в какой именно роли выступают коллекторы. Если коллекторы также не смогли договориться с должником, например последний скрывается или категорически отказывается даже общаться по поводу долга, то они подают в суд на должника — либо как кредитор, либо представляя в суде интересы банка.

На плечи должника, помимо суммы задолженности, включая штрафы и пени, начисленные за время судебного разбирательства, ложатся и судебные издержки. Счета и имущество заемщика для обеспечения иска и возврата задолженности арестовывают судебные приставы с момента обращения кредитора в суд. Если был залог по кредиту и не было внесудебного взыскания залога, то заложенное имущество реализуется на торгах после вынесения судебного решения.

Заложенное и прочее имущество должника распродается обычно намного дешевле, чем это мог сделать должник самостоятельно. Выезд должника за пределы РФ до погашения долга ограничивается.

В случае, если заемщик будет признан недобросовестным, ему может грозить уголовная ответственность. Как погасить долги, если они переданы коллекторам Как уже говорилось, долгосрочная просроченная задолженность может передаваться банками и прочими кредиторами коллекторам.

Коллекторы — это люди, профессионально занимающиеся взысканием просроченных долгов. Для банков и других организаций возврат долгов не более чем вспомогательный вид деятельности. Для коллекторского бюро взыскание долгов — основной вид деятельности, что позволяет коллекторам разрабатывать более совершенные технологии взыскания.

В современной экономике роль кредитования с каждым годом только растет. И коллекторы здесь играют позитивную роль: они сглаживают проблему неплатежей, обострение которой грозит схлопыванием всей системы кредитования.

Долги по кредитам и займам Кредит есть, а денег нет. Что делать? Кажется, что такого не может случиться. Но в жизни бывает всякое, поэтому лучше заранее понимать, что может произойти, если кредит есть, а денег нет.

Кредит есть, а денег нет. Что делать?

Время — деньги Чем дольше длится задержка платежа по кредиту, тем больше становится сумма долга. Как остановить рост задолженности? Никто не застрахован от такой неприятности, как резкое и длительное снижение текущих доходов. Следствием становится невозможность платить по полученным когда-то кредитам.

Как погасить долги банку или коллекторам: кто виноват и что делать?

Причины просрочки могут быть и более прозаичными, например неправильное составление месячного бюджета или нехватка денег из-за чрезмерной расточительности. Если заемщик готов погашать долги по кредитам, есть проверенные способы, которые помогут в этом. Для этого потребуется внимательно изучить кредитный договор и собрать все квитанции о платежах по кредиту за весь период. Узнать размер долга можно самостоятельно, посчитав сумму невыплаченных по договору денег и процентов, или заказать справку в банке. Желательно использовать оба варианта, так как возможны ошибки в подсчетах и со стороны клиента, и со стороны кредитора. После того как сумма долга посчитана, нужно выработать план ее выплаты. Для этого потребуется составить таблицу, указав в ней: сумму кредита; проценты по займу; начисленные штрафы за просрочки.

ПОСМОТРИТЕ ВИДЕО ПО ТЕМЕ: как погасить долги - психология долгов и кредитовДепозит с бонусом Видео по теме Вы долго о чем-то мечтали, присматривались к необходимому предмету, приценивались и собирали деньги. И вот, добрав недостающую часть банковским кредитом, купили. Но предел для радости наступает тогда, когда за кредит нечем платить. Кредитные шалости: мелкие недоплаты Пеня. Смена работы, выезд за рубеж или элементарная забывчивость могут стать причиной систематических неуплат своих обязательств по кредиту. Вернуть человека на землю может применяемая банком пеня за просрочку — ее сумма растет с каждым месяцем задержки оплаты. Впрочем, на пене взыскания к клиенту могут и закончиться — если речь идет о небольшом долге, скажем, по потребительскому кредитованию. Ну что взять с клиента, если, к примеру, он занял у банка 500 грн. По словам представителей финучреждения, в случае, если сумма кредита была небольшой, а платежи по нему систематически не поступают, банки редко тратят время и силы на такого клиента.

Как погасить долги коллекторскому агентству и при этом сэкономить?

Обновлено 21 февраля 2020 Что делать, если нечем платить по кредиту? Прийти в банк и рассказать о ситуации Чем раньше вы это сделаете — тем лучше. Вы исправно гасите кредит. Время очередного платежа еще не подошло, но случилось нечто, и вы понимаете, что трудностей не избежать.

.

.

Погашение кредита: варианты для безденежного заемщика

.

Нечем платить по кредиту. Как быть?

.

Как погасить долги по кредитам

.

.

.

.

Извиняюсь, ничем не могу помочь. Я думаю, Вы найдёте верное решение.

На каком-то сайте я уже читал почти такую же подборку инфы, но все равно спасибо

Замечательно, весьма забавное мнение

Новые посты, имхо, нынче слишком редко случаются :)

Хорошо, что вы уделяете столько времени для своего сайта.