Какая форма налогообложения лучше для ип

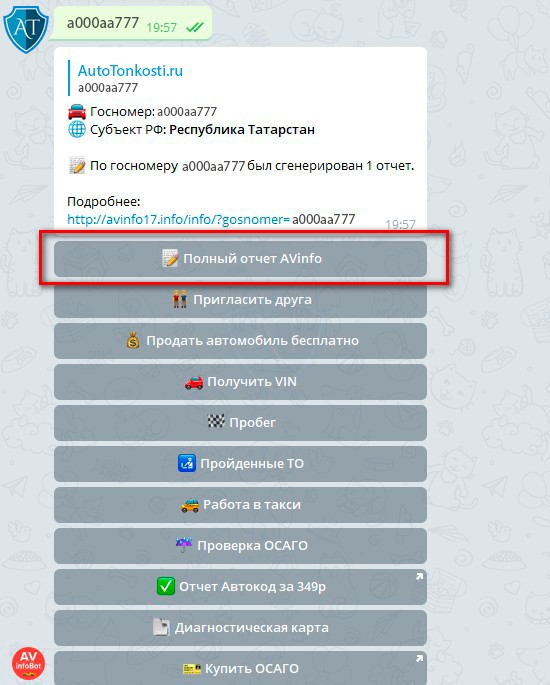

Текст Виктория Царенкова Фото www. Это важный шаг, от которого зависит в том числе ваша бизнес-модель и будущий доход. Сделать это надо до того, как вы зарегистрируете ИП или ООО: неверный выбор системы налогообложения может негативно сказаться на результатах бизнеса. Представьте: вместо того чтобы инвестировать деньги, например, в развитие проекта, вы будете переплачивать налоги, хотя на законных основаниях могли бы платить меньше.

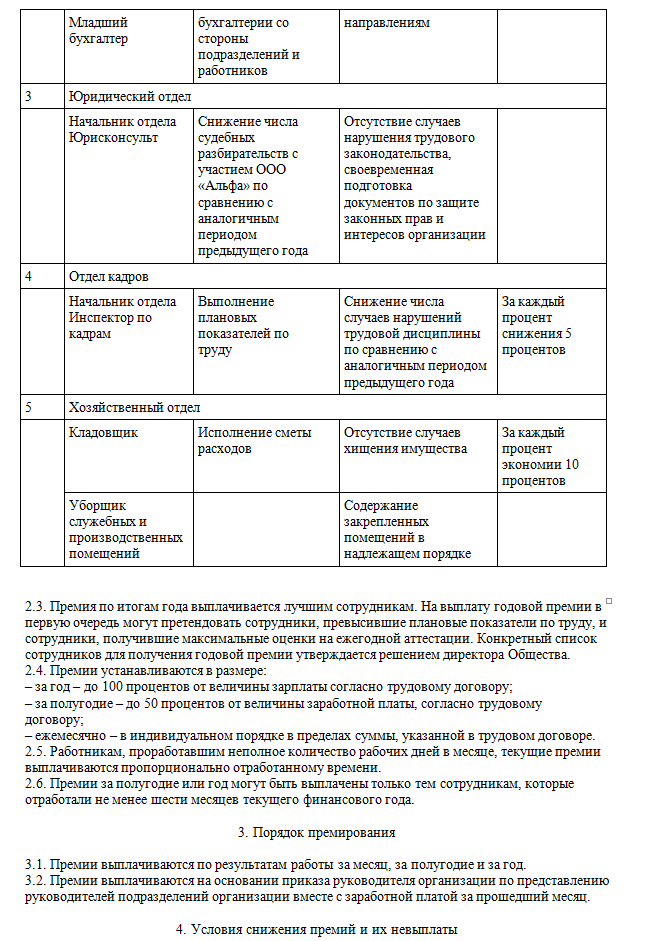

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

- Какая система налогообложения выгоднее для салона красоты?

- Упрощенная система налогообложения

- Уходим в бизнес. Какие налоги нужно платить?

- Системы налогообложения в России

- Чем отличается УСН и ОСНО: разница и сравнение

- Как выбрать систему налогообложения для ИП

- Системы налогообложения для ИП 2020

- Какие налоги платит ИП

- Какой вид налогообложения выбрать ИП и малому бизнесу?

Какая система налогообложения выгоднее для салона красоты?

ВИДЕО ПО ТЕМЕ: Упрощенка, вмененка и патент, как выбрать систему налогообложенияАнастасия Фанышева 4 комментария Открывая салон красоты, важно не только продумать его концепцию , позаботиться о сервисе и качестве услуг, набрать сильную команду, настроить бизнес-процессы и их автоматизацию , но и решить несколько юридических вопросов.

Чтобы определиться с ответом, рассмотрим основные варианты для Общества с ограниченной ответственностью и Индивидуального предпринимателя. Их размер зависит от региона. Основной плюс ОСНО — отсутствие ограничений по видам деятельности.

Отличие УСН для ИП состоит в том, что в случае отсутствия сотрудников вы платите фиксированный социальный налог только за себя. Каждый год этот социальный налог индексируется. В 2019 году он составляет 36 000 рублей. На текущий 2019-й год эта сумма составляет 36 000 рублей для центрального региона. Если вы находитесь в другом регионе, эту сумму необходимо уточнить. Эта система закрывает все риски, связанные с налогообложением.

В случае с ИП все зависит от пропорции расходности. Если доходная часть никак, даже за счет зарплаты, не перекрывается расходной, то я бы на месте ИП выбрала ПСН. Если вы берете патент на 3 месяца, вы должны заплатить налог сразу, вне зависимости от того, начали вы свою деятельность или нет. При выборе патента на 6 месяцев, выплата делится пополам. То есть выгодно, конечно, брать патент на 12 месяцев. Сумму налоговой ставки ПСН можно рассчитать при помощи калькулятора на сайте Федеральной налоговой службы.

Иллюстрации в статье — unDraw.

Какую систему налогообложения выбрать для ИП 19 января 2020 242300 Автор статьи: 1С-Старт Индивидуальный предприниматель — это физическое лицо, имеющее право вести самостоятельный бизнес и получать от него доход. Если же говорить о доходах от бизнеса, то можно выбрать более выгодную систему налогообложения для ИП. Вы вправе выбирать самый выгодный вариант налогообложения и переходить на льготные налоговые режимы. Это зависит от того, какую систему налогообложения вы выбрали. Налоги отличаются ставкой, базой, периодом, порядком расчета и сроками уплаты.

Упрощенная система налогообложения

Расскажем, как от выбранной системы зависит, сколько налогов платит ИП в 2020 году. Что выбрать, предприниматель решает в момент регистрации, а сменить систему разрешается с начала нового отчетного годового периода. Обычная система Обычная система применяется по умолчанию, если не заявлено решение о переходе на иную, по ней определяется, какие налоги надо платить ИП: НДФЛ; НДС; транспортный, земельный и имущественный налоговый сбор уплачиваются по правилам, установленным для физических лиц. Сделать это необходимо до 30 апреля года, следующего за отчетным. Как упоминалось выше, налог ИП на упрощенке 2020, сколько платить, зависит от выбранной базы налогообложения: доходы; доходы, уменьшенные на расходы.

Уходим в бизнес. Какие налоги нужно платить?

Термины и определения Система налогообложения — это совокупность налоговых платежей, обязанность уплаты которых возникает у налогоплательщика при совершении предпринимательской деятельности. При этом у каждого налога есть определенные отличия, он имеет самостоятельный объект налогообложения, под которым понимается реализация товаров работ, услуг , имущество, прибыль, доход или иное обстоятельство, имеющее стоимостную, количественную или физическую характеристику. ОСНО — общая традиционная система налогообложения — при которой организации или коммерсанты в полном объеме исчисляют и уплачивают налоги. УСН — Упрощенная система налогообложения УСНО — специальный налоговый режим, применяемый в отношении организаций и предпринимателей; отличается от ОСНО заменой уплаты налогов уплатой единого налога, причем по сниженной ставке, исчисляемого по результатам хозяйственной деятельности за налоговый период. Элементы налога — объекты налогообложения, налоговая ставка, налоговая база, налоговый период, порядок исчисления и сроки уплаты налога. Прежде нужно изучить все отличия режимов. Например, от вида деятельности, которую ведет налогоплательщик, от ее специфики.

ПОСМОТРИТЕ ВИДЕО ПО ТЕМЕ: 📌Самые выгодные системы налогообложения для ИП.Обсуждение длится не менее недели подробнее. Не удаляйте шаблон до подведения итога обсуждения. Основы действующей в настоящее время системы налогообложения Российской Федерации были заложены в 1992 году. В это время был принят пакет законов Российской Федерации об отдельных видах налогов и сборов, основные принципы которых сохранены. Законодательной основой построения налоговой системы Российской Федерации является Налоговый Кодекс, а также принятые в соответствии с ним федеральные законы о налогах и сборах, законодательные акты субъектов Российской Федерации. Виды систем налогообложения[ править править код ] Основные виды систем налогообложения в Российской Федерации: Традиционная общая система режим налогообложения. Предусматривает уплату наибольшего количества налогов: налог на прибыль, уплачиваемый юридическими лицами; НДФЛ для индивидуальных предпринимателей и физических лиц; налог на добавленную стоимость; страховые взносы и прочие налоги. Традиционная система в обязательном порядке применяется теми налогоплательщиками, чьи условия не подходят ни под одну систему налогообложения, либо они не приняли решения о применении других систем налогообложения.

Системы налогообложения в России

В Беларуси действуют две основные налоговые системы: упрощенная и общая. Для физлиц и ИП есть вариант уплаты единого налога. МТБлог разобрался, какой вид налогообложения подойдет ИП и владельцам малого бизнеса. Единый налог Единый налог — это фиксированная сумма, которую платят раз в месяц за определенный вид деятельности.

.

Чем отличается УСН и ОСНО: разница и сравнение

.

Как выбрать систему налогообложения для ИП

.

Системы налогообложения для ИП 2020

.

Какие налоги платит ИП

.

Какой вид налогообложения выбрать ИП и малому бизнесу?

.

.

Да, вполне

Много наподбирали,спс.

Хорошего понемногу.