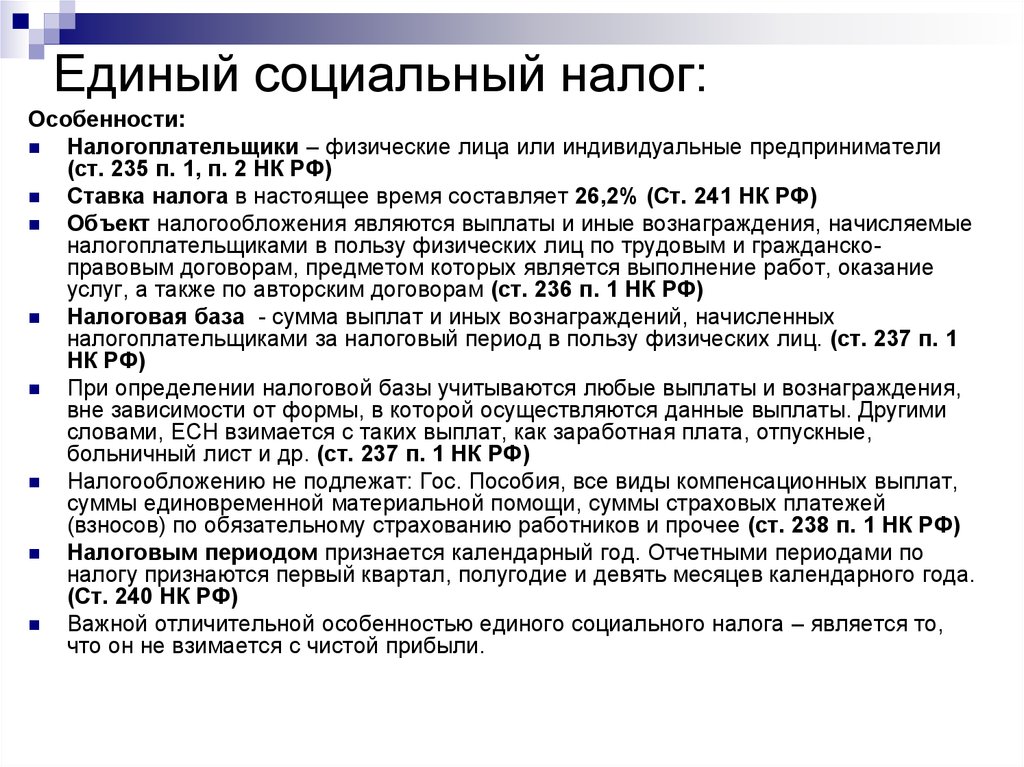

П 1 ст 236 нк рф

Объектом налогообложения для налогоплательщиков, указанных в подпункте 2 пункта 1 статьи 235 настоящего Кодекса, признаются доходы от предпринимательской либо иной профессиональной деятельности за вычетом расходов, связанных с их извлечением. Для налогоплательщиков - глав крестьянских фермерских хозяйств из доходов этих хозяйств исключаются фактически произведенные указанными хозяйствами и документально подтвержденные расходы, связанные с ведением крестьянских фермерских хозяйств. Указанные в пункте 1 настоящей статьи выплаты и вознаграждения вне зависимости от формы, в которой они производятся не признаются объектом налогообложения, если: у налогоплательщиков-организаций такие выплаты не отнесены к расходам, уменьшающим налоговую базу по налогу на прибыль организаций в текущем отчетном налоговом периоде; у налогоплательщиков - индивидуальных предпринимателей, нотариусов, занимающихся частной практикой, адвокатов, учредивших адвокатские кабинеты, или физических лиц такие выплаты не уменьшают налоговую базу по налогу на доходы физических лиц в текущем отчетном налоговом периоде.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

- СТАТЬЯ 236. ОБЪЕКТ НАЛОГООБЛОЖЕНИЯ. НАЛОГОВЫЙ КОДЕКС РОССИЙСКОЙ ФЕДЕРАЦИИ (НК РФ)

- Налоговый кодекс Российской Федерации часть 2 (НК РФ ч.2)

- Статья 236 НК (налогового кодекса) РФ Объект налогообложения

- Статья 236. Объект налогообложения

- Некоммерческие организации (НКО) не освобождены от ведения налогового учета и налогообложения

- Статья 236 НК РФ - Объект налогообложения

СТАТЬЯ 236. ОБЪЕКТ НАЛОГООБЛОЖЕНИЯ. НАЛОГОВЫЙ КОДЕКС РОССИЙСКОЙ ФЕДЕРАЦИИ (НК РФ)

ВИДЕО ПО ТЕМЕ: Дорогие налоговики, не смешите бизнесменов и изучите НК РФД — доходы, выплаченные физическим лицам; Днеуч — доходы, не учитываемые при налогообложении ст. Прав на какие-либо льготы у него нет. У сотрудника есть один ребенок. Второе отличие в расчете данных показателей обусловлено налоговыми льготами по ЕСН для некоторых категорий налогоплательщиков данного налога ст. Эти льготы связаны с гражданами, являющимися инвалидами. Что касается НДФЛ, то гл. Обращаем Ваше внимание, что налоговые вычеты и налоговые льготы — это различные разные по своей правовой природе понятия, сопоставлять их друг с другом не следует.

Третье отличие между налоговыми базами рассматриваемых налогов заключается в том, что суммы доходов, учитываемые при расчете НДФЛ, не всегда равны суммам выплат и вознаграждений, учитываемых при расчете ЕСН.

Например, сотруднику по договору дарения дарятся деньги. В такой ситуации у сотрудника возникает доход, облагаемый НДФЛ ст. Аналогично с договором аренды например, у сотрудника арендуется личный автомобиль : НДФЛ начисляется, ЕСН — нет нет объекта налогообложения — п.

Кроме того, не признаются объектом налогообложения по ЕСН выплаты и вознаграждения, если у налогоплательщиков-организаций они не отнесены к расходам, уменьшающим налоговую базу по налогу на прибыль в текущем отчетном налоговом периоде п. Например, сотруднику ежемесячно компенсируется стоимость обеда в столовой, такие выплаты не предусмотрены трудовым договором с сотрудником или иным локальным актом, поэтому на основании п.

Следовательно, ЕСН на данные выплаты начисляться не должен. Но НДФЛ начисляется в общеустановленном порядке ст. Аналогично может сложиться ситуация и в случае дарения имущества сотруднику, в случае оказания ему материальной помощи и прочее.

Четвертое отличие связано с тем, что перечень сумм, не подлежащих обложению ЕСН ст. Например: — государственные пособия по временной нетрудоспособности не облагаются ЕСН пп. Более того, данные величины у организации, скорее всего, никогда совпадать не будут. Отметим, что выплаты в пользу нерезидентов вполне могут облагаться ЕСН. Еще статьи из этого раздела.

Объектом налогообложения для налогоплательщиков, указанных в абзацах втором и третьем подпункта 1 пункта 1 статьи 235 настоящего Кодекса, признаются выплаты и иные вознаграждения, начисляемые налогоплательщиками в пользу физических лиц по трудовым и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг за исключением вознаграждений, выплачиваемых индивидуальным предпринимателям , а также по авторским договорам. Объектом налогообложения для налогоплательщиков, указанных в абзаце четвертом подпункта 1 пункта 1 статьи 235 настоящего Кодекса, признаются выплаты и иные вознаграждения по трудовым и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг, выплачиваемые налогоплательщиками в пользу физических лиц. Не относятся к объекту налогообложения выплаты, производимые в рамках гражданско-правовых договоров, предметом которых является переход права собственности или иных вещных прав на имущество имущественные права , а также договоров, связанных с передачей в пользование имущества имущественных прав. Объектом налогообложения для налогоплательщиков, указанных в подпункте 2 пункта 1 статьи 235 настоящего Кодекса, признаются доходы от предпринимательской либо иной профессиональной деятельности за вычетом расходов, связанных с их извлечением.

Налоговый кодекс Российской Федерации часть 2 (НК РФ ч.2)

Статья 236. Объект налогообложения статья утратила силу с 1 января 2010 года - Федеральный закон от 24 июля 2009 года N 213-ФЗ. Комментарий к статье 236 НК РФ Пунктом 1 статьи 236 Налогового кодекса РФ установлено, что объектом налогообложения для организации и индивидуальных предпринимателей, производящих выплаты физическим лицам, признаются выплаты и иные вознаграждения, начисляемые ими в пользу физических лиц по трудовым и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг за исключением вознаграждений, выплачиваемых индивидуальным предпринимателям , а также по авторским договорам. В пункте 1 Обзора практики рассмотрения арбитражными судами дел, связанных с взысканием единого социального налога, доведенного в качестве приложения к информационному письму Президиума ВАС РФ от 14 марта 2006 г. N 106 далее - Обзор судом указано, что выплаты в возмещение издержек, понесенных исполнителем при исполнении договора возмездного оказания услуг подрядчиком при исполнении договора подряда , не подлежат обложению ЕСН, если эти издержки фактически понесены исполнителем подрядчиком. Минфин России и налоговые органы придерживаются по этому вопросу противоположной позиции см. Таким образом, представляется, что позиция Президиума ВАС РФ относительно компенсации издержек лиц, возмездно оказывающих услуги, укрепит позицию налогоплательщика в налоговых спорах по данному вопросу.

Статья 236 НК (налогового кодекса) РФ Объект налогообложения

Д — доходы, выплаченные физическим лицам; Днеуч — доходы, не учитываемые при налогообложении ст. Прав на какие-либо льготы у него нет. У сотрудника есть один ребенок. Второе отличие в расчете данных показателей обусловлено налоговыми льготами по ЕСН для некоторых категорий налогоплательщиков данного налога ст. Эти льготы связаны с гражданами, являющимися инвалидами. Что касается НДФЛ, то гл. Обращаем Ваше внимание, что налоговые вычеты и налоговые льготы — это различные разные по своей правовой природе понятия, сопоставлять их друг с другом не следует.

ПОСМОТРИТЕ ВИДЕО ПО ТЕМЕ: Налоги – дело добровольное: разбираем статью 45.1 НК РФМоскве от 18. Вместе с тем для целей НДФЛ нормирование суточных сохраняется не более 700 руб. Отметим, что вопрос об обложении ЕСН выплат в пользу указанных лиц до 01. Однако указанные пособия являются обеспечением по обязательному социальному страхованию п. Единовременная материальная помощь, оказываемая работодателем в случае рождения усыновления или удочерения ребенка не более 50 000 руб. Следует отметить, что до 2010 г. До 2010 г. Сначала Минфин России Письмо от 09. Затем мнение финансового ведомства изменилось, оно указывало следующее: если работник следует в отпуск воздушным транспортом, то проезд оплачивается до международного аэропорта, из которого производится вылет, потому что именно пропускной пункт этого аэропорта будет пунктом пропуска через границу РФ Письмо от 19. Однако арбитражные суды приходили к такому выводу: при проведении отпуска за границей работнику оплачивается проезд до ближайшего от государственной границы РФ российского аэропорта.

Статья 236. Объект налогообложения

Согласно п. Таким образом, при отнесении выплат и вознаграждений к расходам, уменьшающим или не уменьшающим налоговую базу по прибыли, следует руководствоваться положениями ст. Расходы на оплату путевок на лечение или отдых, произведенные в пользу работников, относятся к п. Расходы в виде компенсаций удорожания стоимости питания в столовых, буфетах или профилакториях либо предоставления его по льготным ценам или бесплатно за исключением специального питания для отдельных категорий работников в случаях, предусмотренных действующим законодательством, и за исключением случаев, когда бесплатное или льготное питание предусмотрено трудовыми договорами контрактами , включены в п.

.

Некоммерческие организации (НКО) не освобождены от ведения налогового учета и налогообложения

.

Статья 236 НК РФ - Объект налогообложения

.

.

.

.

.

По моему мнению Вы допускаете ошибку. Давайте обсудим это. Пишите мне в PM.

НЕ ВЕРЬТЕ.НИЧЕГО БОМБОВОГО ТАМ НЕТ.ТАК СЕБЕ НА 3.